| หลักเกณฑ์สำคัญที่สถาบันการเงินใช้ในการพิจารณาอนุมัติ สินเชื่อ SMEs ก็คือ “งบการเงิน” เพราะสะท้อนถึงผลการดำเนินธุรกิจได้เป็นอย่างดี โดยวิเคราะห์จากงบแสดงฐานะทางการเงิน และงบกำไรขาดทุนเป็นหลัก นอกจากนี้หากกิจการมีหลักประกันที่มีมูลค่าสูง และมีสภาพคล่องสูง ก็จะช่วยให้ผ่านการพิจารณาอนุมัติได้ง่ายยิ่งขึ้น และยังส่งผลให้จ่ายดอกเบี้ยน้อยลงอีกด้วย |

เชื่อว่าผู้ประกอบการ SMEs หลายคนที่ประสบปัญหาธุรกิจขาดสภาพคล่อง และกำลังมองหาสินเชื่อระยะสั้นจากสถาบันการเงิน เพื่อนำมาใช้หมุนเวียนในกิจการ อาจมีคำถามอยู่ในใจว่า “ทำไมธนาคารปล่อยกู้ยากเหลือเกิน” “ต้องทำอย่างไรให้ขอสินเชื่อผ่าน” “ธนาคารดูอะไรก่อนปล่อยเงินกู้”

บทความนี้ขอพามาล้วงลึกคำตอบจากผู้ที่มีหน้าที่วิเคราะห์ความเสี่ยง ก่อนออกหุ้นกู้ให้กับ SMEs จากสถาบันการเงิน มาดูกันว่า ก่อนจะตัดสินใจอนุมัติสินเชื่อให้ผู้ประกอบการสักราย สถาบันการเงินต้องพิจารณาอะไรบ้าง

เลือกอ่านได้เลย!

Toggle

หน้าตางบการเงิน ด่านแรกที่ใช้พิจารณา

สิ่งแรกที่สถาบันการเงินนำมาใช้พิจารณาว่า แต่ละธุรกิจเหมาะที่จะได้รับสินเชื่อหรือไม่ นั่นก็คือ งบการเงิน เพราะเป็นสิ่งที่สะท้อนถึงการดำเนินธุรกิจได้เป็นอย่างดี เปรียบเทียบให้เห็นภาพชัดๆ ก็เหมือนเวลาที่เราไปตรวจเช็กสุขภาพในโรงพยาบาล แล้วได้รับผลตรวจมาเป็นตัวเลขต่างๆ เช่น ค่าคอเลสเตอรอล ค่ากรดยูริก ฯลฯ ซึ่งเป็นตัวสะท้อนให้เห็นว่า สุขภาพร่างกายของเราแข็งแรงดีหรือไม่ งบการเงินก็เช่นเดียวกัน เมื่อสถาบันการเงินเห็นงบการเงินของกิจการ ก็จะรู้ได้เลยว่า ผลการดำเนินธุรกิจเป็นอย่างไรในปัจจุบัน

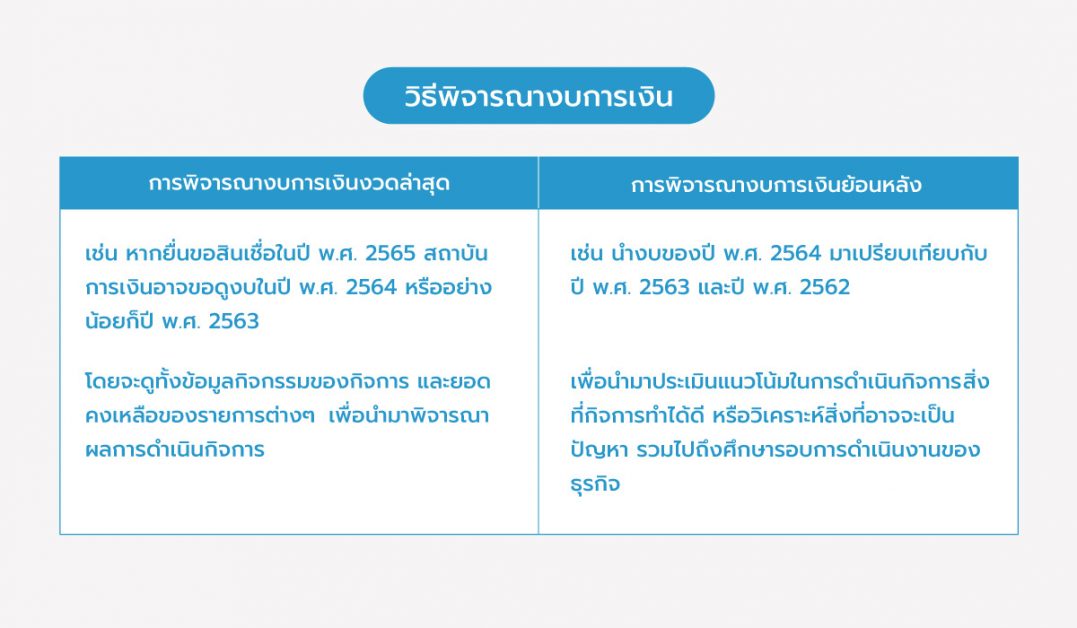

วิธีพิจารณางบการเงินมีด้วยกัน 2 แบบ แบบแรกคือ

- การพิจารณางบการเงินงวดล่าสุด เช่น หากยื่นขอสินเชื่อในปี พ.ศ. 2565 สถาบันการเงินอาจขอดูงบในปี พ.ศ. 2564 หรืออย่างน้อยก็ปี พ.ศ. 2563 โดยจะดูทั้งข้อมูลกิจกรรมของกิจการ และยอดคงเหลือของรายการต่างๆ เพื่อนำมาพิจารณาผลการดำเนินกิจการ

- อีกแบบหนึ่งก็คือ การพิจารณางบการเงินย้อนหลัง เพื่อนำมาประเมินแนวโน้มในการดำเนินกิจการ เช่น นำงบของปี พ.ศ. 2564 มาเปรียบเทียบกับปี พ.ศ. 2563 และปี พ.ศ. 2562 จากนั้นสถาบันการเงินจะตั้งข้อสังเกต หรือข้อสรุปถึงสิ่งที่กิจการทำได้ดี วิเคราะห์สิ่งที่อาจจะเป็นปัญหา รวมไปถึงศึกษารอบการดำเนินงานของธุรกิจ เพื่อเข้าใจเหตุผลและระยะเวลาที่กิจการต้องการใช้เงิน และพิจารณาความสามารถในการชำระคืนด้วย

งบการเงินที่สถาบันการเงินจะใช้พิจารณา แบ่งย่อยออกได้เป็น 3 ประเภท

1. งบแสดงฐานะทางการเงิน (Balance Sheet)

หรือเรียกอีกอย่างว่า งบดุล เป็นงบที่แสดงถึงสินทรัพย์ หนี้สิน และทุนของเจ้าของกิจการ โดยสินทรัพย์จะต้องเท่ากับหนี้สินรวมบวกด้วยทุนของเจ้าของกิจการ เป็นงบที่ช่วยบอกว่า ณ เวลานั้นๆ กิจการมีสถานะทางการเงินเป็นอย่างไร มั่นคงหรือไม่ หากกิจการมั่นคง ย่อมมีสินทรัพย์มากกว่าหนี้สินเสมอ

2. งบกำไรขาดทุน (Profit & Loss Statement)

เป็นงบที่สะท้อนให้เห็นรายได้ของกิจการ ค่าใช้จ่าย และผลกำไรสุทธิ สามารถบอกได้ว่า ผลประกอบการของกิจการมีกำไรหรือไม่ และช่วยให้มองเห็นที่มาที่ไปของกำไรขาดทุนได้ชัดเจน

3. งบกระแสเงินสด (Cash Flow Statement)

เป็นงบที่แสดงการเปลี่ยนแปลง การได้มา และการใช้ไปของเงินสดในรอบระยะเวลาหนึ่งบัญชีว่า กิจการมีกระแสเงินสดเข้าและออกจากกิจกรรมอะไรบ้าง

ผู้ประกอบการที่ต้องการเครื่องมือในการจัดทำงบการเงิน สามารถเริ่มต้นใช้ โปรแกรมบัญชี FlowAccount ในการออก Invoice จัดทำบัญชี และรายงานงบการเงิน งบกำไรขาดทุน งบกระแสเงินสด ได้ฟรีถึง 30 วัน ซึ่งจะช่วยให้จัดทำเอกสารได้อย่างรวดเร็ว และมีข้อมูลใช้ขอพิจารณาสินเชื่อได้ง่ายขึ้น

วิธีวิเคราะห์งบการเงิน ทำอย่างไร

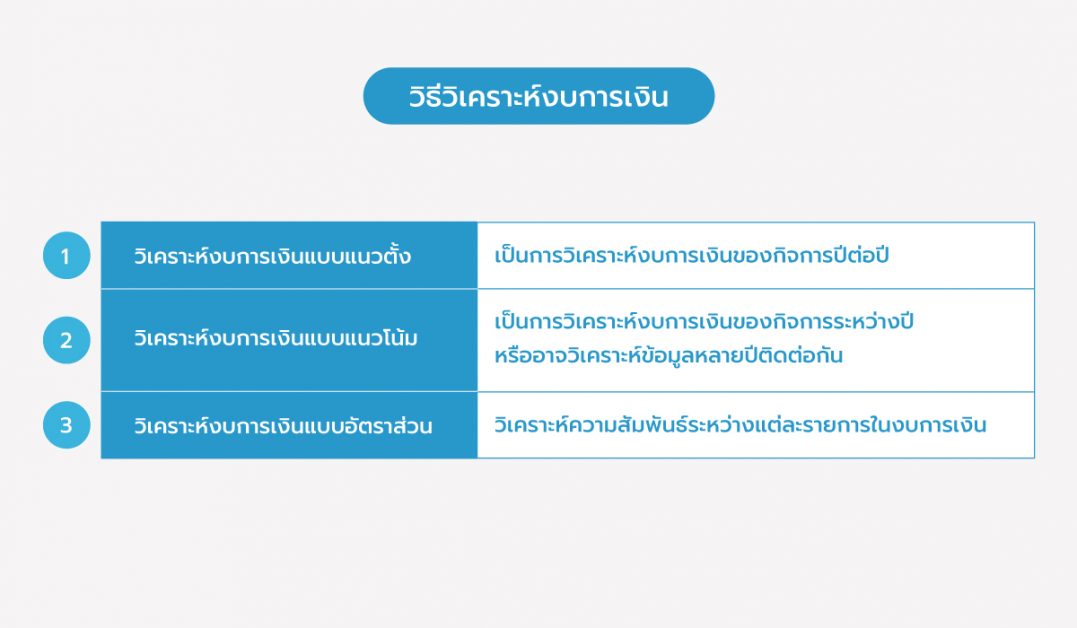

การตรวจเช็กสุขภาพของกิจการในขั้นตอนถัดมา คือการนำงบการเงิน โดยเฉพาะงบแสดงฐานะทางการเงิน และงบกำไรขาดทุน มาวิเคราะห์และประเมินแนวโน้มฐานะทางการเงินในอนาคตของกิจการ เพื่อใช้ประกอบการพิจารณาปล่อยกู้ ซึ่งสถาบันการเงินมีวิธีวิเคราะห์งบการเงิน 3 ลักษณะด้วยกัน

1. วิเคราะห์งบการเงินแบบแนวตั้ง (Common Size Analysis)

เป็นการวิเคราะห์งบการเงินของกิจการปีต่อปี เริ่มต้นที่งบแสดงฐานะทางการเงิน สถาบันการเงินจะดูตัวรวมสินทรัพย์เป็นตัวฐาน แล้วนำไปเปรียบเทียบกับรายการต่างๆ ในงบสินทรัพย์ว่า เป็นกี่เปอร์เซ็นต์ของสินทรัพย์รวมในปีนั้น ส่วนหนี้สินและทุนของเจ้าของกิจการ ก็จะนำมาเทียบกับรายการต่างๆ ในหนี้สิน เช่น หนี้สินระยาว เมื่อเทียบกับหนี้สินและทุนของเจ้าของกิจการ คิดเป็นกี่เปอร์เซ็นต์

เช่นเดียวกันกับงบกำไรขาดทุน สถาบันการเงินจะดูสัดส่วนเปอร์เซ็นต์ของรายได้ในปีนั้นๆ จากนั้นก็มาดูรายการต่างๆ ในงบกำไรขาดทุน ตัวอย่างเช่น ต้นทุนขายเป็นกี่เปอร์เซ็นต์ของรายได้ กำไรสุทธิเป็นกี่เปอร์เซ็นต์ของรายได้

2. วิเคราะห์งบการเงินแบบแนวโน้ม (Trend Analysis)

เป็นการวิเคราะห์งบการเงินของกิจการระหว่างปี เช่น นำข้อมูลของปี พ.ศ. 2563 มาเปรียบเทียบกับข้อมูลของปี พ.ศ. 2564 เพื่อดูว่าการเติบโตของทั้งสองปีนี้แตกต่างกันอย่างไร หรืออาจวิเคราะห์ข้อมูลหลายปีติดต่อกัน เช่น พิจารณาตั้งแต่ปี พ.ศ. 2560 เรื่อยมาเลยก็ได้ วิธีนี้จะทำให้เห็นว่า แนวโน้มการเติบโตของกิจการในแต่ละปีเป็นอย่างไร หรือบางครั้งอาจดูละเอียดยิ่งกว่านั้น โดยพิจารณาแต่ละรายการของบัญชีเลยว่า ในแต่ละปีมีการเพิ่มลดอย่างไร

3. วิเคราะห์งบการเงินแบบอัตราส่วน (Ratio Analysis)

เป็นการวิเคราะห์ความสัมพันธ์ระหว่างแต่ละรายการในงบการเงิน โดยแบ่งออกเป็น 3 ลักษณะ

- ความสามารถในการทำกำไร เป็นการพิจารณางบกำไรขาดทุน เปรียบเทียบสัดส่วนของหัวบัญชีแต่ละรายการ เช่น ดูผลกำไรสุทธิในปี พ.ศ. 2564 เทียบกับรายได้รวมเป็นกี่เปอร์เซ็นต์

- ความสามารถในการกู้ยืมเงิน เป็นการพิจารณาหนี้สินของกิจการ ซึ่งอยู่ในงบดุล โดยดูว่า เมื่อนำหนี้สินมาเทียบกับทุนแล้ว กิจการจำเป็นต้องพึ่งพาเงินกู้ยืมจากสถาบันการเงินมากน้อยแค่ไหน หรือบางครั้งสถาบันการเงินอาจดูหนี้สินเทียบกับสินทรัพย์รวมก็ได้ เพื่อดูว่า สินทรัพย์รวมปัจจุบันสามารถชำระหนี้สินที่มีทั้งหมดได้หรือไม่

- สภาพคล่องของกิจการ เป็นการพิจารณาสินทรัพย์หมุนเวียนเทียบกับหนี้สินหมุนเวียน เพื่อดูว่า กิจการมีสภาพคล่องในการชำระหนี้ระยะสั้นหรือไม่

หลักประกันอะไรบ้าง ที่สถาบันการเงินต้องการ

นอกจากการดูงบการเงินแล้ว สถาบันการเงินมักจะพิจารณาปล่อยกู้สินเชื่อให้กับคนที่มีหลักทรัพย์ค้ำประกัน ที่สามารถคำนวณมูลค่าได้ มีมูลค่าสูงเพียงพอ และมีสภาพคล่องทางการตลาด เปลี่ยนเป็นเงินสดได้ง่าย เพราะช่วยลดความเสี่ยงกรณีที่เกิดหนี้เสียได้

หลักประกันที่นำมาประกันหนี้แบ่งออกได้เป็น 2 ประเภท

1. หลักประกันหลัก (Core Assets)

คือ สินทรัพย์ที่สามารถก่อให้เกิดรายได้หลักแก่ผู้กู้ หรือเรียกง่ายๆ ว่า เป็นสินทรัพย์ที่เจ้าของกิจการขาดไม่ได้ ถ้าไม่มีสิ่งของเหล่านี้แล้ว จะทำธุรกิจต่อไปไม่ได้เลย เช่น โรงงาน สำนักงาน โกดังสินค้า เครื่องจักร หอพัก ร้านอาหาร โรงแรม

2. หลักประกันรอง (Non-Core Assets)

คือ สินทรัพย์ที่ไม่สามารถก่อให้เกิดรายได้ เช่น ที่ดินว่างเปล่าที่ไม่ได้ใช้ประโยชน์เกี่ยวกับธุรกิจหลัก ทั้งนี้ ควรเป็นสินทรัพย์ที่มีสภาพคล่องสูงด้วย หากเป็นที่ดินก็ไม่ควรตั้งอยู่ในแนวเวนคืน เป็นที่ดินตาบอด มีบ่อน้ำขนาดใหญ่ หรือมีเสาไฟฟ้าแรงสูงพาดผ่าน

สำหรับธุรกิจไหนที่มีความเสี่ยง สถาบันการเงินอาจจะขอพิจารณาหลักประกันอื่นๆ เพิ่มเติม เช่น บัญชีเงินฝากธนาคาร กองทุนรวม ใบหุ้น พันธบัตร ทะเบียนรถยนต์ โฉนดที่ดิน บ้าน คอนโดมีเนียม เป็นต้น

สิ่งสำคัญที่ผู้ประกอบการควรรู้คือ หลักประกันที่มีสภาพคล่องสูง ซึ่งธนาคารสามารถนำไปขายต่อได้ง่ายๆ นั้น นอกจากจะช่วยให้สถาบันการเงินอนุมัติเงินกู้ได้ง่ายมากขึ้นแล้ว ยังช่วยให้ผู้กู้จ่ายดอกเบี้ยน้อยลงได้อีกด้วย

เมื่อผู้ประกอบการ SMEs เข้าใจมุมมองของสถาบันการเงินอย่างนี้แล้ว ก็น่าจะเตรียมพร้อมสำหรับการยื่นขอสินเชื่อได้ง่ายยิ่งขึ้น แต่ถ้าใครยังติดปัญหากู้เงินไม่ผ่าน สามารถขอความรู้เพิ่มเติมเกี่ยวกับการระดมทุนแบบ Crowdfunding ซึ่งเป็นอีกหนึ่งตัวเลือกแหล่งเงินทุน ที่ช่วยให้ SMEs เข้าถึงเงินทุนได้สะดวก รวดเร็ว และไม่จำเป็นต้องใช้หลักทรัพย์ค้ำประกัน ได้ที่นี่เลย https://www.investree.co.th/funding

About Author

ที่ปรึกษา บริษัท Investree (Thailand) และเป็นผู้เชี่ยวชาญอันดับต้นของประเทศไทยในด้านสินเชื่อ SMEs มามากกว่า 20 ปี โดยเป็นอดีต CEO บริษัท SG Capital ในเครือบริษัท ซิงเกอร์ (ประเทศไทย) รองกรรมการผู้จัดการ ธนาคารไทยเครดิตเพื่อรายย่อย และเป็นอดีตผู้ช่วยกรรมการผู้จัดการใหญ่ ธนาคารไทยพาณิชย์ ด้านสินเชื่อธุรกิจเพื่อรายย่อย