ใครบ้างที่ต้องจดภาษีมูลค่าเพิ่ม (VAT) ?

หนึ่งในคำถามยอดฮิตที่ผู้ประกอบการมือใหม่มักสงสัยคือ “ต้องจด VAT เมื่อไหร่?” หรือ “รายได้เท่าไหร่ถึงต้องเข้าสู่ระบบภาษีมูลค่าเพิ่ม?” ซึ่งตามกฎหมายแล้ว ไม่ใช่ทุกธุรกิจที่ต้องจดทะเบียนทันทีที่เริ่มเปิดกิจการ แต่จะมีเกณฑ์กำหนดที่ชัดเจนอยู่

เพื่อให้คุณวางแผนภาษีได้อย่างถูกต้องและไม่พลาดจนโดนเบี้ยปรับย้อนหลัง เราได้สรุปกลุ่มบุคคลและนิติบุคคลที่มีหน้าที่ต้องจดทะเบียนภาษีมูลค่าเพิ่ม (VAT) ออกเป็น 4 กลุ่มหลัก ดังนี้

1. ผู้ประกอบกิจการที่มีรายรับเกิน 1.8 ล้านบาทต่อปี

นี่คือเกณฑ์มาตรฐานที่พบได้บ่อยที่สุด หากธุรกิจของคุณมีการขายสินค้าหรือให้บริการเป็นปกติธุระ และมีรายรับก่อนหักค่าใช้จ่าย เกินกว่า 1.8 ล้านบาทต่อปี กฎหมายบังคับให้คุณต้องเข้าสู่ระบบ VAT ทันที

-

สิ่งที่ต้องทำ: ให้ยื่นคำขอจดทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.01) ภายใน 30 วัน นับแต่วันที่มีรายรับเกิน 1.8 ล้านบาท

2. ผู้ที่มีแผนงานประกอบกิจการและมีการเตรียมการล่วงหน้า

สำหรับผู้ที่ยังไม่ได้เริ่มขายสินค้าจริง แต่มีหลักฐานยืนยันได้ว่ากำลังเตรียมการประกอบกิจการซึ่งจะต้องอยู่ในระบบ VAT อย่างแน่นอน เช่น กำลังก่อสร้างโรงงาน, ก่อสร้างอาคารสำนักงาน, หรือกำลังติดตั้งเครื่องจักร

-

สิ่งที่ต้องทำ: สามารถยื่นคำขอจดทะเบียนได้ล่วงหน้า ภายในกำหนด 6 เดือน ก่อนวันเริ่มประกอบกิจการจริง (เว้นแต่จะมีสัญญาหรือหลักฐานที่แสดงว่าจะดำเนินการก่อสร้างภายในเวลาที่เหมาะสม ก็อาจยื่นก่อนหน้านั้นได้)

3. ผู้ประกอบการต่างประเทศที่มีตัวแทนอยู่ในไทย

ในกรณีที่เป็นผู้ประกอบการที่อยู่นอกราชอาณาจักร (ต่างประเทศ) แต่ได้เข้ามาขายสินค้าหรือให้บริการในประเทศไทยเป็นปกติธุระ โดยมีตัวแทนทำหน้าที่แทนอยู่ในประเทศไทย

-

สิ่งที่ต้องทำ: ให้ตัวแทนที่อยู่ในประเทศไทยนั้น เป็นผู้มีหน้าที่รับผิดชอบในการดำเนินการจดทะเบียนภาษีมูลค่าเพิ่มแทน

4. ผู้ที่สมัครใจขอจดทะเบียน

แม้ว่ารายรับของกิจการจะยังไม่ถึงเกณฑ์ 1.8 ล้านบาทต่อปี แต่หากคุณต้องการสิทธิประโยชน์ทางภาษี ก็สามารถ “สมัครใจ” ขอจด VAT ได้เช่นกัน โดยไม่ต้องรอให้รายได้ถึงเกณฑ์ ซึ่งมีข้อดีหลายประการ เช่น:

-

ต้องการนำ “ภาษีซื้อ” มาขอคืน: หากธุรกิจของคุณมีต้นทุนการซื้อสินค้าหรือวัตถุดิบที่ต้องจ่าย VAT ไปจำนวนมาก การจดทะเบียนจะทำให้คุณนำภาษีซื้อมาหักลบกับภาษีขายได้

-

สร้างความน่าเชื่อถือ: การมีใบทะเบียนภาษีมูลค่าเพิ่ม (ภ.พ.20) ช่วยเพิ่มความน่าเชื่อถือให้กับคู่ค้า โดยเฉพาะเมื่อต้องทำธุรกิจกับบริษัทใหญ่ที่อยู่ในระบบ VAT เหมือนกัน ซึ่งมักจะต้องการใบกำกับภาษีที่ถูกต้อง

-

เตรียมพร้อมสำหรับการเติบโต: หากประเมินแล้วว่าธุรกิจจะเติบโตจนรายได้แตะ 1.8 ล้านบาทในเร็ววัน การจดทะเบียนไว้ก่อนจะช่วยให้ระบบบัญชีพร้อมรองรับการเติบโตได้ทันที

คำถามที่พบบ่อย (FAQ) เกี่ยวกับภาษีมูลค่าเพิ่ม (VAT)

1. รายได้ 1.8 ล้านบาทต่อปีที่บังคับให้ต้องจด VAT นับอย่างไร?

ตอบ: การนับรายได้ 1.8 ล้านบาท จะนับจากรายได้ของ “รอบระยะเวลาบัญชี” หรือ “ปีปฏิทิน” ของคุณ โดยเริ่มนับตั้งแต่วันแรกของรอบบัญชีไปเรื่อยๆ เมื่อใดก็ตามที่รายได้รวมของคุณ (เฉพาะส่วนที่ไม่ได้รับการยกเว้น VAT) แตะถึง 1.8 ล้านบาท คุณจะมีหน้าที่ต้องไปยื่นคำขอจดทะเบียนภาษีมูลค่าเพิ่มภายใน 30 วันนับจากวันที่มีรายได้เกิน และรายได้ที่เกิดขึ้นหลังจากนั้นจะต้องบวก VAT 7% ทั้งหมด

2. หากรายได้เกิน 1.8 ล้านบาทแล้ว แต่ยังไม่ได้จด VAT จะเกิดอะไรขึ้น?

ตอบ: นี่คือความเสี่ยงที่ร้ายแรงมาก หากกรมสรรพากรตรวจพบ คุณจะต้องรับผิดชอบ “ภาษีมูลค่าเพิ่มย้อนหลัง” ทั้งหมดนับตั้งแต่วันแรกที่รายได้ของคุณเกิน 1.8 ล้านบาท โดยสรรพากรจะถือว่าราคาสินค้า/บริการที่คุณขายไปนั้น “รวม VAT 7%” อยู่แล้ว นอกจากนี้ คุณจะต้องเสียค่าปรับ (เบี้ยปรับ) 2 เท่าของยอดภาษี และเงินเพิ่มอีก 1.5% ต่อเดือนของยอดภาษีนั้น ๆ ซึ่งอาจเป็นยอดเงินจำนวนมากได้

3. ถ้าออกใบกำกับภาษีผิดพลาด เช่น สะกดชื่อลูกค้าผิด หรือคำนวณราคาผิด จะแก้ไขอย่างไร?

ตอบ: ห้ามขีดฆ่าหรือแก้ไขบนใบกำกับภาษีฉบับเดิมเด็ดขาด วิธีที่ถูกต้องตามกฎหมายคือ คุณต้องทำการ “ยกเลิกใบกำกับภาษีฉบับเดิม” แล้ว “ออกใบใหม่ที่ถูกต้อง” หรือทำการออกเอกสารที่เรียกว่า “ใบลดหนี้ (Credit Note)” หรือ “ใบเพิ่มหนี้ (Debit Note)” เพื่อปรับปรุงรายการที่ผิดพลาดให้ถูกต้อง การทำเช่นนี้จะทำให้คุณมีหลักฐานการแก้ไขที่ชัดเจนและเป็นที่ยอมรับของกรมสรรพากร

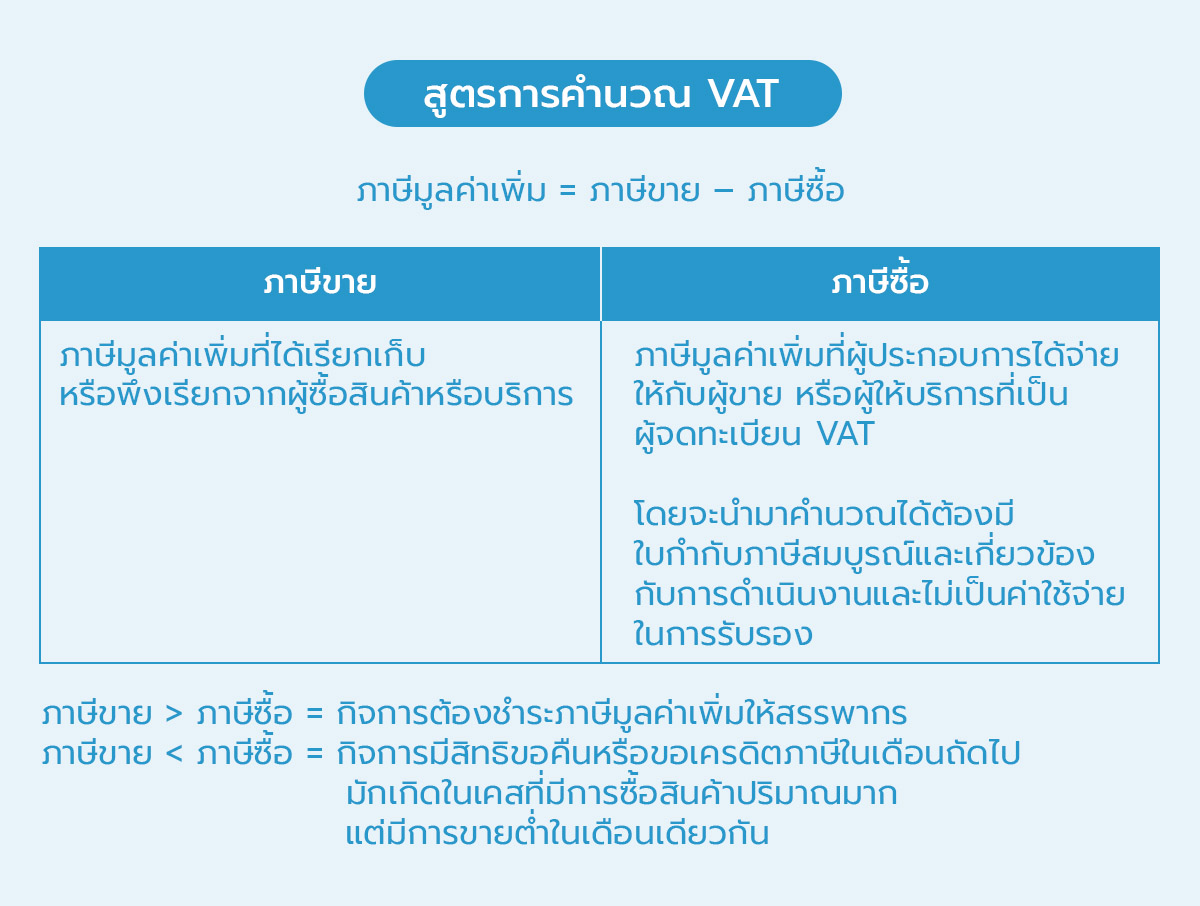

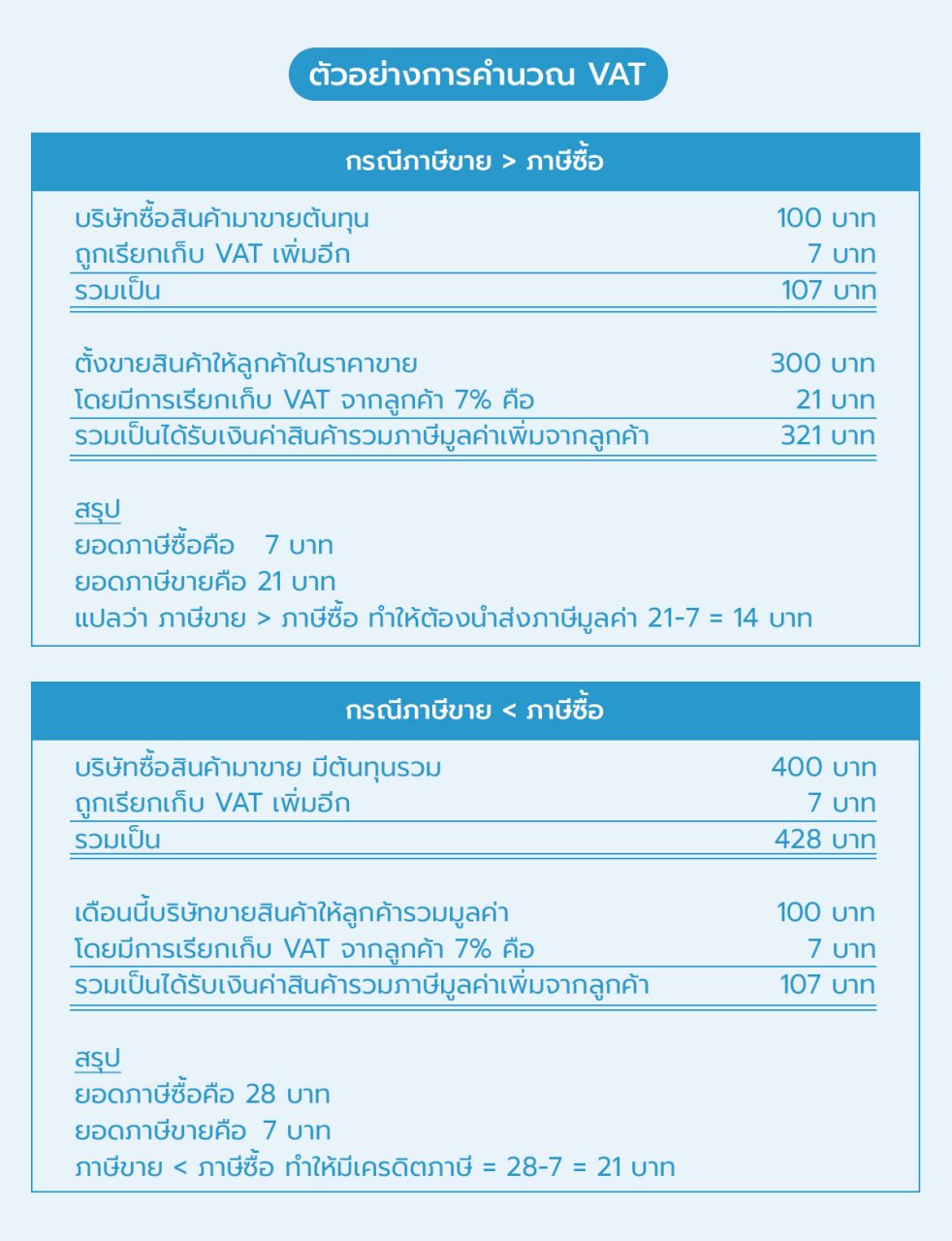

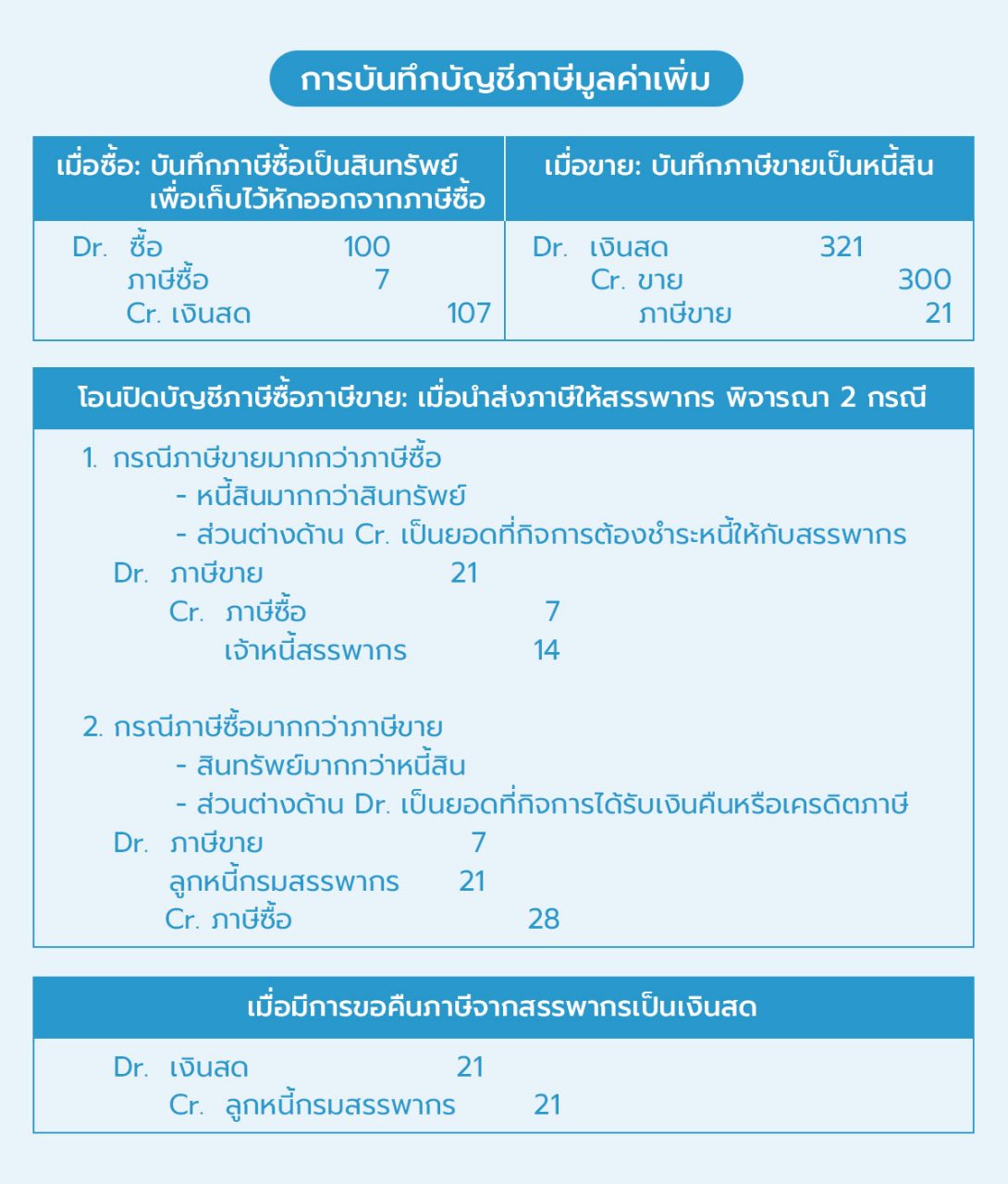

4. ในบางเดือน ภาษีซื้อเยอะกว่าภาษีขาย ทำให้ภาษีติดลบ ต้องทำอย่างไร?

ตอบ: กรณีที่ภาษีซื้อมากกว่าภาษีขาย (มักเกิดกับธุรกิจที่ลงทุนซื้อของช่วงแรกๆ) คุณจะมี “เครดิตภาษี” เกิดขึ้น ซึ่งสามารถจัดการได้ 2 วิธีคือ:

– ขอคืนเป็นเงินสด: คุณสามารถยื่นเรื่องขอคืนภาษีส่วนต่างนั้นเป็นเงินสดได้ แต่กระบวนการนี้มักจะใช้เวลาและอาจถูกกรมสรรพากรเรียกตรวจสอบเอกสารอย่างละเอียด

– ยกยอดไปใช้เดือนถัดไป: เป็นวิธีที่นิยมและง่ายกว่า คือการยกยอดเครดิตภาษีนี้ไปใช้หักออกจาก “ภาษีขาย” ในเดือนถัดๆ ไปได้จนกว่าเครดิตจะหมด

5. ใบกำกับภาษีอย่างย่อ ที่ได้รับจากร้านค้าปลีก สามารถนำมาใช้เป็นภาษีซื้อได้หรือไม่?

ตอบ: ไม่สามารถนำมาใช้หักภาษีซื้อได้ เพราะภาษีซื้อที่จะนำมาหักลบกับภาษีขายได้นั้น จะต้องมาจาก “ใบกำกับภาษีแบบเต็มรูป” ที่ระบุชื่อ, ที่อยู่ และเลขประจำตัวผู้เสียภาษีของบริษัทคุณอย่างถูกต้องเท่านั้น แม้ใบกำกับภาษีอย่างย่อจากร้านสะดวกซื้อหรือปั๊มน้ำมันจะแสดงยอด VAT แต่ก็ไม่สามารถนำมาใช้ในทางภาษีได้ ทำได้เพียงนำยอดค่าใช้จ่าย (ก่อน VAT) มาบันทึกเป็นค่าใช้จ่ายของกิจการเท่านั้น