| ทุกท่านที่มีรายได้ควรเข้าใจว่าเงินได้พึงประเมินแต่ละประเภทคำนวณหักค่าใช้จ่ายได้เท่าใด มีสิทธิหักลดหย่อนอะไรได้บ้าง ต้องยื่นแบบแสดงรายการภาษีเงินได้อย่างไร เมื่อใดบ้าง และหากไม่ชำระในกำหนดเวลาหรือชำระไม่ถูกต้องจะมีความรับผิดอย่างไร ในบทความนี้จะมาเล่าให้ทุกคนฟังกันค่ะ |

เลือกอ่านได้เลย!

Toggleบุคคลธรรมดาหักค่าใช้จ่ายอะไรได้บ้าง

การคำนวณภาษีเงินได้บุคคลธรรมดากฎหมายกำหนดให้เงินได้แต่ละประเภทสามารถหักค่าใช้จ่ายออกก่อน แล้วจึงนำเงินได้ที่หักค่าใช้จ่ายทั้งหมดไปหักลดหย่อน เพื่อให้ได้เงินได้สุทธิไปคำนวณภาษีตามบัญชีอัตราภาษีเงินได้บุคคลธรรมดา

จากบทความตอนที่แล้ว เงินพึงประเมินที่จะนำมาคำนวณภาษีแบ่งออกเป็น 8 ประเภทค่ะ ตามมาตรา 40(1) – 40(8) ซึ่งเงินได้แต่ละประเภทก็จะมีการหักค่าใช้จ่ายในอัตราที่แตกต่างกัน ผู้มีเงินได้สามารถเลือกหักค่าใช้จ่ายได้ 2 แบบ ดังนี้นะคะ

แบบที่ 1 : การหักค่าใช้จ่ายเหมา ที่กำหนดไว้เป็นอัตราร้อยละ ตามที่กฎหมายกำหนด

แบบที่ 2 : การหักค่าใช้จ่าย ตามความจำเป็น และสมควร

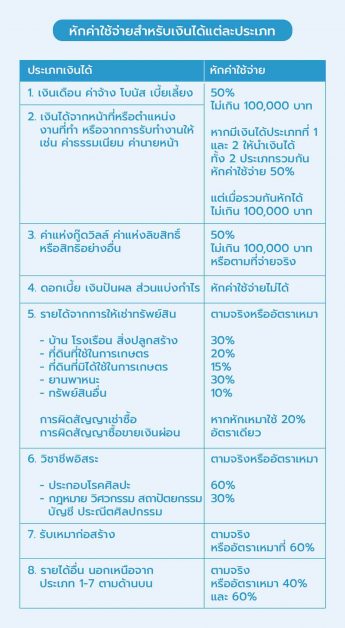

เงินได้พึงประเมินแต่ละประเภทคำนวณหักค่าใช้จ่ายได้เท่าใด

ค่าใช้จ่ายเป็นองค์ประกอบในการคำนวณภาษีของภาษีเงินได้บุคคลธรรมดา ที่เป็นสิทธิประโยชน์ทางภาษีอย่างหนึ่งที่กฎหมายกำหนดไว้ สำหรับหักเป็นต้นทุนในการทำงาน เพื่อให้ได้เงินได้หรือรายได้สุทธิมาคิดภาษีตามอัตราภาษี วันนี้ FlowAccount นำอัตราการหักค่าใช้จ่ายตามแต่ละประเภทของเงินได้มาฝากทุกคน ซึ่งสรุปตามตารางได้ดังนี้ค่ะ

ฝากข้อสังเกตหักค่าใช้จ่ายไว้ชวนคิด

- กฎหมายให้หักเหมาได้เพียงวิธีเดียว สำหรับเงินได้พึงประเมินตามมาตรา 40(1) และ 40(2)

- กฎหมายไม่ยอมให้หักค่าใช้จ่ายใดๆทั้งสิ้น สำหรับเงินได้พึงประเมินตามมาตรา 40(3) เฉพาะเงินปีหรือเงินได้รายปีที่มาจากพินัยกรรม นิติกรรม หรือคำพิพากษาของศาล

- กฎหมายไม่ยอมให้หักค่าใช้จ่ายใดๆทั้งสิ้น สำหรับเงินได้พึงประเมินตามมาตรา 40(4) ทั้งหมด

- กฎหมายให้เลือกหักค่าใช้จ่ายแบบเหมา หรือ เลือกหักค่าใช้จ่ายตามจริงได้ สำหรับเงินได้พึงประเมินตามมาตรา 40(5) – 40(8)

ค่าใช้จ่ายที่นำมาหักต้องมีลักษณะดังนี้

เมื่อผู้มีเงินได้เลือกหักค่าใช้จ่ายตามความจำเป็นและสามควรแล้ว รายจ่ายที่จะนำมาหักเป็นค่าใช้จ่ายได้ จะต้องมีลักษณะ ดังนี้ค่ะ

- เป็นค่าใช้จ่ายตามปกติ มีความเกี่ยวข้องและจำเป็นต่อการประกอบธุรกิจ หรือต่อเงินได้แต่ละประเภท

- จำนวนที่สมควรและเหมาะสม

- ไม่เป็นรายจ่ายที่กฎหมายห้ามไม่ให้หักเป็นรายจ่าย

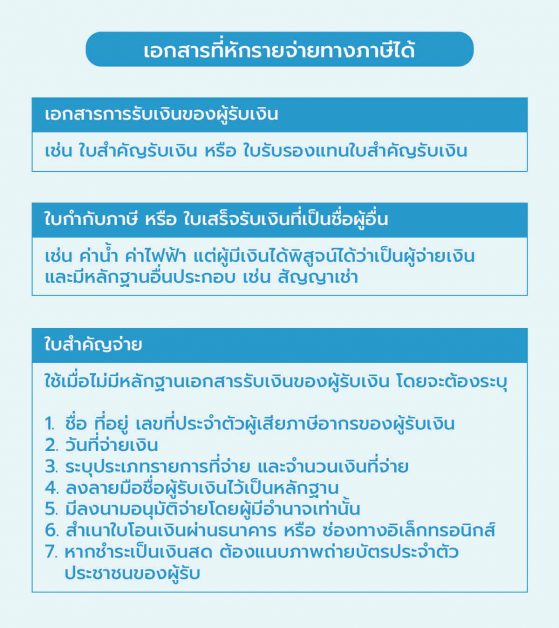

- ผู้มีเงินได้ต้องมีหลักฐานการหักค่าใช้จ่ายที่ตรวจสอบและพิสูจน์ได้ โดยเอกสารที่สามารถหักเป็นรายจ่ายทางภาษีได้ ได้แก่

- เอกสารการรับเงินของผู้รับเงิน เช่น ใบสำคัญรับเงิน หรือ ใบรับรองแทนใบสำคัญรับเงิน

- ใบกำกับภาษี หรือ ใบเสร็จรับเงินที่เป็นชื่อผู้อื่น เช่น ค่าน้ำ ค่าไฟฟ้า แต่ผู้มีเงินได้พิสูจน์ได้ว่าเป็นผู้จ่ายเงินและมีหลักฐานอื่นประกอบ เช่น สัญญาเช่า

- ใบสำคัญจ่าย ใช้เมื่อไม่มีหลักฐานเอกสารรับเงินของผู้รับเงิน โดยจะต้องระบุตามภาพด้านล่างนี้นะคะ

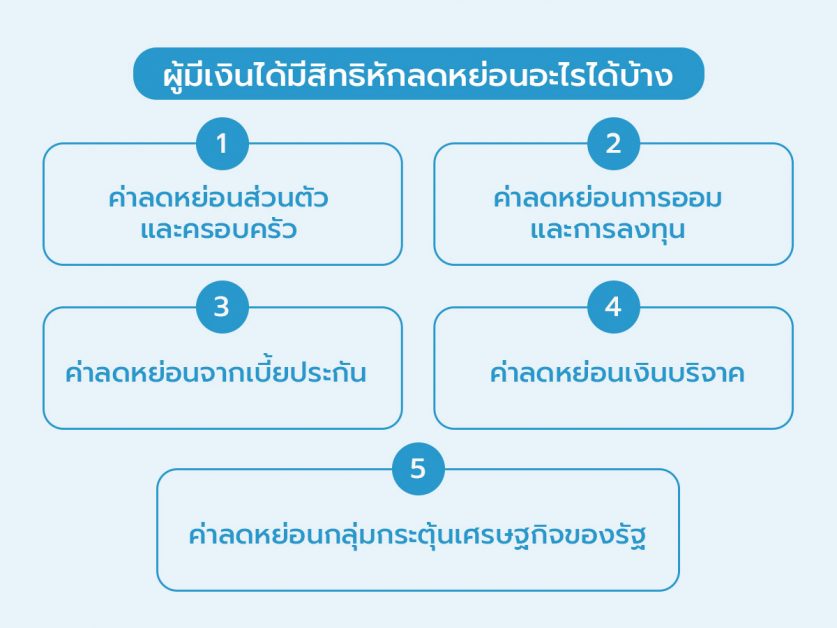

ผู้มีเงินได้มีสิทธิหักลดหย่อนอะไรได้บ้าง

ค่าลดหย่อน เป็นอีกหนึ่งส่วนประกอบในการคำนวณภาษีที่กฎหมายกำหนดให้สามารถนำไปหักออกจากเงินได้ได้อีกหลังจากหักค่าใช้จ่ายแล้ว โดยมีการหักลดหย่อนกรณีต่าง ๆ แตกต่างกันออกไป สรุปได้ดังนี้นะคะ

1 ค่าลดหย่อนส่วนตัวและครอบครัว

- ค่าลดหย่อนส่วนตัว ลดหย่อนได้ 60,000 บาท ทุกคนสามารถนำไปลดหย่อนภาษีได้โดยไม่มีเงื่อนไข

- ค่าลดหย่อนคู่สมรส ลดหย่อนได้ 60,000 บาท สำหรับคู่สมรสที่จดทะเบียนสมรสถูกต้องตามกฎหมาย และคู่สมรสจะต้องไม่มีรายได้ในปีภาษีนั้น

- ค่าลดหย่อนฝากครรภ์และคลอดบุตร ที่จ่ายให้กับสถานพยาบาลของรัฐหรือเอกชน ลดหย่อนได้ไม่เกิน 60,000 บาท สามีสามารถลดหย่อนภาษีในกรณีที่ภรรยาไม่มีเงินได้ เอกสารที่ใช้สำหรับการลดหย่อนภาษีคือ ใบเสร็จรับเงินและใบรับรองแพทย์จากสถานพยาบาล

- ค่าลดหย่อนภาษีบุตร ลดหย่อนได้คนละ 30,000 บาท ซึ่งต้องเป็นบุตรตามกฎหมายหรือบุตรบุญธรรม ในกรณีบุตรคนที่ 2 ขึ้นไป เกิดตั้งแต่ปี พ.ศ. 2561 เป็นต้นไป สามารถลดหย่อนได้คนละ 60,000 บาท

บุตรชอบด้วยกฎหมายและบุตรบุญธรรม ต้องเข้าเงื่อนไข ดังนี้

- บุตรชอบด้วยกฎหมาย หักลดหย่อนได้ไม่จำกัดจำนวน

- บุตรบุญธรรม หักลดหย่อนได้ไม่เกิน 3 คน

บุตรที่นำมาหักลดหย่อนต้องไม่มีเงินได้ตั้งแต่ 30,000 บาทขึ้นไป และเข้าหลักเกณฑ์ ดังต่อไปนี้

- เป็นผู้เยาว์

- บุตรมีอายุไม่เกิน 25 ปี และกำลังศึกษาในระดับมหาวิทยาลัยหรืออุดมศึกษา

- เป็นผู้ที่ศาลสั่งให้เป็นคนไร้ความสามารถหรือเสมือนไร้ความสามารถอันอยู่ในความอุปการะเลี้ยงดู

การนับจำนวนบุตรให้นับเฉพาะบุตรที่มีชีวิตอยู่ตามลำดับอายุสูงสุดของบุตร โดยนับรวมบัตรที่อยู่ในเกณฑ์ได้รับการลดหย่อนด้วย

- ค่าลดหย่อนสำหรับเลี้ยงดูบิดามารดาของตนเองและของคู่สมรส

- กรณีเลี้ยงดูบิดามารดาของตนเอง ลดหย่อนได้คนละ 30,000 บาท ไม่เกิน 2 คน และจะต้องไม่ใช่พ่อแม่บุญธรรม โดยบิดามารดาจะต้องมีอายุมากกว่า 60 ปีในปีภาษีนั้น และมีรายได้ต่อปีไม่เกิน 30,000 บาท ซึ่งไม่สามารถใช้สิทธิลดหย่อนซ้ำระหว่างพี่น้องได้ ดังนั้นต้องตกลงกับพี่น้องว่าใครจะใช้สิทธินี้

- กรณีเลี้ยงดูบิดามารดาของคู่สมรส ลดหย่อนได้คนละ 30,000 บาท ไม่เกิน 2 คน จะต้องไม่ใช่พ่อแม่บุญธรรมของคู่สมรส และคู่สมรสไม่มีรายได้เลยตลอดปีภาษีนั้น

- ค่าอุปการะเลี้ยงดูคนพิการ หรือคนทุพพลภาพ ลดหย่อนได้คนละ 60,000 บาท ผู้พิการจะต้องมีรายได้ไม่เกิน 30,000 บาทในปีภาษีนั้น มีบัตรประจำตัวผู้พิการ และหนังสือรับรองการเป็นผู้อุปการะ

2 ค่าลดหย่อนการออมและการลงทุน

- กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) ลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องเสียภาษี แต่เมื่อรวมกับสิทธิลดหย่อนเพื่อการเกษียณอายุอื่นๆ แล้วต้องไม่เกิน 500,000 บาท

- กองทุนรวมเพื่อการออม (SSF) ลดหย่อนภาษีได้ 30% ของเงินได้ที่ต้องเสียภาษี ตามที่จ่ายจริงสูงสุดไม่เกิน 200,000 บาท แต่เมื่อรวมกับสิทธิลดหย่อนเพื่อการเกษียณอายุอื่นๆ แล้วต้องไม่เกิน 500,000 บาท

- กองทุนสำรองเลี้ยงชีพ / กองทุนบำเหน็จบำนาญราชการ (กบข.) / กองทุนสงเคราะห์ครูโรงเรียนเอกชน ลดหย่อนภาษีได้ 15% ของเงินได้ที่ต้องเสียภาษี แต่เมื่อรวมกับสิทธิลดหย่อนเพื่อการเกษียณอายุอื่นๆ แล้วต้องไม่เกิน 500,000 บาท

- กองทุนการออมแห่งชาติ (กอช.) ลดหย่อนภาษีได้ตามที่จ่ายจริงสูงสุดไม่เกิน 13,200 บาท แต่เมื่อรวมกับสิทธิลดหย่อนเพื่อการเกษียณอายุอื่นๆ แล้วต้องไม่เกิน 500,000 บาท

3. ค่าลดหย่อนจากเบี้ยประกัน

- เงินประกันสังคม ลดหย่อนภาษีได้เท่าที่จ่ายจริง สูงสุดไม่เกิน 9,000 บาท (ปี พ.ศ. 2565 มีการปรับลดอัตราเงินสะสมประกันสังคม จึงจะลดหย่อนได้สูงสุดไม่เกิน 6,300 บาทนั่นเอง)

- เบี้ยประกันชีวิต เงินฝากแบบมีประกันชีวิต และประกันแบบสะสมทรัพย์ ลดหย่อนภาษีได้ ตามที่จ่ายจริงสูงสุดไม่เกิน 100,000 บาท หากคู่สมรสมีการประกันชีวิต และความเป็นสามีภริยาได้มีอยู่ตลอดปีภาษี ผู้มีเงินได้มีสิทธิหักลดหย่อน สำหรับเบี้ยประกันชีวิตของคู่สมรสที่ไม่มีเงินได้ตามจำนวนที่จ่ายจริงแต่ไม่เกิน 10,000 บาท โดยเงื่อนไขของค่าลดหย่อนประกันชีวิตคือ ต้องมีระยะกรมธรรม์ 10 ปีขึ้นไป ต้องทำประกันกับบริษัทประกันชีวิตในประเทศไทย และถ้าหากมีการเวนคืนกรมธรรม์ก่อนครบ 10 ปี จะถือว่าเป็นการผิดเงื่อนไข ไม่สามารถนำมาลดหย่อนภาษีได้

- เบี้ยประกันชีวิตแบบบำนาญ ลดหย่อนภาษีได้ 15% ของเงินได้ ตามที่จ่ายจริงสูงสุดไม่เกิน 200,000 บาทต่อปี ต้องเป็นค่าเบี้ยประกันชีวิตแบบบำนาญ ความคุ้มครองตั้งแต่ 10 ปีขึ้นไป และจ่ายผลประโยชน์เงินบำนาญเมื่อผู้มีเงินได้อายุตั้งแต่ 55 ปีขึ้นไปถึงอายุ 85 ปีหรือมากกว่านั้น แต่เมื่อรวมกับสิทธิลดหย่อนเพื่อการเกษียณอายุอื่นๆ แล้วต้องไม่เกิน 500,000 บาท

- เบี้ยประกันสุขภาพ ลดหย่อนภาษีได้ตามที่จ่ายจริงสูงสุดไม่เกิน 25,000 บาท และเมื่อรวมกับประกันชีวิตและประกันแบบสะสมทรัพย์ ต้องไม่เกิน 100,000 บาท

- ค่าเบี้ยประกันสุขภาพบิดามารดาของผู้มีเงินได้และคู่สมรส หักค่าลดหย่อนเท่าที่จ่ายจริง แต่ไม่เกิน 15,000 บาท ทั้งนี้ บิดามารดาของผู้มีเงินได้และคู่สมรสต้องไม่มีเงินได้พึงประเมินในปีภาษีที่ใช้สิทธิยกเว้นภาษีเงินได้เกิน 30,000 บาท

4 ค่าลดหย่อนเงินบริจาค

- เงินบริจาคทั่วไป ลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 10% ของเงินได้หลังจากหักค่าลดหย่อนภาษี

- เงินบริจาคเพื่อสนับสนุนการศึกษา กีฬา พัฒนาสังคม ประโยชน์สาธารณะและสถานพยาบาลของรัฐ ลดหย่อนได้ 2 เท่าของเงินบริจาคจริง สูงสุดไม่เกิน 10% ของเงินได้หลังหักค่าลดหย่อนภาษี

- เงินบริจาคพรรคการเมือง ลดหย่อนได้สูงสุดไม่เกิน 10,000 บาท

5. ค่าลดหย่อนกลุ่มกระตุ้นเศรษฐกิจของรัฐ

- โครงการช้อปดีมีคืน 2565 ลดหย่อนได้สูงสุด 30,000 บาท สำหรับค่าซื้อสินค้าและบริการในประเทศ ตั้งแต่วันที่ 1 มกราคม – 15 กุมภาพันธ์ 2565 ตามที่จ่ายจริง สามารถนำมาลดหย่อนภาษีได้สำหรับสินค้าและบริการที่มีภาษีมูลค่าเพิ่ม (VAT) สินค้า OTOP และหนังสือ รวมถึง E-Book

- ดอกเบี้ยกู้ยืมเพื่อซื้อหรือสร้างที่อยู่อาศัย เช่น บ้านเดี่ยว คอนโด ห้องชุด และอาคาร เป็นต้น สามารถลดหย่อนได้ตามที่จ่ายจริง สูงสุดไม่เกิน 100,000 บาท

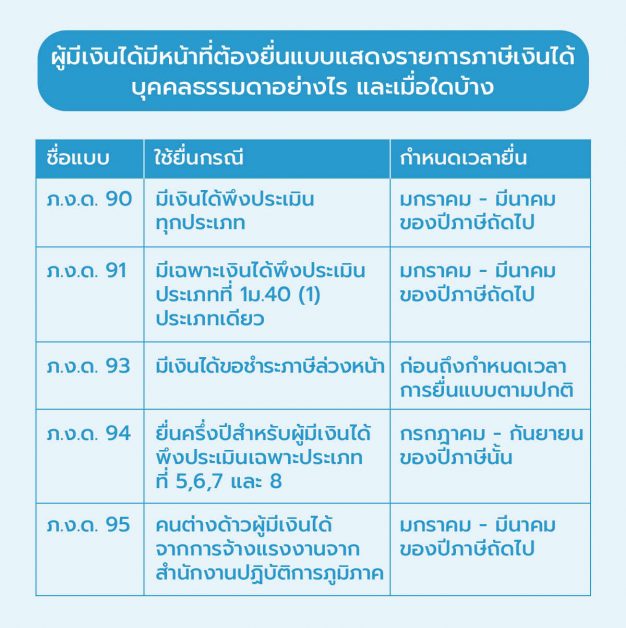

ผู้มีเงินได้มีหน้าที่ต้องยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดาอย่างไร และเมื่อใดบ้าง

การยื่นแบบแสดงรายการภาษีเงินได้บุคคลธรรมดามี 2 ระยะ คือ

- “ภาษีเงินได้บุคคลธรรมดาครึ่งปี” เป็นการยื่นแบบแสดงรายการเงินได้เฉพาะเงินได้พึงประเมินประเภทที่ 5,6,7 หรือ 8 ที่ได้รับตั้งแต่เดือนมกราคมถึงเดือนมิถุนายนไม่ว่าจะมีเงินได้ประเภทอื่นรวมอยู่ด้วยหรือไม่ก็ตาม โดยยื่นภายในเดือนกันยายนของปีภาษีนั้น และภาษีที่เสียนี้นำไปเป็นเครดิตหักออกจากภาษีสิ้นปีได้

- “ภาษีเงินได้บุคคลธรรมดาสิ้นปี“ เป็นการยื่นแบบแสดงรายการเงินได้พึงประเมินที่ได้รับแล้ว ในระหว่างปีภาษี โดยยื่นภายในเดือนมีนาคมของปีถัดไป

ถ้าไม่ชำระในกำหนดเวลาหรือชำระไม่ถูกต้องจะมีความรับผิดอย่างไรบ้าง

เบี้ยปรับและเงินเพิ่ม ถือเป็นบทลงโทษเกี่ยวกับภาษีอากรอย่างหนึ่ง และอาจมีโทษทางอาญาด้วย แล้วแต่ความผิดว่าเป็นเรื่องร้ายแรงขั้นไหน ทั้งนี้ถ้ายื่นแบบภายในกำหนดแต่ชำระภาษีไม่ครบถ้วน หรือยื่นแบบล่าช้า หรือหลีกเลี่ยงการยื่นแบบฯ จะต้องเสียเงินเพิ่มและเบี้ยปรับตามกฎหมายกำหนด และหากฝ่าฝืนไม่ยอมชำระ ก็ต้องรับโทษทางอาญาด้วย ซึ่งมีบทลงโทษ ดังนี้ค่ะ

- กรณีไม่ชำระภาษีภายในกำหนดเวลา จะต้องเสียเงินเพิ่มอีกร้อยละ 1.5 ต่อเดือน (เศษของเดือนให้นับเป็น 1 เดือน) ของเงินภาษีที่ต้องชำระนับแต่วันพ้นกำหนดเวลาการยื่นรายการจนถึงวันชำระภาษี

- กรณีเจ้าพนักงานตรวจสอบออกหมายเรียก และปรากฏว่ามิได้ยื่นแบบแสดงรายการไว้หรือยื่นแบบแสดงรายการไว้แต่ชำระภาษีขาดหรือต่ำไป นอกจากจะต้องรับผิดชำระเงินเพิ่มแล้ว ยังจะต้องรับผิดเสียเบี้ยปรับอีก 1 เท่าหรือ 2 เท่าของภาษีที่ต้องชำระแล้วแต่กรณี เงินเบี้ยปรับดังกล่าวอาจลดหรืองดได้ตามระเบียบที่อธิบดีกำหนดโดยอนุมัติรัฐมนตรี

- กรณีไม่ยื่นแบบแสดงรายการ ภ.ง.ด.90, 91 หรือ 94 ภายในกำหนดเวลา ต้องระวางโทษปรับทางอาญาไม่เกิน 2,000 บาท

- กรณีจงใจ แจ้งข้อความเท็จ หรือแสดงหลักฐานเท็จหรือฉ้อโกง เพื่อหลีกเลี่ยงหรือพยายามหลีกเลี่ยงการเสียภาษีอากร มีโทษจำคุกตั้งแต่ 3 เดือนถึง 7 ปี และปรับตั้งแต่ 2,000 บาท ถึง 200,000 บาท

- กรณีเจตนาละเลยไม่ยื่นแบบแสดงรายการเพื่อหลีกเลี่ยงการเสียภาษีอากร มีโทษปรับไม่เกิน 200,000 บาท หรือจำคุกไม่เกิน 1 ปี หรือทั้งจำทั้งปรับ

ในบทความนี้ทุกท่านคงจะได้ทราบความรู้ด้านภาษีเงินได้บุคคลธรรมดาทั้งค่าใช้จ่าย และการหักลดหย่อนแล้ว หากต้องการเก็บข้อมูลและออกเอกสารทางบัญชีบนระบบออนไลน์ได้เลย

เริ่มต้นใช้งานกับ FlowAccount ได้ง่าย ๆ ทดลองใช้ฟรี 30 วัน หรือสมัครแพ็กเกจกับเรา ราคาเริ่มต้นเพียงเดือนละ 165 บาทไม่จำกัดจำนวนเอกสาร แถมยังใช้งานผ่านแอพพลิเคชันบนมือถือได้ด้วย ผู้ประกอบการยุคใหม่ปรับมาใช้บัญชีออนไลน์กันเยอะๆนะคะ

About Author

ผู้สอบบัญชีรับอนุญาต (CPA Thailand) เจ้าของเพจ “Chalitta Accounting” มีประสบการณ์ตรวจสอบบัญชีบริษัทในตลาดหลักทรัพย์ และเป็นที่ปรึกษาด้านบัญชีและภาษีแก่ผู้ประกอบการ SMEs

ร่วมสมัครเป็นนักเขียนของ FlowAccount ได้ที่นี่