| ทุกกิจกรรมธุรกิจ Startup ล้วนมีภาษีเข้ามาพัวพันอยู่เสมอ ตั้งแต่การระดมทุน การ Exit Strategy วันนี้ลองมาทำความเข้าใจการวางแผนภาษี พร้อมอัพเดตสิทธิประโยชน์ยกเว้นภาษี 5 ปีว่าเข้าข่ายกันหรือไม่ตั้งแต่เนิ่นๆ กันนะคะ |

ธุรกิจสตาร์ทอัพ (Startup) คงเป็นความฝันของใครหลายๆ คนที่อยากทำธุรกิจจากแนวคิดสมัยใหม่ประกอบกับนวัตกรรมและเทคโนโลยี จนเกิดการดำเนินกิจการผ่านรูปแบบบุคคลธรรมดาจนแปลเปลี่ยนมาเป็นนิติบุคคล

แล้วถ้าหากวันหนึ่งนักลงทุน Angle investor ไม่อาจให้เงินทุนที่เพียงพอสำหรับแผนธุรกิจขยายกิจการได้อีกต่อไป ก็อาจถึงเวลาที่เจ้าของธุรกิจ Startup จะต้องมองหาแผนว่าจะขายกิจการให้กับบริษัทยักษ์ใหญ่ หรือ จะนำกิจการเข้าจดทะเบียนในตลาดหลักทรัพย์เพื่อระดมทุนแทน

จะเห็นได้ว่าทุกรายการเคลื่อนไหวและกิจกรรมธุรกิจล้วนมี ภาษี เข้ามาพัวพันอยู่เสมอ วันนี้ลองมาทำความเข้าใจการวางแผนภาษีตั้งแต่เนิ่นๆ กันนะคะ

เลือกอ่านได้เลย!

Toggleกว่าจะเป็นธุรกิจ Startup

ปกติแล้วธุรกิจสตาร์ทอัพเกิดจากกลุ่มคนที่มีไอเดียที่ดี มีความคิดสร้างสรรค์ เจอช่องในการทำธุรกิจ แต่ขาดแหล่งเงินทุนที่มาสนับสนุนการทำธุรกิจค่ะ ดังนั้นจึงเกิดแนวคิดที่เรียกว่าการขอเงินทุน หรือ การระดมทุนนั่นเอง

แหล่งเงินทุนในขั้นแรก (Seed capital) นี้ หมายถึงผู้ที่ให้เงินทุนแก่ผู้พัฒนาแลกกับสัดส่วนการถือหุ้น แชร์กำไรจากการขายหรือบริการผลิตภัณฑ์นั้นๆ ไปจนถึงให้กู้เงิน ซึ่งเงินที่สตาร์ทอัพได้ครั้งนี้จะมีจำนวนไม่มาก อาจแค่เพียงพอสำหรับการเริ่มจ้างพนักงานไม่กี่เดือน ค่าวิจัยพัฒนาเบื้องต้นเท่านั้น ยังไม่เพียงพอต่อการขยายตัว

ดังนั้นขั้นถัดมาคือ ขอระดมทุนจำนวนที่สูงขึ้นเพื่อดำเนินกิจการขั้นต่อไปจาก Venture capital (Private equity) แลกกับหุ้นกิจการ หุ้นบุริมสิทธิ์ Option การซื้อหุ้น หรือหนี้ระยะยาวที่ยังไม่ต้องชำระหนี้ในช่วงแรกก็ได้เช่นกันค่ะ ซึ่งจำนวนเงินทุนที่ได้ก็คือ Series A Financing ที่จะนำมาต่อยอดธุรกิจจากความเป็นไปได้

เมื่อเวลาผ่านไปธุรกิจสตาร์ทอัพไปได้สวย ก็มักจะเข้าสู่ Series B Financing และโดยทั่วไปซีรีย์บีย่อมมีมูลค่าสูงกว่าซีรีย์เอ เพราะธุรกิจเริ่มมีกระบวนการธุรกิจที่มั่นคง ความเสี่ยงต่างๆ เริ่มลดลง มีรายได้เข้ามามากขึ้น

การลงทุนของนักลงทุนในธุรกิจสตาร์ทอัพนี้ ก็เพราะหวังว่าตนเองจะสามารถขายหุ้นได้หลังจากที่กิจการเข้าจดทะเบียนในตลาดหลักทรัพย์ในที่สุดค่ะ

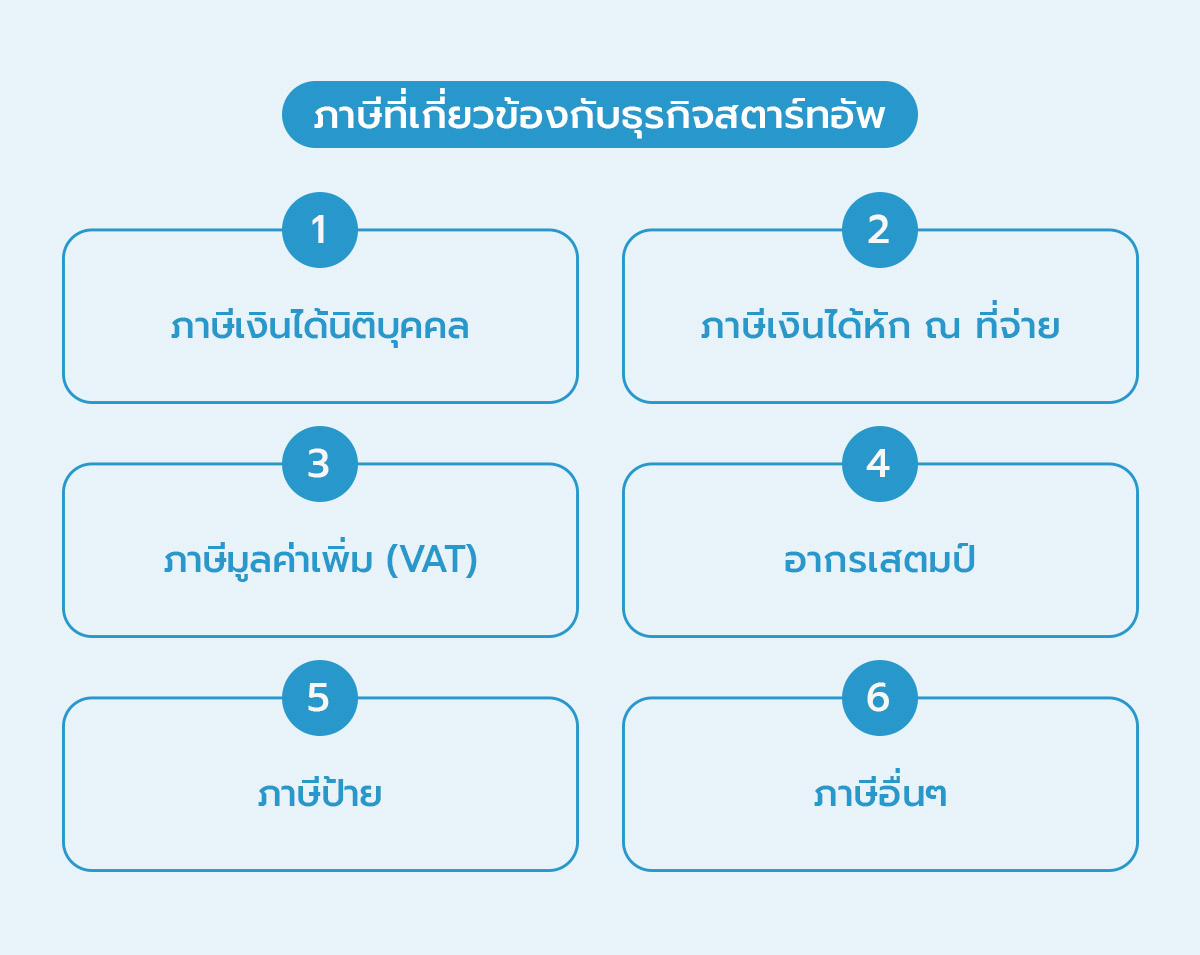

ภาษีที่เกี่ยวข้องกับธุรกิจสตาร์ทอัพ

ภาษีของการทำธุรกิจสตาร์ทอัพจริงๆ แล้วก็ไม่ต่างจากการดำเนินธุรกิจทั่วไปเลยค่ะ เพื่อไม่ให้เกิดปัญหาเรื้อรังด้านภาษีในอนาคต อย่างนั้นแล้วลองมาทำความเข้าใจกันเลยค่ะ

1. ภาษีเงินได้นิติบุคคล

เมื่อสตาร์ทอัพดำเนินกิจการในรูปแบบนิติบุคคล ที่ส่วนมากก็มักจะจดทะเบียนเป็นบริษัทกัน ภาษีเงินได้นิติบุคคล ก็ถือว่าต้องห้ามลืมคิดถึงเป็นอันขาดค่ะ

ภาษีเงินได้นิติบุคคล (CIT) ของประเทศไทยเราคำนวณจากเงินได้ที่ใช้เป็นหลักฐานในการคำนวณภาษีคูณด้วยอัตราภาษีที่กำหนด สิ่งหนึ่งที่ต้องเข้าใจคือเงินได้ที่ต้องเสียภาษีเงินได้นิติบุคคลหรือฐานภาษีเงินได้นิติบุคคลนั้น เป็นเงินได้ทางภาษีนะคะ ที่เป็นไปได้ว่าอาจไม่เท่ากับทางบัญชี เพราะมีรายได้และค่าใช้จ่ายบางประเภทที่บัญชีกับภาษีมองไม่เหมือนกันหรือให้สิทธิประโยชน์ต่างกันค่ะ ลองอ่านเพิ่มเติมได้ที่ ค่าใช้จ่ายต้องห้าม คืออะไร มีผลอะไรในการคำนวณภาษี

2. ภาษีเงินได้หัก ณ ที่จ่าย

ภาษีที่ดูเหมือนเป็นปัญหาของธุรกิจสตาร์อัพมือใหม่นี้จริงๆ แล้วไม่มีความยากอย่างที่คิดเลยค่ะ เพียงแต่ต้องเข้าใจก่อนว่าภาษีนี้มี 2 ฝั่งค่ะ

- ฝั่งแรกคือ ฝั่งที่เราถูกหัก ณ ที่จ่าย เมื่อใดก็ตามที่เราถูกหักเงินบางส่วนไปเพราะผู้จ่ายเงินหักไปนำส่งให้กับสรรพากร แต่ผู้จ่ายเงินก็ต้องส่งหนังสือรับรองการหัก ณ ที่จ่ายมาให้เราด้วยนะคะ โดยที่จะต้องเก็บไว้เครดิตภาษีในช่วงสิ้นปีหรือขอคืนได้ถ้าใช้ไม่หมดค่ะ ดังนั้นจำนวนเงินที่รับมาไม่ครบบวกกับเอกสารรับรองนี้ก็จะเท่ากับรายได้ที่เราเรียกเก็บพอดีเลย

- ส่วนอีกฝั่งคือ ฝั่งที่เราไปหัก ณ ที่จ่ายคนอื่นเค้าไว้ค่ะ ส่วนนี้สตาร์ทอัพต้องท่องในใจไว้ว่า อย่าลืมหักนะ หักตามอัตราและประเภทผู้รับให้ถูกด้วยนะ พร้อมส่งหนังสือรับรองการหัก ณ ที่จ่ายให้กับผู้รับเงินที่ได้จำนวนที่ถูกหักไปด้วยนะคะ และทุกๆต้นเดือนถัดไปก็ต้องชำระเงินค่าภาษีให้สรรพากรตามกำหนด

ซึ่งภาษีนี้จะเกิดเมื่อมีการจ่ายเงิน หรือ รับเงินค่ะ ง่ายๆตามชื่อเลยค่ะว่า หัก “ณ” ที่จ่าย

3. ภาษีมูลค่าเพิ่ม (VAT)

เมื่อใดก็ตามที่สตาร์ทอัพมีรายได้มากกว่า 1.8 ล้านบาทต่อปี และไม่อยู่ในกิจการที่ได้รับยกเว้น ก็จะต้องจดทะเบียนภาษีมูลค่าเพิ่ม ทันทีที่จดทะเบียนภาษีมูลค่าเพิ่มแล้วทุกการขายจะต้องมีการคิด VAT ร้อยละ 7 เก็บจากลูกค้าเสมอ ในทางตรงกันข้ามเวลาซื้อสินค้าหรืออุปกรณ์ต่างๆ หากซื้อจากผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่มเหมือนกัน ก็สามารถขอใบกำกับภาษีเต็มรูปเพื่อนำภาษีซื้อนี้มาหักลบกับภาษีขายแต่ละเดือนได้เลยค่ะ

เพิ่มเติมกันสักนิดว่ากิจการที่ได้รับยกเว้นการจดเป็นผู้ประกอบการภาษีมูลค่าเพิ่มนั่น ก็จะเป็นเกี่ยวกับ การให้บริการประกอบโรคศิลปะ การสอบบัญชี การว่าความ แต่ก็จะไม่สามารถใช้สิทธิประโยชน์ภาษีซื้อได้เช่นกันนะคะ

4. อากรเสตมป์

ในการทำธุรกิจสตาร์ทอัพย่อมมีทำสัญญาการค้า หรือข้อตกลงต่างๆ มากมาย โดยเฉพาะเวลาเพิ่งเริ่มก่อตั้งบริษัทใหม่ๆ ต้องเข้าใจว่าเวลาทำสัญญาต้องติดอากรแสตมป์ด้วยนะ เพราะสัญญาจะมีผลสมบูรณ์ทางกฎหมาย ไม่ใช่แค่การทำเอกสารขึ้นมาแล้วลงลายเซ็นต์ทั้ง 2 ฝ่ายเพียงเท่านั้น การติดอากรแสตมป์เป็นขั้นตอนสุดท้ายที่สำคัญมาก และส่วนใหญ่มักลืมติดกันเสียด้วย

กรณีที่ไม่ปิดแสตมป์ให้สมบูรณ์ ก็จะไม่สามารถใช้ ต้นฉบับ คู่ฉบับ คู่ฉีก หรือสำเนาตราสารนั้นเป็นพยานหลักฐาน ในคดีแพ่งได้ จนกว่าจะได้เสียอากรแสตมป์ให้ครบถ้วน อ่านเพิ่มเติมได้ที่บทความนี้ การทำสัญญา จะสำริดผลเมื่อติดอากรแสตมป์

5. ภาษีป้าย

ภาษีนี้เก็บจาก ป้ายที่แสดงชื่อ ยี่ห้อ หรือเครื่องหมายการค้า หรือประกอบกิจการอื่นๆ เพื่อหารายได้หรือโฆษณา จัดเก็บโดยองค์กรปกครองส่วนท้องถิ่น เช่น เทศบาล อบต. นะคะ

ฉะนั้นถ้าธุรกิจสตาร์ทอัพใดที่ยังไม่มีป้ายชื่อหรือป้ายโฆษณาก็ไม่จำเป็นต้องจ่ายภาษีป้ายค่ะ ส่วนใครที่มีป้ายเพื่อการค้าและโฆษณาที่ได้รับอนุญาตเรียบร้อยแล้ว จะต้องยื่นชำระภาษีป้ายทุกปีนะคะ

6. ภาษีอื่นๆ

ภาษีอื่นๆ ที่ธุรกิจสตาร์ทอัพต้องเช็คว่าเข้าข่ายต้องเสียไหมต่อมา ก็คือ

- ภาษีที่ดินและสิ่งปลูกสร้าง ที่เก็บรายปีและคิดจากมูลค่าที่ดิน และสิ่งก่อสร้างที่สตาร์ทอัพครอบครองค่ะ

- ภาษีสรรพสามิต ผู้นำเข้าจะถูกเรียกเก็บ เมื่อมีการนำเข้าสินค้าที่บริโภคแล้ว อาจก่อให้เกิดผลเสียต่อสุขภาพและศีลธรรมอันดี สินค้าที่มีลักษณะเป็นการฟุ่มเฟือย เช่น รถยนต์ เครื่องดื่ม น้ำหอม สุรา ยาสูบ ไพ่ เป็นต้น

Checklist มาตรการยกเว้นภาษี 5 ปี ส่งเสริมสตาร์ทอัพ

ผู้เขียนอยากเขียนถึงข่าวนี้ใจจะขาดค่ะ เพราะวันที่ 7 พฤศจิกายน พ.ศ.2564 ที่ผ่านมาได้มีพระราชกฤษฎีกาออกตามความในประมวลรัษฎากร ฉบับที่ 730 ที่เป็นมาตรการภาษีที่มาส่งเสริมผู้ประกอบการรายใหม่ที่จะทำการยกเว้นภาษีเงินได้นิติบุคคล 5 รอบระยะเวลาบัญชี ที่ต้องมีคุณสมบัติดังต่อไปนี้

- จดทะเบียนจัดตั้งนิติบุคคลภายในระยะเวลาที่กฎหมายกำหนด

- ทีทุนชำระแล้วไม่เกิน 5 ล้านบาท และมีรายได้จากการขายสินค้าและให้บริการไม่เกิน 30 ล้านบาท คุ้นๆกันไหมคะ

- ไม่ใช้สิทธิยกเว้นภาษีเงินได้นิติบุคคลตามกฎหมาย BOI ไม่ว่าจะทั้งหมดหรือบางส่วนก็ตาม

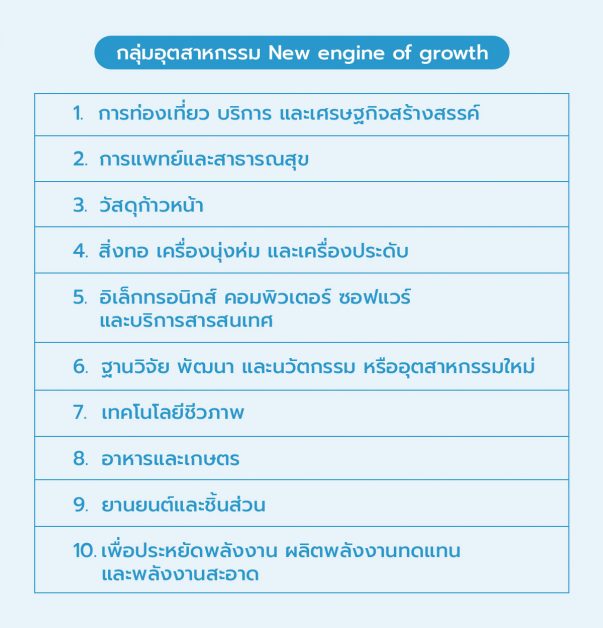

- เป็นอุตสาหกรรมเป้าหมายและผ่านการรับรองโดยสำนักงานพัฒนาวิทยาศาสตร์และเทคโนโลยีแห่งชาติ ตามภาพด้านล่างนี้นะคะ

- มีรายได้จากอุตสาหกรรมเป้าหมายมากกว่าร้อยละ 80 ของรายได้ทั้งหมด

- ยื่นคำขออนุมัติเป็นสตาร์ทอัพ จากเว็บไซด์กรมสรรพากร

ผู้ประกอบกิจการสตาร์ทอัพอ่านตรงนี้แล้วคงใจชื้นขึ้มาแล้วนะคะ เพราะเท่ากับว่าการจดทะเบียนสตาร์ทอัพเป็นรูปแบบนิติบุคคลและเข้าข่ายเงื่อนไขด้านบน จะได้รับประโยชน์ยกเว้นภาษีในระยะเวลา 5 ปีเลยหละค่ะ

ขาดทุนก็เป็นประโยชน์ทางภาษีได้

การทำธุรกิจสตาร์ทอัพก็เหมือนเลี้ยงเด็ก จะคาดหวังทำกำไรตั้งแต่ปี สองปีแรกเลย ก็ดูเหมือนจะเป็นไปไม่ได้ค่ะ ช่วงแรกคงต้องมีการลงทุน ลองผิดลองถูกกันพอสมควรกว่าจะคล่ำทางถูก

ก็ไม่ต้องเสียใจกับผลประกอบการที่ขาดทุนไปค่ะ เพราะสามารถนำผลขาดทุนสะสมทางภาษีไปใช้ลดหย่อนภาษีได้ในระยะเวลา 5 ปีได้ด้วยนะคะ

บททิ้งท้าย

ในส่วนของนักลงทุน หรือ Angle ทั้งหลายของเหล่าธุรกิจสตาร์ทอัพไทยนั้น รัฐบาลก็ได้มีมาตรการส่งเสริมการระดมทุนและให้สิทธิประโยชน์เช่นกัน โดยยกเว้นกำไรจากการขายหุ้นสตาร์ทอัพในการคำนวณภาษีเงินได้บุคคลธรรมดาและภาษีเงินได้นิติบุคคลให้กับผู้ลงทุนด้วยนะคะ โอ๊ย ฟังอย่างนี้แล้วการันตีเลยว่าวงการสตาร์ทอัพไทยจะมีไอเดียธุรกิจใหม่ๆ ที่น่าตื่นเต้นเข้ามาอีกเพรียบแน่นอนค่ะ

อ้างอิง

- https://www.tfac.or.th/upload/9414/qyskjXNCX9.pdf

About Author

ผู้สอบบัญชีรับอนุญาต (CPA Thailand) เจ้าของเพจ “Chalitta Accounting” มีประสบการณ์ตรวจสอบบัญชีบริษัทในตลาดหลักทรัพย์ และเป็นที่ปรึกษาด้านบัญชีและภาษีแก่ผู้ประกอบการ SMEs

ร่วมสมัครเป็นนักเขียนของ FlowAccount ได้ที่นี่