| ใกล้ช่วงสิ้นปีทีไร หลายคนมักปวดหัวกับคำถามเดิม ๆ ว่า “จะหักลดหย่อนอะไรดี?” เพราะถ้าไม่รู้ถึงสิทธิ์ที่มีอยู่ และไม่ได้วางแผนลดหย่อนภาษีบุคคลแต่เนิ่นๆ ก็อาจต้องควักกระเป๋าจ่ายภาษีเกินจำเป็นโดยไม่รู้ตัว โดยเฉพาะอย่างยิ่งปีนี้มีการอัปเดตค่าลดหย่อนภาษีหลายรายการ ถ้าตอนนี้ใครไม่รู้ถือว่าพลาดมากๆ ในบทความนี้จึงสรุปอัปเดตค่าลดหย่อนภาษีบุคคล ปี 2568 มาให้ทุกคนเตรียมตัว |

เลือกอ่านได้เลย!

Toggleค่าลดหย่อนภาษี คืออะไร?

ค่าลดหย่อนภาษี คือ องค์ประกอบหนึ่งในการคำนวณภาษีเงินได้บุคคลธรรมดา โดยเป็นรายการที่กฎหมายกำหนดไว้ให้สามารถนำไปหักออกจากเงินได้หลังจากที่หักค่าใช้จ่าย ตามสูตรนี้

เงินได้สุทธิ = รายได้ต่อปี - ค่าใช้จ่าย - ค่าลดหย่อน

ภาษีเงินได้ประจำปี = เงินได้สุทธิ x อัตราภาษี

ยิ่งใครมีค่าลดหย่อนสูง ก็จะทำให้เงินได้สุทธิที่ใช้เป็นฐานคำนวณภาษีบุคคลธรรมดาต่ำ และเสียภาษีบุคคลธรรมดาต่ำลง

ค่าลดหย่อนภาษีมีกี่ประเภท?

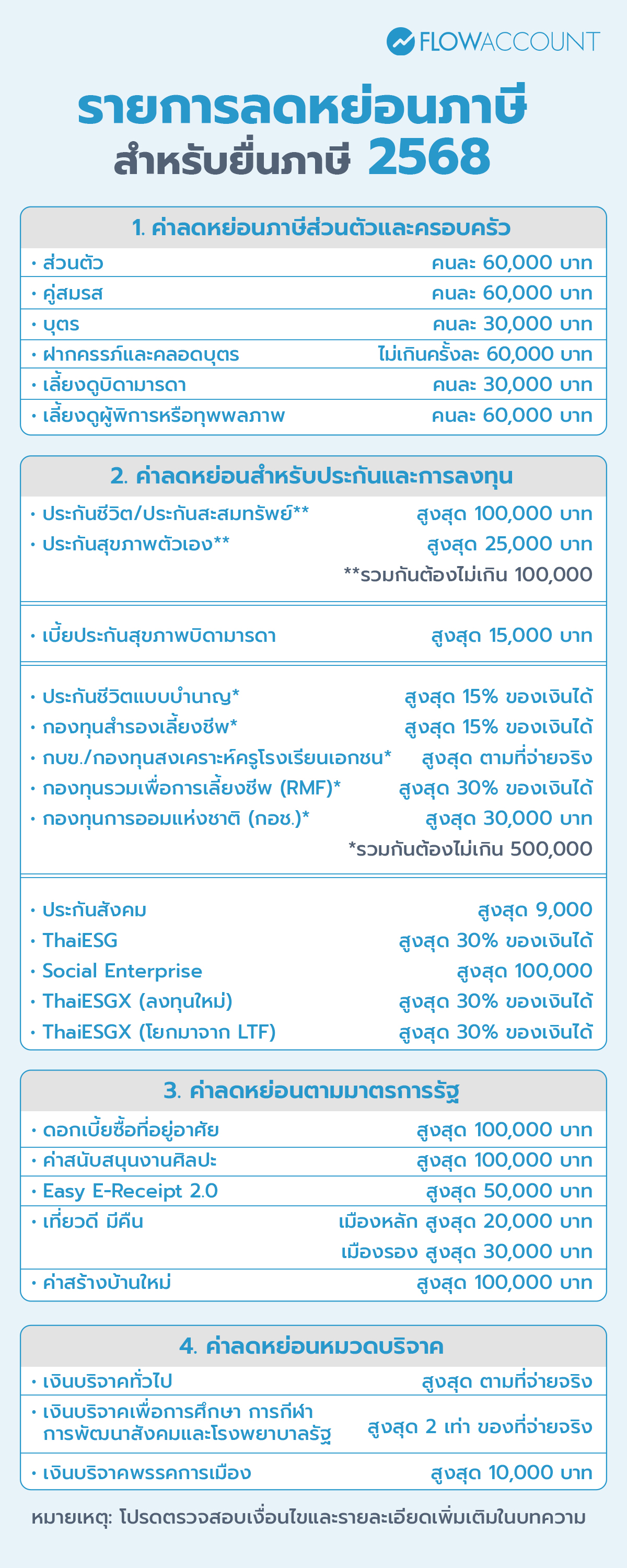

หมวดค่าลดหย่อนภาษีมี 4 ประเภท ดังนี้

- หมวดลดหย่อนส่วนตัว – ค่าลดหย่อนพื้นฐานได้สิทธิ์โดยอัตโนมัติ

- หมวดประกันและการลงทุน - ได้สิทธิ์เมื่อซื้อประกันหรือลงทุน

- หมวดมาตรการรัฐ – ได้สิทธิ์ตามมาตรการรัฐกำหนด

- หมวดบริจาค – ได้สิทธิ์เมื่อบริจาค

จากนั้นเราไปทำความเข้าใจว่าในแต่ละหมวดมีอะไรที่ควรรู้และอัปเดตบ้าง

รายการลดหย่อนภาษี สำหรับยื่นภาษี 2568 มีอะไรบ้าง?

1. ค่าลดหย่อนภาษีส่วนตัวและครอบครัว

ค่าลดหย่อนส่วนตัว คือ สิทธิ์ค่าลดหย่อนพื้นฐานเกิดจากตนเองและครอบครัว ที่บุคคลธรรมดาจะได้รับโดยอัตโนมัติ ปกติแล้วค่าลดหย่อนหมวดนี้จะไม่ได้เปลี่ยนแปลงบ่อย ๆ ดังนี้

- ค่าลดหย่อนส่วนตัว: 60,000 บาทต่อคน ไม่ว่าจะโสดหรือสมรสก็ใช้ได้

- ค่าลดหย่อนคู่สมรส: 60,000 บาท หากคู่สมรสไม่มีรายได้

- ค่าลดหย่อนบุตร: คนละ 30,000 บาท บุตรคนที่ 2 ขึ้นไปที่เกิดตั้งแต่ปี 2561 ได้คนละ 60,000 บาท

เงื่อนไข :

-

- ต้องเป็นบุตรชอบด้วยกฎหมาย (บุตรโดยกำเนิดหรือบุตรบุญธรรมที่จดทะเบียนถูกต้องตามกฎหมาย)

- บุตรต้องอายุไม่เกิน 20 ปี (หากยังศึกษาอยู่ต่อเนื่อง ให้ใช้สิทธิ์ได้ถึงอายุ 25 ปีบริบูรณ์)

- บุตรต้องไม่มีรายได้เกิน 30,000 บาทต่อปี

- ค่าลดหย่อนฝากครรภ์และคลอดบุตร: ตามค่าใช้จ่ายจริงที่จ่ายให้สถานพยาบาล แต่ไม่เกิน 60,000 บาทต่อครั้ง

เงื่อนไข :

-

- ค่าใช้จ่ายต้องเป็นค่าฝากครรภ์หรือค่าคลอดบุตรที่เกิดขึ้นจริง และจ่ายให้แก่สถานพยาบาลที่ถูกต้องตามกฎหมาย

- ใช้สิทธิ์ได้เฉพาะ มารดา ที่เป็นผู้มีเงินได้ หรือคู่สมรสที่เป็นผู้มีเงินได้และเป็นผู้จ่ายค่าใช้จ่ายนั้น

- การนับสิทธิ์จะนับ ต่อครั้งการตั้งครรภ์ ไม่ใช่ต่อปี

- ค่าลดหย่อนเลี้ยงดูบิดามารดา: 30,000 บาทต่อคน สำหรับบิดามารดาที่มีอายุ 60 ปีขึ้นไป และมีรายได้ไม่เกิน 30,000 บาทต่อปี

เงื่อนไข :

-

- ต้องเป็น บิดามารดาของตนเองหรือของคู่สมรสตามกฎหมาย

- บิดามารดาต้องมีอายุ ตั้งแต่ 60 ปีขึ้นไป

- บิดามารดาต้องมีรายได้ไม่เกิน 30,000 บาทต่อปี (เช่น ดอกเบี้ยเงินฝาก, ค่าเช่าบ้าน, เงินบำนาญ ถ้าเกินจะไม่สามารถใช้สิทธิ์ได้)

- หากมีพี่น้องหลายคนเลี้ยงดูบิดามารดา ใช้สิทธิ์ลดหย่อนได้เพียงคนเดียวต่อบิดามารดา 1 คน

- ค่าลดหย่อนผู้พิการหรือทุพพลภาพ: 60,000 บาทต่อคน

เงื่อนไข :

-

- ใช้สิทธิ์ได้ทั้งการเลี้ยงดูบุคคลที่พิการ/ทุพพลภาพ

- บุคคลพิการต้องมี บัตรประจำตัวผู้พิการ ที่ออกโดยหน่วยงานราชการ

- ผู้พิการต้องไม่มีรายได้เกิน 30,000 บาทต่อปี

- สามารถใช้สิทธิ์ได้สำหรับ บุตร, บิดามารดา, คู่สมรส หรือบุคคลอื่นที่อยู่ในอุปการะ ตามที่กฎหมายกำหนด

2. ค่าลดหย่อนสำหรับประกันและการลงทุน

สำหรับคนที่มีรายได้สูง การลดหย่อนแค่ส่วนตัวอาจจะไม่เพียงพอ การซื้อประกันหรือลงทุนก็เป็นอีกทางเลือกที่ช่วยลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ แถมยังได้ความคุ้มครองชีวิต สุขภาพ และมีเงินออมในอนาคตอีกด้วย

ในปี 2568 รูปแบบสิทธิ์บางอย่างมีการเปลี่ยนแปลงจากปีก่อน ลองมาดูสรุปกันค่าลดหย่อนประกันและการลงทุนที่เราได้รับ (กรณีซื้อประกันและลงทุน) มีอะไรบ้าง

|

ประเภท |

ลดหย่อนได้ตามจ่ายจริง |

เพดานสูงสุด/เงื่อนไขเวลา |

| เบี้ยประกันชีวิต |

สูงสุด 100,000 บาท |

รวมกัน ต้องไม่เกิน 100,000 บาท |

| เบี้ยประกันสุขภาพ |

สูงสุด 25,000 บาท |

|

| เบี้ยประกันสุขภาพบิดามารดา |

สูงสุด 15,000 บาท |

|

| ประกันสังคม |

สูงสุด 9,000 บาท |

|

| ประกันชีวิตแบบบำนาญ |

สูงสุด 15% ของเงินได้ (ไม่เกิน 200,000 บาท) |

รวมกัน ต้องไม่เกิน 500,000 บาท |

| กองทุนรวมเพื่อการเลี้ยงชีพ (RMF) |

สูงสุด 30% ของเงินได้ |

|

| กองทุนสำรองเลี้ยงชีพ/กบข./กองทุนสงเคราะห์ครูโรงเรียนเอกชน |

สูงสุด 15% ของเงินได้ กบข. ไม่เกิน 30% ของเงินได้ |

|

| กองทุนการออมแห่งชาติ (กอช.) |

สูงสุด 30,000 บาท |

|

| เงินลงทุนในวิสาหกิจเพื่อสังคม (Social Enterprise) |

สูงสุด 100,000 บาท |

|

| กองทุน ThaiESG |

สูงสุด 30% ของเงินได้ (ไม่เกิน 300,000 บาท) |

ลงทุนได้ตลอดปี 2568 |

| กองทุน ThaiESGX (สับเปลี่ยนจาก LTF) |

|

สับเปลี่ยนได้ระหว่างวันที่ 1 พฤษภาคม – 30 มิถุนายน 2568 |

| กองทุน ThaiESGX (เงินลงทุนใหม่) |

สูงสุด 30% ของเงินได้ (ไม่เกิน 300,000 บาท) |

ลงทุนได้ระหว่างวันที่ 1 พฤษภาคม – 30 มิถุนายน 2568 |

ส่วน กองทุน SSF (Super Savings Fund) ที่หลายคนเคยรู้จัก ปี 2568 นี้จะนำมาใช้ลดหย่อนภาษีไม่ได้

3. ค่าลดหย่อนตามมาตรการรัฐ

สำหรับค่าลดหย่อนตามมาตรการรัฐ จะเปลี่ยนแปลงไปตามนโยบายส่งเสริมจากรัฐบาล ในปี 2568 ค่าลดหย่อนตามมาตรการรัฐ มีดังนี้

- ดอกเบี้ยซื้อที่อยู่อาศัย: ลดหย่อนสูงสุด 100,000 บาท

- สนับสนุนงานศิลปะ: ลดหย่อนสูงสุด 100,000 บาท โดยต้องซื้อตั้งแต่ 1 ม.ค. 68 - 31 ธ.ค. 70

- Easy E-Receipt 2.0: ค่าซื้อสินค้าหรือค่าบริการ ตั้งแต่วันที่ 16 ม.ค. 2568 - 28 ก.พ. 2568) เฉพาะที่ได้รับใบกำกับภาษีหรือใบรับอิเล็กทรอนิกส์ (e-Tax Invoice & e-Receipt) ลดหย่อนสูงสุด 50,000 บาท สินค้าและบริการที่เข้าร่วมโครงการ มีดังนี้

-

- ซื้อสินค้าหรือรับบริการจากผู้ประกอบการจดทะเบียนภาษีมูลค่าเพิ่ม หรือจากผู้มิได้เป็นผู้ประกอบการ จดทะเบียนภาษีมูลค่าเพิ่ม เฉพาะที่ได้รับใบกำกับภาษีหรือใบรับอิเล็กทรอนิกส์ (e-Tax Invoice & e-Receipt) หักลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 30,000 บาท สินค้าดังกล่าวรวมถึง ค่าซื้อหนังสือ หนังสือพิมพ์ และนิตยสารในรูปแบบ E-Book ด้วย

- หักลดหย่อนได้เพิ่มอีกตามจำนวนที่จ่ายจริง แต่ไม่เกิน 20,000 บาท ถ้า

-

-

- ซื้อสินค้าหนึ่งตำบลหนึ่งผลิตภัณฑ์ (OTOP) ซึ่งลงทะเบียนกับกรมการพัฒนาชุมชนแล้ว

- ซื้อสินค้าหรือรับบริการจากวิสาหกิจชุมชนที่จดทะเบียนต่อกรมส่งเสริมการเกษตร

- ซื้อสินค้าหรือรับบริการจากวิสาหกิจเพื่อสังคมที่จดทะเบียนต่อสำนักงานส่งเสริมวิสาหกิจ เพื่อสังคม

- ค่าสร้างบ้านใหม่: ลดหย่อน 10,000 บาทต่อค่าก่อสร้าง 1 ล้านบาท สูงสุด 100,000 บาท (เฉพาะค่าก่อสร้างบ้านใหม่ตามสัญญาจ้างที่ได้เริ่มก่อสร้างตั้งแต่วันที่ 9 เมษายน 2567 – 31 ธันวาคม 2568) โดยจะได้สิทธิในปีภาษีที่ก่อสร้างเสร็จ

-

- เที่ยวดีมีคืน: เริ่มใช้จ่ายเพื่อรับสิทธิ์ลดหย่อนภาษีเที่ยวดีมีคืนได้ตั้งแต่วันที่ 29 ตุลาคม – 15 ธันวาคม 2568 โดยค่าใช้จ่ายทั้งหมดต้องเกิดขึ้นและชำระภายในช่วงเวลาข้างต้นเท่านั้น เพื่อนำไปยื่นลดหย่อนภาษีต้นปี 2569

- ลดหย่อนภาษีเที่ยวดีมีคืน สำหรับภาษีเงินได้บุคคลธรรมดา ลดหย่อนภาษีได้สูงสุด 30,000 บาท

- ครอบคลุมค่าบริการที่พัก เช่น โรงแรม โฮมสเตย์ และค่าอาหารจากร้านค้าที่สามารถออกใบกำกับภาษีมูลค่าเพิ่ม (VAT) ได้ โดยสามารถลดหย่อนภาษีได้ 20,000 บาท สำหรับการเที่ยวในเมืองหลัก และขยายวงเงินเป็น 30,000 บาท สำหรับการเที่ยวในเมืองรอง

- เที่ยวเมืองหลัก: หักลดหย่อนได้ 1 เท่า ของจำนวนเงินที่จ่ายจริง

- เที่ยวเมืองรอง: หักลดหย่อนได้ 1.5 เท่า ของจำนวนเงินที่จ่ายจริง

- สำหรับ 10,000 บาทแรก ใช้ใบกำกับภาษีเต็มรูปแบบได้ทั้งในรูปแบบกระดาษหรืออิเล็กทรอนิกส์ (e-Tax Invoice)

- สำหรับส่วนที่เกิน 10,000 บาท ต้องใช้ใบกำกับภาษีรูปแบบอิเล็กทรอนิกส์ e-Tax Invoice เท่านั้น

4. ค่าลดหย่อนหมวดบริจาค

- เงินบริจาคทั่วไป: ลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 10% ของเงินได้หลังหักค่าลดหย่อน

- เงินบริจาคเพื่อการศึกษา การกีฬา การพัฒนาสังคม และโรงพยาบาลรัฐ: ลดหย่อนได้ 2 เท่าของที่จ่ายจริง แต่ไม่เกิน 10% ของเงินได้หลังหักค่าลดหย่อน

- เงินบริจาคพรรคการเมือง: ลดหย่อนได้สูงสุด 10,000 บาท

วิธีคำนวณภาษีและค่าลดหย่อนภาษี

เมื่อวางแผนการลดหย่อนภาษีไว้เรียบร้อยแล้ว เราก็สามารถคำนวณภาษีตามขั้นตอนด้านล่างนี้ได้เลย

- รวมรายได้ต่อปี เช่น เงินเดือน โบนัส ค่าจ้าง ค่าบริการ ค่าเช่า ดอกเบี้ย ฯลฯ

- หักค่าใช้จ่ายตามกฎหมาย เช่น เงินเดือนหักค่าใช้จ่ายเหมา 50% ไม่เกิน 100,000 บาท

- หักค่าลดหย่อน ตามที่ทุกท่านวางแผนไว้ เหลือเป็น เงินได้สุทธิ

- ภาษีเงินได้ประจำปี = เงินได้สุทธิ x อัตราภาษีอัตราก้าวหน้า (ยกเว้น - สูงสุด 35%)

- หักภาษีที่ถูกหักไว้แล้ว/เครดิตภาษี เช่น ภาษีหัก ณ ที่จ่ายกรณีที่นายจ้างหักไว้ระหว่างปี หรือว่าจ่ายภาษีครึ่งปีไว้ก่อนแล้ว

- จำนวนภาษีที่ต้องจ่าย = ภาษีเงินได้ประจำปี - ภาษีที่ถูกหักไว้แล้ว/เครดิตภาษี

เอกสารสำหรับการใช้สิทธิลดหย่อนภาษี

สำหรับหัวข้อนี้สำคัญมาก เพราะการลดหย่อนภาษีจะสมบูรณ์ก็ต่อเมื่อมีเอกสารหลักฐานยืนยัน ซึ่งเอกสารลดหย่อนภาษีจะแตกต่างกันตามประเภทของการลดหย่อน ลองมาดูตัวอย่างการลดหย่อนที่พบบ่อยและเอกสารสำหรับใช้สิทธิ์ลดหย่อนที่ควรเตรียมไว้ในตารางกัน

|

ประเภทการลดหย่อน |

เอกสารที่ใช้เป็นหลักฐาน |

|

ค่าลดหย่อนส่วนตัว/คู่สมรส/บุตร |

สำเนาทะเบียนบ้าน / สูติบัตรบุตร / ใบสำคัญการสมรส |

|

เบี้ยประกันชีวิต |

ใบเสร็จรับเงิน + หนังสือรับรองการชำระเบี้ยจากบริษัทประกัน |

|

เบี้ยประกันสุขภาพบิดามารดา |

ใบเสร็จรับเงิน + หนังสือรับรองจากบริษัทประกัน |

|

กองทุน RMF/SSF |

หนังสือรับรองการซื้อกองทุน |

|

เงินสะสมกองทุนสำรองเลี้ยงชีพ/กบข./กองทุนสงเคราะห์ครูโรงเรียนเอกชน |

หนังสือรับรองเงินสะสมประจำปี |

|

ดอกเบี้ยกู้ยืมเพื่อซื้อ/สร้าง/ซ่อมแซมที่อยู่อาศัย |

หนังสือรับรองดอกเบี้ยเงินกู้จากสถาบันการเงิน |

|

เงินบริจาคทั่วไป |

ใบเสร็จรับเงิน / หลักฐาน e-Donation |

|

การซื้อสินค้า/บริการที่ร่วมโครงการ Easy E-Receipt 2.0 |

ใบเสร็จรับเงิน/ใบกำกับภาษีอิเล็กทรอนิกส์จากร้านค้าที่เข้าร่วม |

|

ประกันสังคม |

50ทวิ หนังสือรับรองการหักเงินสมทบประกันสังคมประจำปี (นายจ้างจัดทำ) |

สามารถยื่นภาษีได้ที่ไหนบ้าง

- ยื่นด้วยตัวเอง ที่กรมสรรพากร หรือที่สำนักงานสรรพากรพื้นที่สาขา

- ยื่นภาษีผ่านระบบออนไลน์ E-Filing ของกรมสรรพากร

- ยื่นภาษีผ่านแอป RD Smart Tax โดยต้องลงทะเบียนในเว็บไซต์กรมสรรพากรก่อน จึงจะสามารถใช้งานแอปเพื่อยื่นภาษีได้

เทคนิคการใช้สิทธิ์ลดหย่อนให้ได้ประโยชน์สูงสุด

แม้ว่าทางเลือกในการลดหย่อนภาษีนั้นมีมากมาย แต่วิธีที่ช่วยเราใช้สิทธิลดหย่อนภาษีที่ได้ผลที่สุด คือ การวางแผนล่วงหน้าและจัดลำดับการใช้สิทธิ์ตามความเหมาะสมของรายได้และเป้าหมายทางการเงินของตัวเอง ตามขั้นตอนนี้

-

- ใช้สิทธิ์พื้นฐานครบก่อน ตรวจสอบว่าตนเองได้สิทธิ์ค่าลดหย่อนส่วนตัวพื้นฐานเท่าใด และได้ใช้สิทธิ์อย่างครบถ้วนแล้วหรือไม่เสียก่อน

- เลือกทำประกันหรือการลงทุนที่ตอบโจทย์ชีวิตจริง เช่น ถ้าทำงานประจำมีสวัสดิการประกันสุขภาพแล้ว และมีเป้าหมายออมเงินเพื่อเกษียณตัวเลือก RMF หรือประกันบำนาญก็เป็นตัวเลือกที่เหมาะกับเป้าหมายมากกว่า

- กระจายการลงทุน สำหรับการลงทุนในกองทุนต่างๆ เช่น RMF/ThaiESG/ThaiESGX ผู้ขายกองทุนมีแนวทางในการลงทุนที่แตกต่างกัน อย่าลืมเช็กว่ากองทุนเหล่านี้เลือกลงทุนในสินทรัพย์ใดบ้าง และเลือกกระจายการลงทุนเพื่อบริหารความเสี่ยง

- อย่าลืมเช็กเพดานรวม เช่น สิทธิลดหย่อนจากประกันบำนาญ, RMF, กองทุนสำรองเลี้ยงชีพ และกอช. เมื่อรวมกันแล้วใช้ได้ไม่เกิน 500,000 บาท

- ลดหย่อนแล้วมีเงินหลือใช้ ข้อนี้สำคัญมากๆ เลย สำหรับคนที่กลัวว่าจะต้องจ่ายภาษีเยอะจึงถมเงินไปใช้ในค่าลดหย่อนเต็มที่ สุดท้ายกลายเป็นว่าตัวเองไม่มีเงินเหลือใช้ ขาดสภาพคล่อง แบบนี้ไม่แนะนำเด็ดขาด

จัดการรายได้ง่าย ๆ ด้วย FlowAccount ให้ไม่พลาดสิทธิ์ลดหย่อนภาษี

สำหรับบุคคลธรรมดา ผู้มีรายได้ตามมาตรา 40(8) ไม่ว่าจะเป็นรายได้จากการค้าขายออนไลน์, ขายของในตลาด, หรือรายได้อื่น ๆ ที่ไม่เข้าข่ายแรงงานอิสระเฉพาะทาง ให้ FlowAccount เข้ามาช่วยบันทึกรายรับ–รายจ่าย แยกประเภทรายได้และค่าใช้จ่ายให้ครบถ้วน เพื่อให้รู้กำไรที่แท้จริงก่อนจะไปวางแผนการลดหย่อนภาษีส่วนบุคคลได้อย่างมีประสิทธิภาพ และไม่พลาดสิทธิ์ลดหย่อนภาษี

จากที่เล่ามาทั้งหมดนี้ ทุกคนน่าจะพอมีไอเดียว่า “ปี 2568 นี้จะหักค่าลดหย่อนอะไรดี” ส่วนที่เหลือก็คือ การวางแผนและจัดสรรเงินเพื่อลดหย่อนภาษีก่อนที่ปี 2568 นี้จะหมดไป และที่สำคัญ อย่าลืมจดบัญชีและเก็บเอกสารหลักฐานทุกครั้ง เพื่อจะได้ยื่นภาษีได้อย่างมั่นใจ ใช้สิทธิ์ได้เต็มที่ และขอคืนภาษีจากสรรพากรแบบผ่านฉลุย

คำถามที่พบบ่อย (FAQ) เกี่ยวกับลดหย่อนภาษีปี 2568

1. ค่าลดหย่อนภาษีต้องจ่ายภายใน 31 ธันวาคม 2568 ใช่ไหม?

ตอบ: ใช่ ยกเว้น ลดหย่อนภาษีตามมาตรการรัฐ Easy E-Receipt 2.0 ต้องใช้สิทธิ์ตั้งแต่ 16 ม.ค. 2568 - 28 ก.พ. 2568, เที่ยวดีมีคืน ต้องใช้สิทธิ์ภายในวันที่ 29 ตุลาคม - 15 ธันวาคม 2568 และกองทุน ThaiESGX ลงทุนได้ระหว่างวันที่ 1 พฤษภาคม – 30 มิถุนายน 2568

2. ลดหย่อนภาษี 2568 ซื้ออะไรได้บ้าง?

ตอบ: สำหรับการซื้อสินค้าและบริการเพื่อลดหย่อนภาษีตามมาตรการรัฐ Easy E-Receipt 2.0 จะใช้สิทธิ์ได้เมื่อซื้อสินค้าหรือค่าบริการที่ได้รับใบกำกับภาษีหรือใบรับอิเล็กทรอนิกส์ (e-Tax Invoice & e-Receipt) ตามรายละเอียดนี้

- ค่าซื้อสินค้าและค่าบริการในระบบภาษีมูลค่าเพิ่ม

- ค่าซื้อหนังสือ หนังสือพิมพ์ และนิตยสาร

- ค่าบริการหนังสือ หนังสือพิมพ์ และนิตยสาร ที่อยู่ในรูปของข้อมูลอิเล็กทรอนิกส์ผ่านอินเทอร์เน็ต

- ค่าซื้อสินค้า OTOP วิสาหกิจชุมชน และวิสาหกิจเพื่อสังคม

และต้องใช้สิทธิ์ตั้งแต่16 ม.ค. 2568 - 28 ก.พ. 2568 เท่านั้น

3. จ่ายค่าลดหย่อนภาษี 1,000 บาท เท่ากับว่าลดภาษีไป 1,000 บาท ใช่ไหม?

ตอบ: ไม่ใช่ เพราะเมื่อจ่ายค่าลดหย่อน 1,000 บาทแล้ว จะลดภาษีได้เท่าใดขึ้นอยู่กับอัตราภาษีบุคคลธรรมดาของตน เช่น หากเรามีฐานภาษีที่ 10% เมื่อจ่ายค่าลดหย่อน 1,000 บาท จะลดภาษีได้ 1,000 x 10% = 100 บาท สามารถตรวจสอบอัตราภาษีตัวเองได้

4. กรณียกเว้นภาษีเงินได้บุคคลธรรมดามีอะไรบ้าง?

ตอบ: เงินได้ที่ได้รับยกเว้นภาษีมีมากกว่า 100 รายการ ตัวอย่างเงินได้ที่ได้รับยกเว้นและพบบ่อยมีดังนี้

-

- เงินได้สุทธิไม่เกิน 150,000 บาท/ปี

- เงินเบี้ยเลี้ยง ค่าเดินทาง ตามที่จ่ายจริงในการปฏิบัติหน้าที่ราชการหรือของรัฐวิสาหกิจ

- เงินทดแทนหรือค่าชดเชยกรณีเลิกจ้างบางส่วน ตามกฎหมายคุ้มครองแรงงาน

- ดอกเบี้ยจากพันธบัตรออมทรัพย์บางประเภท ที่กฎหมายยกเว้น

- ดอกเบี้ยออมทรัพย์ ที่รวมทุกบัญชีไม่เกิน 20,000 บาท/ปี

- เงินประกันสังคม ที่นายจ้างร่วมสมทบ

- เงินบำนาญชราภาพจากกองทุนประกันสังคม

- เงินชดเชยความเสียหาย / เงินค่าสินไหมทดแทน เช่น จากประกันชีวิตหรืออุบัติเหตุ

สามารถดูรายละเอียดเงินได้ที่ได้รับยกเว้นเพิ่มเติมที่นี่ https://www.rd.go.th/fileadmin/user_upload/borkor/taxreturn23072567.pdf

5. ใครบ้างที่ต้องเสียภาษี

ตอบ: ผู้มีหน้าที่เสียภาษีเงินได้บุคคลธรรมดา ได้แก่ ผู้ที่มีเงินได้เกิดขึ้นระหว่างปีที่ผ่านมาโดยมีสถานะ อย่างหนึ่งอย่างใด ดังนี้

1) บุคคลธรรมดา

2) ห้างหุ้นส่วนสามัญหรือคณะบุคคลที่มิใช่นิติบุคคล

3) ผู้ถึงแก่ความตายระหว่างปีภาษี

4) กองมรดกที่ยังไม่ได้แบ่ง

5) วิสาหกิจชุมชน ตามกฎหมายว่าด้วยการส่งเสริมวิสาหกิจชุมชน เฉพาะที่เป็นห้างหุ้นส่วนสามัญ หรือคณะบุคคลที่มิใช่นิติบุคคล

สำหรับชาวต่างชาติที่มีถิ่นที่อยู่ในประเทศไทย (อยู่เกิน 180 วันในปีภาษี) และมีเงินได้เกิดขึ้นในประเทศไทย หรือมีเงินได้จากต่างประเทศที่นำเข้ามาในประเทศไทย ถือว่าเป็นบุคคลธรรมดาที่ต้องยื่นภาษีในไทยเช่นเดียวกัน

About Author

นักบัญชี ผู้สอบบัญชี และผู้ก่อตั้งเว็บไซต์ cpdacademy.co คอร์สอบรมบัญชี CPD ออนไลน์สำหรับผู้ทำบัญชีและผู้สอบบัญชี ที่มีประสบการณ์ในวิชาชีพมากกว่า 10 ปี และอยากส่งต่อความรู้เพื่อเพื่อนนักบัญชีให้มีทักษะอย่างมืออาชีพและก้าวทันโลกดิจิทัล

ร่วมสมัครเป็นนักเขียนกับ FlowAccount ได้ที่นี่