| เวลาพูดถึง “เงินบริจาค” หลายคนมักนึกถึงการทำบุญ ไม่ว่าจะเป็นการแบ่งปันสิ่งของ เงิน แรงกาย แรงใจ เพื่อช่วยเหลือผู้อื่น แต่รู้หรือไม่ว่า “เงินบริจาคบางประเภทสามารถนำไปใช้ลดหย่อนภาษีได้ด้วย” เรียกว่าได้ทั้ง ทำความดี และ ช่วยลดภาระภาษี ไปพร้อม ๆ กัน ถือเป็นอีกหนึ่งสิทธิประโยชน์ทางภาษีที่หลายคนมองข้าม |

อย่างไรก็ตาม หลายคนยังสับสนว่าเงินบริจาคประเภทไหนที่สามารถ ลดหย่อนภาษีได้ 2 เท่า และมีเงื่อนไขอะไรที่ต้องระวังเป็นพิเศษ เช่น ต้องบริจาคให้หน่วยงานไหน? บริจาคด้วยวิธีใดจึงจะใช้สิทธิลดหย่อนได้? และต้องมีเอกสารอะไรประกอบการยื่นภาษีบ้าง? ในบทความนี้ เราจะสรุปให้เข้าใจง่ายว่าเงินบริจาคแบบไหนลดหย่อนภาษีได้ 2 เท่า พร้อมตัวอย่าง และคำแนะนำที่ช่วยให้ใช้สิทธิลดหย่อนนี้ได้อย่างถูกต้อง

เลือกอ่านได้เลย!

Toggleเงินบริจาคที่สามารถลดหย่อนภาษีได้มีอะไรบ้าง?

กรมสรรพากรจะแบ่ง “เงินบริจาคที่ลดหย่อนภาษีได้” ออกเป็นกลุ่ม ๆ ตามที่มีกฎหมาย/ประกาศรองรับ ตัวที่เจอบ่อย ดังนี้

1. เงินบริจาคเพื่อการศึกษา

- มหาวิทยาลัย โรงเรียนของรัฐ

- โรงเรียนเอกชน / มหาวิทยาลัยเอกชน

- กองทุน/โครงการด้านการศึกษา ที่กระทรวงศึกษาธิการ และกรมสรรพากรประกาศรับรอง

2. เงินบริจาคให้ “มูลนิธิ / สมาคม / สถานสาธารณกุศล” ที่กรมสรรพากรรับรอง

เช่น มูลนิธิเพื่อสาธารณประโยชน์ โรงเรียนเอกชนบางแห่ง สถาบันทางศาสนาบางประเภท ฯลฯ ที่อยู่ใน “รายชื่อสถานสาธารณกุศลที่หักลดหย่อนภาษีได้” ซึ่งสามารถเช็กบนเว็บไซต์กรมสรรพากรได้เลย

3. เงินบริจาคเพื่อสาธารณประโยชน์ / กองทุนต่าง ๆ

- กองทุนเพื่อการพัฒนาวิทยาศาสตร์และเทคโนโลยี

- กองทุนสนับสนุนการวิจัย

- กองทุนด้านกีฬา/พัฒนาสังคม บางประเภท

4. เงินบริจาคให้หน่วยงานของรัฐ

- สถานพยาบาลของทางราชการ (โรงพยาบาลรัฐ)

- หน่วยงานราชการ / องค์กรปกครองส่วนท้องถิ่น

- หน่วยงานรัฐวิสาหกิจด้านสาธารณสุขบางแห่ง

5. เงินบริจาคให้พรรคการเมือง

การบริจาคให้กับพรรคการเมืองสามารถทำได้ทั้งปี โดยจะบริจาคให้พรรคเดียวหรือหลายพรรคก็ได้

6. งินบริจาคผ่าน e-Donation

e-Donation คือ ระบบบริจาคอิเล็กทรอนิกส์ของกรมสรรพากร ที่ช่วยบันทึกข้อมูลการบริจาคเข้าระบบให้อัตโนมัติ ช่วยให้

- ไม่ต้องเก็บใบเสร็จเอง (ข้อมูลไปเข้าในระบบสรรพากรเลย)

- เวลายื่นภาษีออนไลน์ ระบบจะดึงเงินบริจาคจาก e-Donation มาแสดงให้อัตโนมัติ

เงินบริจาคลดหย่อนภาษี 2568 ลดหย่อนได้เท่าไหร่?

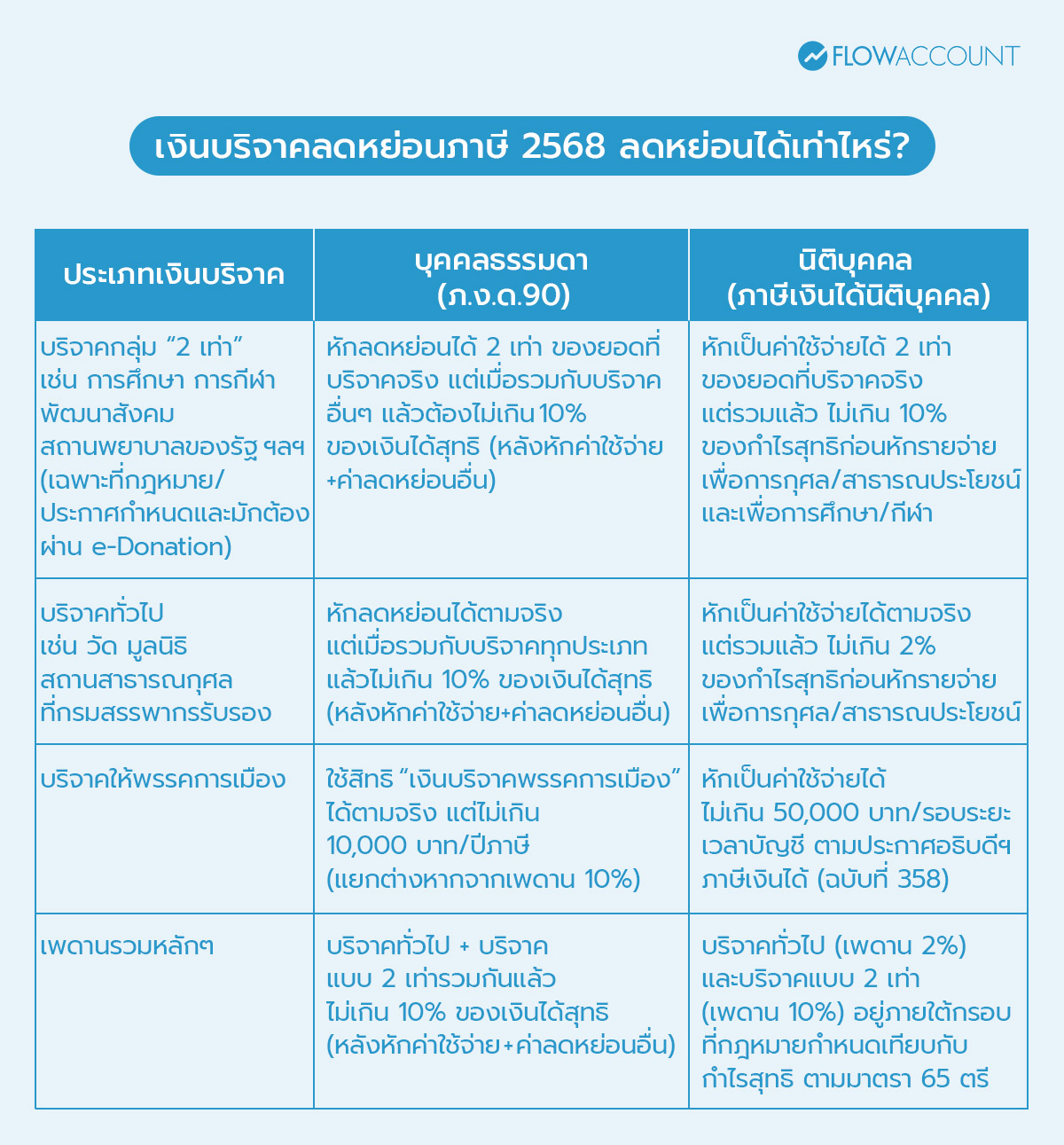

สำหรับบุคคลธรรมดา และนิติบุคคล ในปีภาษี 2568 (ยื่นจริงต้นปี 2569) สามารถลดหย่อนภาษีจากเงินบริจาคได้ตามประเภท ดังนี้

วิธีตรวจสอบว่าเงินบริจาคลดหย่อนได้ไหม?

ก่อนโอนเงินบริจาคทุกครั้ง ควรเช็ก 3 อย่างให้ครบ ดังนี้

1. หน่วยรับบริจาคอยู่ในรายชื่อที่กรมสรรพากรยอมรับหรือไม่

-

- ตรวจสอบได้ในเว็บกรมสรรพากร เช่น

- รายชื่อมูลนิธิ/สถานสาธารณกุศล

- รายชื่อสถานพยาบาลของทางราชการที่หักได้ 2 เท่ากรมสรรพากร

- ตรวจสอบได้ในเว็บกรมสรรพากร เช่น

2. หลักฐานการบริจาคครบไหม

-

- กรณีบริจาคเป็นเงิน ถ้าโอนปกติ ควรมี “ใบอนุโมทนาบัตร” หรือ “ใบเสร็จรับเงิน” ที่มีชื่อผู้บริจาค และ เลขประจำตัวผู้เสียภาษี/ชื่อองค์กรชัดเจน

- ถ้าบริจาคผ่าน e-Donation ข้อมูลจะไปอยู่ในระบบกรมสรรพากร ไม่ต้องเก็บใบเสร็จ แต่เก็บสลิปโอนเงินไว้เผื่อเช็กภายหลังก็ได้

3. เป็นเงินบริจาคจริง ๆ ไม่ใช่การซื้อสินค้า/บริการ

-

- ถ้าเป็นการ “ซื้อของแล้วบอกว่าส่วนหนึ่งนำไปบริจาค” ส่วนที่เป็นราคาสินค้าที่ไม่ได้บริจาค ถือเป็นค่าใช้จ่ายปกติ ไม่ใช่เงินบริจาค

- จะใช้สิทธิลดหย่อนบริจาคได้เฉพาะส่วนที่ระบุชัดว่าเป็นเงินบริจาค และมีหลักฐานตามกฎหมายเท่านั้น

e-Donation คืออะไร? ทำไมช่วยให้ลดหย่อนภาษีง่ายขึ้น

e-Donation คือ ระบบบริจาคเงิน/สิ่งของแบบอิเล็กทรอนิกส์ ของกรมสรรพากร ที่เชื่อมข้อมูลการบริจาคเข้ากับฐานข้อมูลภาษีโดยอัตโนมัติ ผู้บริจาคไม่ต้องเก็บเอกสารหรือยื่นใบอนุโมทนาบัตรเอง เหมือนเมื่อก่อนที่ต้องเก็บใบเสร็จแล้วมานั่งกรอกทีหลัง

ข้อดีของ e-Donation ที่ช่วยให้ลดหย่อนภาษีได้ง่ายขึ้น

- ไม่ต้องกังวลเรื่อง “ใบเสร็จหาย”

- เวลาเช็กยอดบริจาค สามารถเข้าไปดูในระบบของสรรพากรได้เลย

- ยื่นภาษีผ่านออนไลน์ ระบบจะดึงข้อมูลมาให้ทันที

- ชำระผ่านแอปธนาคารได้สะดวก

- ลดความผิดพลาดในการกรอกข้อมูลบุคคล

วิธีเช็กว่าเป็น e-Donation จริงหรือไม่?

- บนป้าย/QR ต้องมีคำว่า “e-Donation” และชื่อหน่วยรับบริจาคชัดเจน

- ในแอปธนาคารมักมีช่องให้ ติ๊กยินยอมส่งข้อมูลให้กรมสรรพากร ถ้าไม่ติ๊ก ระบบจะไม่ส่งข้อมูลให้เราใช้สิทธิภาษีได้

หมายเหตุ: ตามประกาศล่าสุด ตั้งแต่ 1 ม.ค. 2569 เป็นต้นไป การบริจาคให้วัด มูลนิธิ สมาคม ฯลฯ จะต้องบริจาคผ่านระบบ e-Donation เท่านั้น จึงจะใช้สิทธิหักลดหย่อนภาษีได้ ดังนั้นปี 2568 นี้ถือว่าเป็นช่วงเปลี่ยนผ่านที่ควรเริ่มคุ้นเคยกับ e-Donation ไว้เลยค่ะ

ขั้นตอนยื่นภาษี 2568 เพื่อใช้สิทธิลดหย่อนเงินบริจาค

1) บุคคลธรรมดา – ขั้นตอนใช้สิทธิลดหย่อนเงินบริจาค

- รวบรวมยอดเงินบริจาคทั้งปี แยกเป็นทั่วไป, กลุ่ม 2 เท่า, และพรรคการเมือง

- คำนวณเงินได้สุทธิ แล้วดูเพดานบริจาครวมไม่เกิน 10% ของเงินได้สุทธิ (พรรคการเมืองแยกเพดาน 10,000 บาท)

- เข้า e-Filing ยื่น ภ.ง.ด.90/91 กรอกเงินได้และค่าลดหย่อนตามจริง

- ใส่ยอดเงินบริจาคให้ถูกช่อง (ทั่วไป / 2 เท่า / พรรคการเมือง) แล้วให้ระบบคำนวณภาษี

- ตรวจยอดครั้งสุดท้าย ยืนยันแบบ ชำระ/ขอคืน และเก็บหลักฐานอย่างน้อย 5 ปี

ตัวอย่างคำนวณ – บุคคลธรรมดา

- เงินได้สุทธิหลังหักค่าใช้จ่าย + ค่าลดหย่อนอื่น = 600,000 บาท

- เพดานเงินบริจาครวม = 10% ของ 600,000 = 60,000 บาท

ปีนี้บริจาค:

- ให้โรงพยาบาลรัฐ (เข้าเงื่อนไข 2 เท่า) 10,000 บาท → ใช้สิทธิได้ 20,000 บาท

- ให้ มูลนิธิทั่วไป 8,000 บาท → ใช้สิทธิได้ 8,000 บาท

- รวมใช้สิทธิลดหย่อนจากเงินบริจาค = 20,000 + 8,000 = 28,000 บาท (ไม่เกินเพดาน 60,000 ใช้ได้เต็ม)

ถ้ามีบริจาคให้พรรคการเมืองอีก 5,000 บาท → ใช้ลดหย่อนได้เพิ่ม 5,000 บาท (อยู่ในเพดาน 10,000 บาท และแยกจากเพดาน 10% ด้านบน)

2) นิติบุคคล – ขั้นตอนใช้สิทธิค่าใช้จ่ายทางภาษีของเงินบริจาค

- ดึงข้อมูลเงินบริจาคจากบัญชี แยกเป็นบริจาคทั่วไป, บริจาคกลุ่ม 2 เท่า และพรรคการเมือง

- ปรับปรุงกำไรบัญชีให้เป็นกำไรภาษี บวกกลับรายการบริจาคทั้งหมด ผลลัพธ์ที่ได้ถือเป็นกำไรสุทธิก่อนหักรายจ่ายเพื่อการกุศลสาธารณะหรือเพื่อการสาธารณประโยชน์ หรือรายจ่ายเพื่อการศึกษาหรือเพื่อการกีฬา แล้วแต่กรณี

- คำนวณเงินบริจาคตามเพดานแต่ละประเภท

- ยืนยันแบบภาษี ภ.ง.ด.50/51 ผ่านระบบออนไลน์ ใส่ยอดรายจ่ายบริจาคให้ตรงช่อง และตรวจยอดภาษีก่อนยืนยัน ชำระภาษี/ขอคืน และเก็บเอกสารบริจาค และหลักฐานการคำนวณภาษีไว้อย่างน้อย 5 ปี

ตัวอย่างคำนวณ – นิติบุคคล

สมมติบริษัทมีกำไรสุทธิทางภาษี (ก่อนหักรายจ่ายบริจาค) = 1,550,000 บาท มีการบริจาคให้สถานศึกษา 100,000 บาท คำนวณเงินภาษีคร่าว ๆ ดังนี้

1. บวกกลับรายการบริจาคทั้งหมด เพื่อเป็นฐานคำนวณเพดานเงินบริจาค

1,550,000+100,000 = 1,650,000

2. คำนวณกลุ่มที่หักได้ 2 เท่าก่อน โดยไม่เกิน 10% ของกำไรสุทธิทางภาษี

1,650,000*10/110 = 150,000

ดังนั้น แม้จะลดหย่อนได้ 2 เท่า คือ 200,000 บาท แต่ติดเพดานที่ 10% จึงสามารถนำมาลดหย่อน ได้ 150,000 บาท ส่วน 50,000บาท ที่เหลือ สามารถนำไปรวมกับเงินบริจาคกลุ่มธรรมดาได้

1. คำนวณเงินบริจาคกลุ่มที่ลดหย่อนได้ 1 เท่า โดยไม่เกิน 2% ของกำไรสุทธิทางภาษี

=1,650,000*2/102 = 32,352 บาท

เงินบริจาค จากข้อ 2) ส่วนที่เหลือ 50,000 บาท ต้องนำมาหาร 2 ให้เป็นเงินบริจาคทั่วไป 1 เท่าก่อน = 50,000/ 2 = 25,000 บาท

ดังนั้นเพดาน 2% คือ 32,352 ดังนั้นจะใช้ได้ตามจำนวนที่น้อยกว่า คือ 25,000 บาท

สรุป:

- กำไรสุทธิ = 1,650,000-150,000-25,000 = 1,475,000 บาท

- ถ้าบริจาคเกินเพดานเมื่อเทียบกับเปอร์เซ็นต์กำไรสุทธิ ส่วนที่เกินต้องบวกกลับเวลาคำนวณภาษี

บริจาคได้ทั้งบุญ ทั้งลดหย่อนภาษี วางแผนภาษีให้ดี ด้วย FlowAccount

การบริจาคไม่เพียงสร้างความอิ่มใจ แต่ยังช่วยลดหย่อนภาษีได้ทั้งในกรณีบุคคลธรรมดาและนิติบุคคล หากมีการจัดการข้อมูลอย่างถูกต้อง โดย FlowAccount ช่วยให้การบันทึกเงินบริจาคเป็นระบบ สามารถเก็บเป็นข้อมูล หรือบันทึกเป็นรายการค่าใช้จ่ายของนิติบุคคลได้อย่างครบถ้วน พร้อมแนบใบอนุโมทนาบัตรหรือหลักฐานการโอนไว้กับรายการในระบบ ทำให้ง่ายต่อการตรวจสอบย้อนหลังและสะดวกเมื่อให้นักบัญชีหรือสำนักงานบัญชีเข้ามาดูข้อมูล ทั้งหมดจบในที่เดียว

หากลองพิจารณา “วางแผนภาษี” ควบคู่ไปกับการ “วางแผนทำบุญ” ในการบริจาคครั้งถัดไปแล้ว นอกจากจะได้ช่วยเหลือผู้อื่นแล้ว ยังสามารถช่วยจัดการภาระภาษีให้ดีขึ้นในปีถัดไปอีกด้วย

การบริจาคผ่านระบบที่รองรับการลดหย่อน เช่น e-Donation นั้นช่วยให้ตรวจสอบยอดบริจาคได้ง่าย ข้อมูลถูกส่งตรงถึงสรรพากร และสามารถใช้สิทธิลดหย่อนได้อย่างถูกต้องครบถ้วน นอกจากเป็นการทำบุญที่โปร่งใสแล้ว ยังเป็นการวางแผนด้านภาษีอย่างชาญฉลาด เหมาะสำหรับผู้ที่ต้องการจัดการการเงินส่วนบุคคลอย่างเป็นระบบอีกด้วย

คำถามที่พบบ่อย (FAQs) เกี่ยวกับเงินบริจาคลดหย่อนภาษี 2568

1. เงินบริจาคแบบไหนลดหย่อนภาษีได้ 2 เท่า?

ตอบ: โดยหลัก ๆ จะเป็นเงินบริจาคที่กฎหมายกำหนด ตาม ตามมาตรา 3 แห่งพระราชกฤษฎีกาออกตามความในประมวลรัษฎากรว่าด้วยการยกเว้นรัษฎากร (ฉบับที่ 663) พ.ศ. 2561 เช่น

- บริจาคเพื่อการศึกษาตามโครงการที่กระทรวงศึกษาธิการให้ความเห็นชอบ

- บริจาคให้สถานพยาบาลของทางราชการ หรือมูลนิธิ/กองทุนด้านสาธารณสุขบางแห่ง

- บริจาคให้กองทุนด้านวิทยาศาสตร์ เทคโนโลยี การวิจัย การกีฬา หรือพัฒนาสังคม ตามพระราชกฤษฎีกาแต่ละฉบับ

เงื่อนไขสำคัญ:

- ต้องเป็นหน่วยงาน/กองทุนที่อยู่ใน “ประกาศกรมสรรพากร”

- ต้องบริจาคผ่านระบบ e-Donation

2. บริจาคช่วยน้ำท่วม ลดหย่อนภาษีได้ไหม?

ตอบ: ได้ หากบริจาคผ่านหน่วยงานรัฐ มูลนิธิ หรือองค์กรการกุศลที่อยู่ในรายชื่อกรมสรรพากร และ มีหลักฐานการบริจาคชัดเจน หรืออยู่ในระบบ e-Donation

ไม่ได้ หากโอนให้บุคคลธรรมดาโดยตรง (เช่น โอนช่วยเพื่อน/คนรู้จัก) ซึ่งจะไม่ถือเป็นเงินบริจาคตามเงื่อนไขภาษี

3. บริจาคออนไลน์ผ่าน Shopee / Facebook ลดหย่อนได้ไหม?

ตอบ: สามารถดู “หน่วยรับบริจาคตัวจริง” เป็นหลัก ไม่ใช่แพลตฟอร์ม

ถ้าระบุชัดเจนว่า

- เงินส่งต่อให้มูลนิธิ/โรงพยาบาล/วัด ที่อยู่ในรายชื่อกรมสรรพากร

- มีใบอนุโมทนาบัตร หรือมีข้อมูลเข้าระบบ e-Donation (สามารถไปใช้ลดหย่อนได้)

แต่ถ้าเป็น

- การ “ทิป” อินฟลูเอนเซอร์ / คอนเทนต์ครีเอเตอร์

- การซื้อสินค้า Charity ที่ไม่มีการออกใบอนุโมทนาในนามมูลนิธิ

ส่วนนี้มักจะ ไม่เข้าข่ายเงินบริจาค ตามกฎหมายภาษี

4. ต้องเก็บใบเสร็จ หรือใบอนุโมทนาบัตรนานแค่ไหน?

ตอบ: โดยทั่วไปแนะนำให้เก็บหลักฐานภาษี (รวมถึงใบเสร็จเงินบริจาค) ไว้อย่างน้อย 5 ปี นับจากวันที่ยื่นแบบ เพราะกฎหมายให้อำนาจตรวจสอบย้อนหลังได้ประมาณนี้ “ถ้าใช้ e-Donation ยังไงข้อมูลก็อยู่ในระบบสรรพากรอยู่แล้ว แต่การเก็บสลิป/อีเมลยืนยันไว้ก็ยังเป็นเรื่องที่ดี”

5. บริจาคของใช้ สามารถลดหย่อนภาษีได้ไหม?

ตอบ: บุคคลธรรมดาใช้สิทธิลดหย่อนภาษีได้ ต้องบริจาค “เงิน” เท่านั้น แตกต่างจากกรณีการบริจาคของนิติบุคคล ซึ่งนิติบุคคลสามารถบริจาคเป็นเงิน ทรัพย์สิน หรือสิ่งของได้

กรณีบริจาคเป็น “ของ” เช่น ของใช้/สินค้า ต้องมีเอกสารพิสูจน์มูลค่าทรัพย์สิน และต้องบริจาคผ่านหน่วยรับบริจาคที่กฎหมายรองรับ และต้องมีหลักฐานการบริจาคสิ่งของเป็นลายลักษณ์อักษรอย่างครบถ้วน รวมถึงหลักฐานพิสูจน์มูลค่าของสินค้าที่บริจาค เช่น ใบกำกับภาษี ใบเสร็จรับเงิน ระบุจำนวนและมูลค่าต้นทุนของสินค้า เป็นต้น แต่ต้องระวังเรื่องภาษีมูลค่าเพิ่มด้วยนะคะ

6. บริจาคเลือด สามารถลดหย่อนภาษีได้ไหม?

ตอบ: ปัจจุบันการบริจาคเลือดยังไม่สามารถนำมาหักลดหย่อนภาษีเงินได้บุคคลธรรมดาได้ สิทธิภาษีจะผูกกับ “เงินหรือทรัพย์สิน” ตามมาตราต่าง ๆ ของประมวลรัษฎากร ไม่รวมเลือดหรืออวัยวะที่บริจาคกรมสรรพากร

แต่การบริจาคเลือดมักมีสิทธิประโยชน์อย่างอื่น เช่น สิทธิรักษาพยาบาลบางกรณีจากสภากาชาดไทย แยกจากเรื่องภาษีไปเลย

7. บริจาคต่างประเทศ สามารถลดหย่อนได้หรือเปล่า?

ตอบ: เงินบริจาคที่จะใช้สิทธิลดหย่อนภาษีต้องบริจาคให้หน่วยงานที่อยู่ในประกาศของทางการไทย มูลนิธิ/องค์กรการกุศลในต่างประเทศ แม้จะตั้งใจทำบุญเต็มที่ แต่ปกติ จะนำมาลดหย่อนภาษีเงินได้บุคคลธรรมดาในไทยไม่ได้ยกเว้นกรณีที่มีกฎหมาย/ข้อตกลงเฉพาะ (ซึ่งพบไม่บ่อย)

About Author

นักบัญชี ผู้สอบบัญชี และผู้ก่อตั้งเว็บไซต์ cpdacademy.co คอร์สอบรมบัญชี CPD ออนไลน์สำหรับผู้ทำบัญชีและผู้สอบบัญชี ที่มีประสบการณ์ในวิชาชีพมากกว่า 10 ปี และอยากส่งต่อความรู้เพื่อเพื่อนนักบัญชีให้มีทักษะอย่างมืออาชีพและก้าวทันโลกดิจิทัล

ร่วมสมัครเป็นนักเขียนกับ FlowAccount ได้ที่นี่