| ค่ารับรอง เป็นค่าใช้จ่ายที่มีอยู่เกือบทุกประเภทธุรกิจ หากผู้ประกอบการต้องการให้ค่ารับรองเป็นค่าใช้จ่ายทางภาษีได้ ก็ควรวางแผนภาษีตั้งแต่เนิ่นๆ โดย1. ประมาณการรายได้ของบริษัทใน 1 ปี

2. ประมาณการค่ารับรองให้สอดคล้องกับหลักเกณฑ์ของกฎหมายคือ ไม่เกิน 0.3% ของรายได้ (กรณีรายได้สูงกว่าทุนจดทะเบียน) |

จากบทความ ค่าใช้จ่ายทางบัญชีและภาษี ผู้ประกอบการต้องรู้ว่าแตกต่างกันอย่างไร ได้อธิบายถึงความแตกต่างระหว่างค่าใช้จ่ายทางบัญชี ค่าใช้จ่ายทางภาษี รวมถึงค่าใช้จ่ายต้องห้าม ซึ่งได้อธิบายไปแล้ว 1 ประเภท ก็คือ “ค่าใช้จ่ายส่วนตัว” ที่ไม่ควรนำมาเป็นค่าใช้จ่ายของกิจการกันแล้วนะคะ

สำหรับบทความนี้จะอธิบายให้ผู้ประกอบการได้รู้จักกับค่าใช้จ่ายต้องห้ามอีก 1 ประเภทค่ะ นั่นก็คือ ค่ารับรอง ซึ่งเป็นค่าใช้จ่ายที่มีอยู่เกือบทุกประเภทธุรกิจ

หากถามว่าค่ารับรองเป็นค่าใช้จ่ายที่จ่ายไปเป็นค่าอะไร เชื่อว่าหลายคนคงตอบได้ว่า ค่าอาหารและเครื่องดื่มที่ได้เลี้ยงลูกค้าไปนั่นเองค่ะ

เลือกอ่านได้เลย!

Toggleให้เราอ่านให้ฟัง

ทำไมค่ารับรองถึงเป็นค่าใช้จ่ายต้องห้าม

เพราะค่ารับรองอาจมีความคาบเกี่ยวกับการเป็นค่าใช้จ่ายที่ไม่เกี่ยวข้องกับกิจการ แต่สรรพากรก็เข้าใจธรรมชาติของการทำธุรกิจดี จึงเปิดช่องให้ค่ารับรองนี้เป็นค่าใช้จ่ายได้ แต่มีหลักเกณฑ์และจำนวนที่จำกัด ดังนั้นส่วนที่เกินจากหลักเกณฑ์จะถือเป็นค่าใช้จ่ายต้องห้าม

หลักเกณฑ์ค่ารับรองที่สามารถนำมาเป็นค่าใช้จ่ายได้ตามกฎหมาย

1. ค่ารับรองนั้นต้องเป็นไปตามธรรมเนียมประเพณีทางธุรกิจทั่วไป เช่น พาลูกค้ามาเยี่ยมชมกิจการ แล้วมีการเลี้ยงรับรอง หรือการจ่ายค่าโรงแรมให้ลูกค้าที่บินมาเยี่ยมชมกิจการจากต่างประเทศ เป็นต้น

2. บุคคลที่ได้รับการรับรองต้องไม่ใช่ลูกจ้างของบริษัท ยกเว้นว่าลูกจ้างดังกล่าวมีหน้าที่ต้องเข้าร่วมในการรับรอง

3. ค่ารับรองนั้นต้องเป็นค่าใช้จ่ายที่เกี่ยวเนื่องโดยตรงที่จะอำนวยประโยชน์แก่กิจการ โดยค่ารับรองสามารถแบ่งออกได้ 2 แบบ

3.1 ค่ารับรองที่เป็นค่าบริการ เช่น

- ค่าที่พัก เช่น กิจการพาลูกค้าไปดูโรงงานผลิตสินค้าที่เชียงราย เพื่อเยี่ยมชมสินค้า

- ค่าพาหนะ เช่น ค่าตั๋วเครื่องบิน ค่ารถให้แก่ลูกค้า เพื่ออำนวยความสะดวกในการติดต่อกิจการ

- ค่าอาหารและเครื่องดื่ม เช่น กิจการพาลูกค้าไปรับประทานอาหารหลังจากเซ็นสัญญาซื้อ-ขายสินค้า

- ค่ารับรองที่เป็นค่าบริการกฎหมายไม่ได้กำหนดเพดานมูลค่าบริการเอาไว้

3.2 ค่ารับรองที่ให้เป็นสิ่งของ

- การให้สิ่งของแก่บุคคลภายนอก เช่น ให้กระเช้าผลไม้ นาฬิกา ซึ่งหากให้เป็นสิ่งของ จะมีข้อจำกัดเพิ่มขึ้นมาอีกหนึ่งข้อ นั่นคือ มูลค่าของสิ่งของที่ให้นั้นต้องไม่สูงเกินสมควร โดยจำกัดไว้ที่ไม่เกิน 2,000 บาทต่อคนต่อคราวที่ให้การรับรอง ถ้ามูลค่าสิ่งของเกิน 2,000 บาท (รวมภาษีมูลค่าเพิ่ม) ส่วนที่เกินจะถือเป็นรายจ่ายต้องห้ามทันที

4. ค่ารับรองนั้นต้องมีกรรมการ หรือผู้เป็นหุ้นส่วน หรือผู้จัดการ หรือผู้ได้รับมอบหมายจากบุคคลดังกล่าวเป็นผู้อนุมัติและต้องมีหลักฐานของผู้รับเงิน

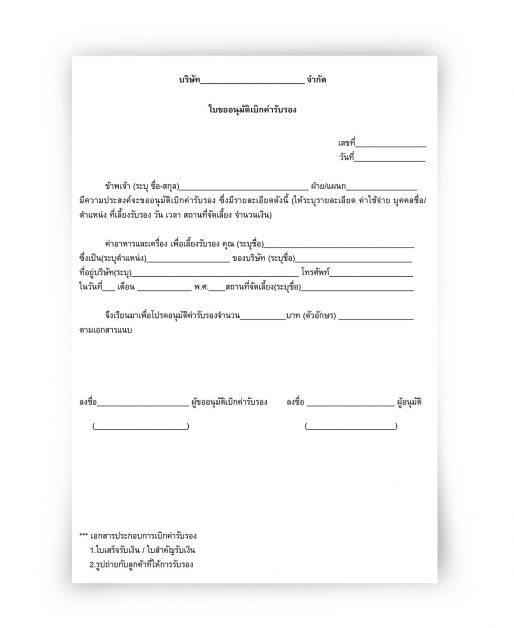

เอกสารประกอบการจ่ายค่ารับรอง

เพื่อให้ถูกต้องตามหลักการบัญชีและภาษี กิจการต้องจัดทำเอกสารประกอบการจ่ายค่ารับรอง ดังนี้

- ต้องจัดทำใบขออนุมัติเบิกค่ารับรอง โดยต้องมีกรรมการ หรือผู้จัดการ หรือบุคคลที่ได้รับมอบหมายจากกิจการให้เป็นผู้มีอำนาจอนุมัติ

- ต้องระบุว่าบุคคลภายนอกที่กิจการเลี้ยงรับรองเป็นใคร เกี่ยวข้องกับกิจการอย่างไร ควรระบุชื่อ ที่อยู่ และหมายเลขโทรศัพท์ของบุคคลที่เลี้ยงรับรองด้วย

- ต้องมีหลักฐานการจ่ายเงินค่ารับรอง เช่น ใบเสร็จรับเงิน ใบสำคัญรับเงิน

ตัวอย่างใบขออนุมัติเบิกค่ารับรอง

ดาวน์โหลดเอกสาร ใบขออนุมัติเบิกค่ารับรอง

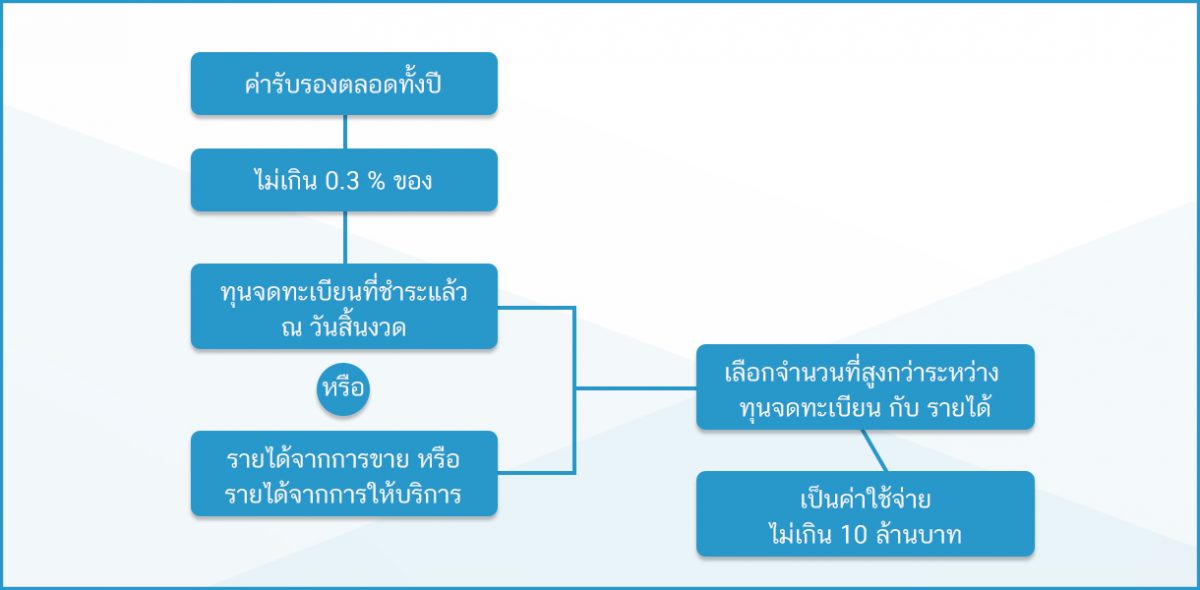

การนำค่ารับรองมาหักเป็นค่าใช้จ่ายทางภาษี

มูลค่าค่ารับรองที่บริษัทจ่ายไปสามารถนำมาหักเป็นค่าใช้จ่ายทางภาษีได้นั้น มีเงื่อนไขดังนี้

ตัวอย่าง

| ทุนที่ชำระแล้ว ณ วันสิ้นงวด จำนวน | 1,000,000 บาท |

| รายได้จากการขาย จำนวน | 3,000,000 บาท |

เปรียบเทียบทุนที่ชำระแล้ว ณ วันสิ้นงวด กับรายได้จากการขาย

จำนวนที่สูงกว่าคือ รายได้จากการขาย

ค่ารับรองตามเงื่อนไข 3,000,000 x 0.3 % = 9,000 บาท (รวมภาษีมูลค่าเพิ่มแล้ว)

เพิ่มเติม ภาษีซื้อค่ารับรองถือเป็นภาษีซื้อต้องห้าม ไม่สามารถนำมาหักกับภาษีขาย หรือ ขอคืนได้ แต่สามารถนำมาเป็นรายจ่ายได้ ดังนั้นมูลค่าค่ารับรองที่กฎหมายอนุญาตให้ถือเป็นรายจ่าย จะต้องเป็นมูลค่าที่รวมภาษีมูลค่าเพิ่มแล้ว

ผลกระทบทางภาษีสำหรับค่ารับรองส่วนที่เกินกำหนด

คราวนี้เรามาดูกันค่ะว่า ค่ารับรองส่วนที่เกินกว่าหลักเกณฑ์ที่กฎหมายกำหนด จะส่งผลกระทบต่อการเสียภาษีเงินได้นิติบุคคลตอนสิ้นปีอย่างไร

ตัวอย่าง บริษัทแห่งหนึ่งทำธุรกิจผลิตสินค้า มีทุนจดทะเบียน 1,000,000 บาท ชำระแล้วเต็มมูลค่า มีรายได้จากการขายสินค้า จำนวน 3,000,000 บาท

ค่ารับรองจำนวน 110,000 บาท ประกอบด้วย

- บริษัทซื้อกระเช้าดอกไม้ จำนวน 1 กระเช้า มอบให้แก่ลูกค้า เนื่องในโอกาสฉลองเปิดสาขาใหม่ มูลค่า 4,000 บาท

- บริษัทพาลูกค้าไปเลี้ยงอาหารภายหลังการเซ็นสัญญาสั่งซื้อสินค้า จำนวน 10,000 บาท

- บริษัทพาลูกค้าไปดูโรงงานของบริษัทที่เชียงราย ซึ่งมีค่าใช้จ่ายในการเดินทาง ค่าที่พัก ค่าอาหาร รวมทั้งสิ้น จำนวน 96,000 บาท

*ค่าใช้จ่ายข้างต้นทั้ง 3 รายการ รวมภาษีมูลค่าเพิ่มแล้ว

ผู้ประกอบการคิดว่า ค่ารับรองดังกล่าวจะนำมาเป็นค่าใช้จ่ายทางภาษีได้ทั้งหมดหรือไม่?

คำตอบคือ นำมาเป็นค่าใช้จ่ายทางภาษีได้เพียงบางส่วน เนื่องจากหลักเกณฑ์ของกฎหมาย

เพื่อให้เข้าใจง่ายขึ้น เราจะแยกค่ารับรองออกเป็นค่าใช้จ่ายทางบัญชี กับ ค่าใช้จ่ายทางภาษีนะคะ

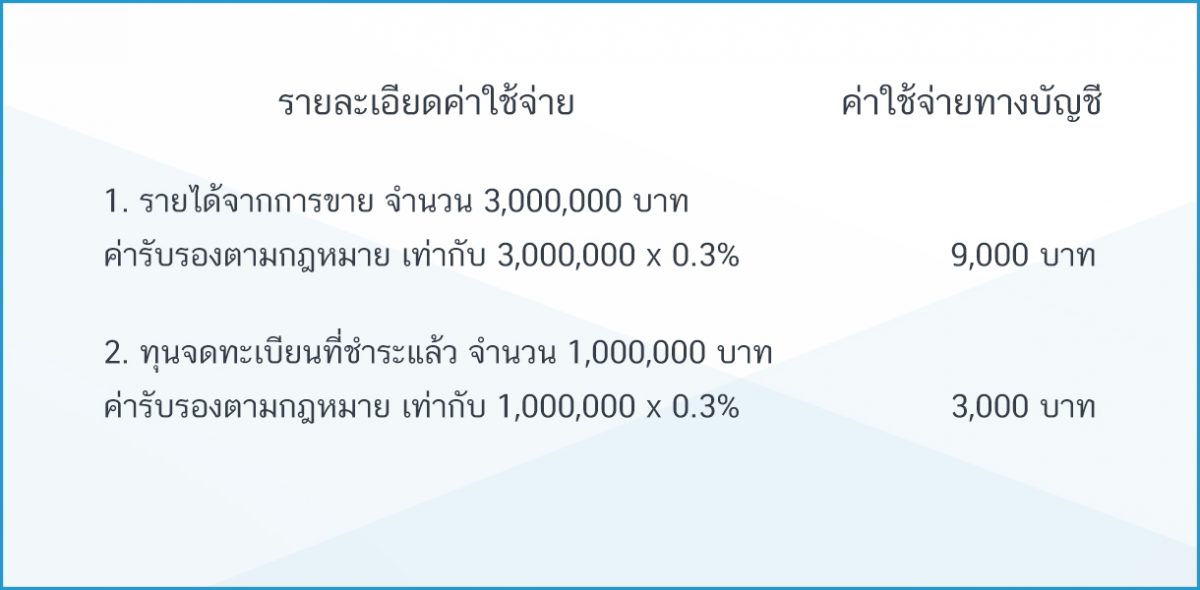

ค่ารับรองนำไปเป็นค่าใช้จ่ายทางภาษี จำนวน 9,000 บาท คำนวณได้จาก

1. รายได้จากการขาย จำนวน 3,000,000 บาท

ค่ารับรองตามกฎหมาย เท่ากับ 3,000,000 x 0.3% 9,000 บาท

2. ทุนจดทะเบียนที่ชำระแล้ว จำนวน 1,000,000 บาท

ค่ารับรองตามกฎหมาย เท่ากับ 1,000,000 x 0.3% 3,000 บาท

เปรียบเทียบค่ารับรองตามกฎหมายในข้อ 1 กับข้อ 2 โดยเลือกค่ารับรองที่สูงกว่า

เพราะฉะนั้นค่ารับรองที่นำมาเป็นค่าใช้จ่ายทางภาษี = 9,000 บาท

ค่ารับรองส่วนที่เกิน ถือเป็นค่าใช้จ่ายต้องห้าม

ค่ารับรองส่วนที่เกิน = ค่ารับรองทางบัญชี – ค่ารับรองทางภาษี

ค่ารับรองส่วนที่เกิน = 110,000 – 9,000

ค่ารับรองส่วนที่เกิน = 101,000 บาท

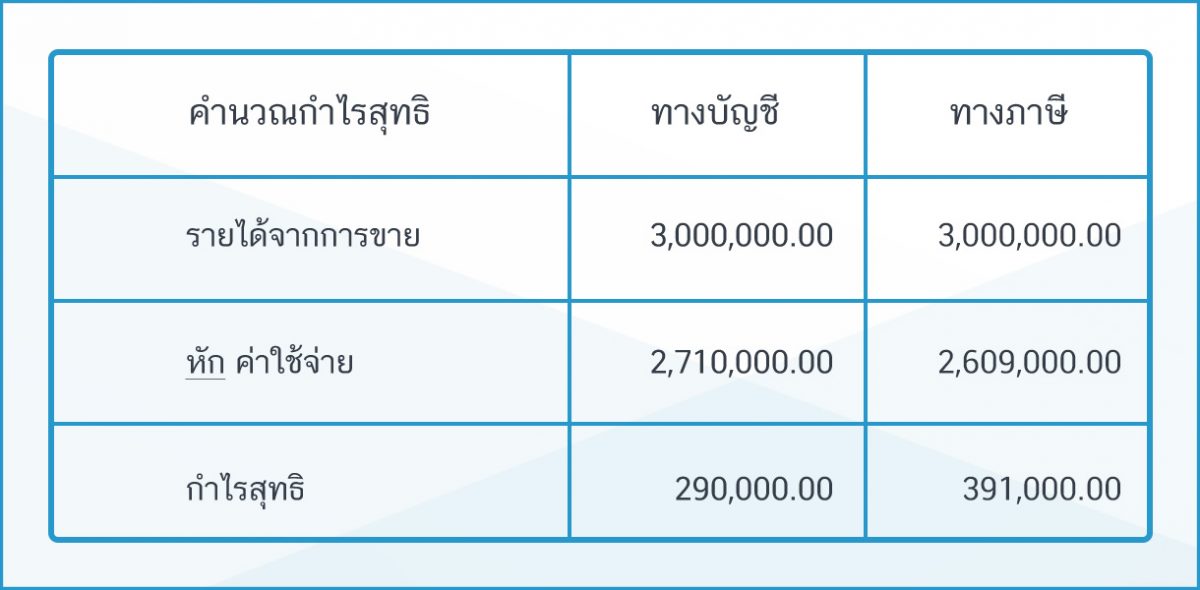

ถ้าเราคำนวณกำไรสุทธิทางบัญชี บริษัทจะมีกำไรสุทธิเท่ากับ 290,000 บาท

แต่ กำไรสุทธิเพื่อเสียภาษีจะต้องคำนวณจากกำไรสุทธิทางภาษี จะเท่ากับ 391,000 บาท

ในทางปฏิบัติ นักบัญชีจะคำนวณหากำไรสุทธิทางบัญชี แล้วจึงนำค่ารับรองส่วนที่เกินกว่าที่กฎหมายกำหนดไปปรับปรุง บวกกลับ ในแบบแสดงรายการเพื่อเสียภาษีเงินได้บริษัทหรือห้างหุ้นส่วนนิติบุคคล (แบบ ภ.ง.ด.50) โดย

บริษัทต้องเสียภาษีจากกำไรสุทธิส่วนที่เกินจาก 300,000 บาท* ในอัตรา 15%

คำนวณภาษีที่ต้องเสีย = 91,000 x 15% = 13,650 บาท

*กำไรสุทธิ จำนวน 300,000 บาท บริษัทได้รับยกเว้นภาษีเงินได้ เนื่องจากบริษัทเข้าเงื่อนไขของ SMEs (สามารถดูคำอธิบายได้ในบทความ ค่าใช้จ่ายทางบัญชีและภาษี ผู้ประกอบการต้องรู้ว่าแตกต่างกันอย่างไร)

สรุปจากตัวอย่าง

บริษัทจ่ายค่ารับรอง จำนวน 110,000 บาท

แต่นำมาเป็นค่าใช้จ่ายทางภาษีได้เพียง 9,000 บาท

ผลต่างถือเป็นค่าใช้จ่ายต้องห้ามจำนวน 101,000 บาท

เนื่องจากค่ารับรองดังกล่าวเกินกว่าหลักเกณฑ์ของกฎหมายที่กำหนด

ทำอย่างไรไม่ให้เกิดค่าใช้จ่ายต้องห้าม

ผู้ประกอบการควรวางแผนภาษีตั้งแต่เนิ่นๆ โดย

- ประมาณการรายได้ของบริษัทใน 1 ปี

- ประมาณการค่ารับรองให้สอดคล้องกับหลักเกณฑ์ของกฎหมายคือ ไม่เกิน 0.3% ของรายได้ (กรณีรายได้สูงกว่าทุนจดทะเบียน)

หากผู้ประกอบการสามารถทำได้ดังที่กล่าวไว้ข้างต้น ค่ารับรองที่จ่ายไปก็จะนำมาเป็นค่าใช้จ่ายทางภาษีได้ทั้งหมดค่ะ

About Author

อาจารย์ประดินันท์ ประดับศิลป์ ผู้สอบบัญชีภาษีอากร นักบัญชี วิทยากรคอร์สอบรมทางด้านบัญชีและภาษี ให้กับผู้ประกอบการ จัดโดย Flowaccount มีประสบการณ์การสอนในมหาวิทยาลัยมากกว่า 25 ปี ให้ผู้ประกอบการได้มีความรู้ ความเข้าใจในเรื่องบัญชีและภาษีในการทำธุรกิจ