| สำหรับการ “คำนวณ ภาษีหัก ณ ที่จ่าย เงินเดือน” นั้น จะคำนวณแตกต่างจากการจ่ายเงินประเภทอื่น ซึ่งจะคำนวณในลักษณะของภาษีเงินได้บุคคลธรรมดาแล้วนำมาเฉลี่ยเป็นรายเดือนอีกครั้งหนึ่ง ไม่ได้มีอัตราหักเป็นเปอร์เซ็นต์เหมือนการจ่ายค่าใช้จ่ายอื่นๆ สามารถศึกษาเพิ่มเติมได้จาก บทความประเภทหัก ณ ที่จ่ายที่พบบ่อย ได้เลย |

ให้เราอ่านให้ฟัง

ภาษีหัก ณ ที่จ่ายเงินเดือน คืออะไร

ภาษีหัก ณ ที่จ่ายเงินเดือน คือ ภาษีเงินได้หัก ณ ที่จ่ายประเภทหนึ่ง โดยเป็นส่วนหนึ่งของการยื่นภาษีเงินได้บุคคลธรรมดา ซึ่งบริษัทจะเป็นผู้หักภาษี ณ ที่จ่ายและนำส่งให้กับกรมสรรพากรในแต่ละเดือน หรือพนักงานจะเลือกไม่หักภาษีในแต่ละเดือน แล้วค่อยมายื่นเต็มจำนวนในระยะเวลาที่กำหนดก็ได้เช่นกัน

สามารถศึกษาข้อมูลเบื้องต้นเกี่ยวกับภาษีหัก ณ ที่จ่าย แต่ละประเภทและวิธีการคำนวณได้จาก บทความภาษีเงินได้หัก ณ ที่จ่าย

ทำไมบริษัทต้องหักภาษี ณ ที่จ่ายเงินเดือน?

เนื่องจากบริษัทเป็นผู้มีหน้าที่หักภาษี ณ ที่จ่าย ตามมาตรา 50 แห่งกฎหมายประมวลรัษฎากร กล่าวคือ บุคคล ห้างหุ้นส่วน บริษัท สมาคม หรือคณะบุคคล ซึ่งเป็นผู้จ่ายเงินได้พึงประเมินตามมาตรา 40 ต้องหักภาษีเงินได้ไว้ทุกคราวที่จ่ายเงินได้พึงประเมิน

หรือสรุปง่าย ๆ ว่า กฎหมายกำหนดให้ผู้จ่ายเงินได้ ให้แก่ผู้รับ ซึ่งมีหน้าที่เสียภาษีเงินได้บุคคลธรรมดา ต้องหักภาษีเงินได้ หัก ณ ที่จ่ายไว้ทุกครั้งที่มีการจ่ายเงิน

ในทีนี้ ผู้จ่ายเงินหรือบริษัทนายจ้าง เปรียบเสมือนตัวแทนของรัฐฯ มีหน้าที่ในการนำส่งภาษีหัก ณ ที่จ่ายแทนพนักงาน ภาษีหัก ณ ที่จ่ายที่พนักงานถูกหักไปในแต่ละเดือน จะถือเป็นภาษีเงินได้ที่ได้จ่ายล่วงหน้าไป หากถูกหักไว้เกินกว่าภาษีที่ต้องจ่าย จะสามารถขอคืนภาษีได้ และหากถูกหักไว้น้อยกว่าภาษีที่ต้องจ่าย จะต้องมีการจ่ายภาษีเพิ่มเติม

อย่างไรก็ตาม อย่าลืมยื่นภาษีเงินได้บุคคลธรรมดากันนะคะ เพราะเป็นหน้าที่ของผู้มีรายได้แต่ละบุคคลจะต้องทำ เพื่อแสดงรายการภาษีเงินได้บุคคลธรรมดาตามที่สรรพากรกำหนด โดยจะต้องยื่นทุกปี ตามระยะเวลาที่สรรพากรกำหนดคือ มกราคม-มีนาคม ของปีถัดไป

บริษัทหัก ภาษี ณ ที่จ่ายเงินเดือน อัตราเท่าไหร่?

เงินได้พึงประเมินของบุคคลธรรมดาแบ่งออกเป็นทั้งหมด 8 ประเภท โดยการคำนวณภาษีเงินได้ หัก ณ ที่จ่ายจะแตกต่างกันออกไปตามประเภทของเงินได้

ยกตัวอย่างเช่น

เงินได้พึงประเมินประเภทที่ 1 ตามมาตรา 40 แห่งประมวลรัษฎากร ซึ่งได้แก่ เงินเดือน ค่าจ้าง เบี้ยเลี้ยง โบนัส เบี้ยหวัด บำเหน็จ บำนาญ ค่าเช่าบ้านที่นายจ้างออกให้ หรือ อยู่บ้านนายจ้างโดยไม่เสียค่าเช่า เงินที่นายจ้างจ่ายหนี้แทนลูกจ้าง หรือเงินอื่นๆ ที่ได้รับ เช่น ค่าอาหารกลางวัน เป็นต้น

สำหรับเงินได้ประเภทที่ 1 นี้ บริษัทจะสามารถหัก ภาษี ณ ที่จ่ายได้ต่ำสุดที่ 0% หรือตามอัตราภาษีเงินได้บุคคลธรรมดาแบบก้าวหน้า หลังจากหักค่าใช้จ่ายและค่าลดหย่อนต่าง ๆ แล้ว

ในกรณีที่หักค่าใช้จ่ายและค่าลดหย่อนทั้งหมดแล้ว พนักงานมีรายได้ไม่ถึงเกณฑ์ที่จะต้องเสียภาษี บริษัทผู้มีหน้าที่หัก ณ ที่จ่ายไม่จำเป็นจะต้องหัก ณ ที่จ่ายเลย หรือเท่ากับหัก ณ อัตรา 0% แต่ในกรณีที่มีการหัก ณ ที่จ่ายไว้แล้ว พนักงานสามารถขอคืนภาษีได้ ตอนยื่นภาษีเงินได้บุคคลธรรมดา

วิธีการคำนวณว่าเราจะถูกหักภาษี ณ ที่จ่ายหรือไม่?

ให้ลองคำนวณจำนวนเงินภาษีที่เราต้องจ่ายในปีนั้นดูค่ะ ถ้าคำนวณแล้วเราไม่ต้องเสียภาษีเงินได้ เราก็จะไม่ถูกหัก ณ ที่จ่ายเช่นกัน

กฎหมายยกเว้นภาษีให้แก่บุคคลธรรมดาที่มีเงินได้สุทธิต่อปีไม่เกิน 150,000 บาท หรือจะคิดง่าย ๆ เลยก็ได้ว่า

ถ้ามีเงินได้สุทธิต่อปี (เงินเดือนทั้งปี หักค่าใช้จ่ายและค่าลดหย่อนทั้งหมด) ไม่เกิน 150,000 บาท ก็ไม่ต้องเสียภาษี

ซึ่งเราสามารถคำนวณเงินได้สุทธิอย่างง่าย ได้ดังนี้

เงินได้สุทธิ = เงินได้ทั้งปี – ค่าใช้จ่าย – ค่าลดหย่อน

สำหรับบุคคลธรรมดาที่มีสถานะโสดและมีเงินสมทบเข้ากองทุนประกันสังคมเดือนละ 750 บาท หากมีเงินได้ทั้งปีมากกว่า 319,000 บาท จะต้องเสียภาษีและถูกหักภาษี ณ ที่จ่ายนั่นเองค่ะ

คำนวณจาก เงินได้ทั้งปี (319,000) – ค่าใช้จ่าย (50% ไม่เกิน 100,000) – ค่าลดหย่อนส่วนตัว (60,000) – ค่าลดหย่อนประกันสังคม (9,000) = เงินได้สุทธิ 150,000 บาท

วิธีคำนวณภาษีเงินได้ หัก ณ ที่จ่ายเงินเดือน

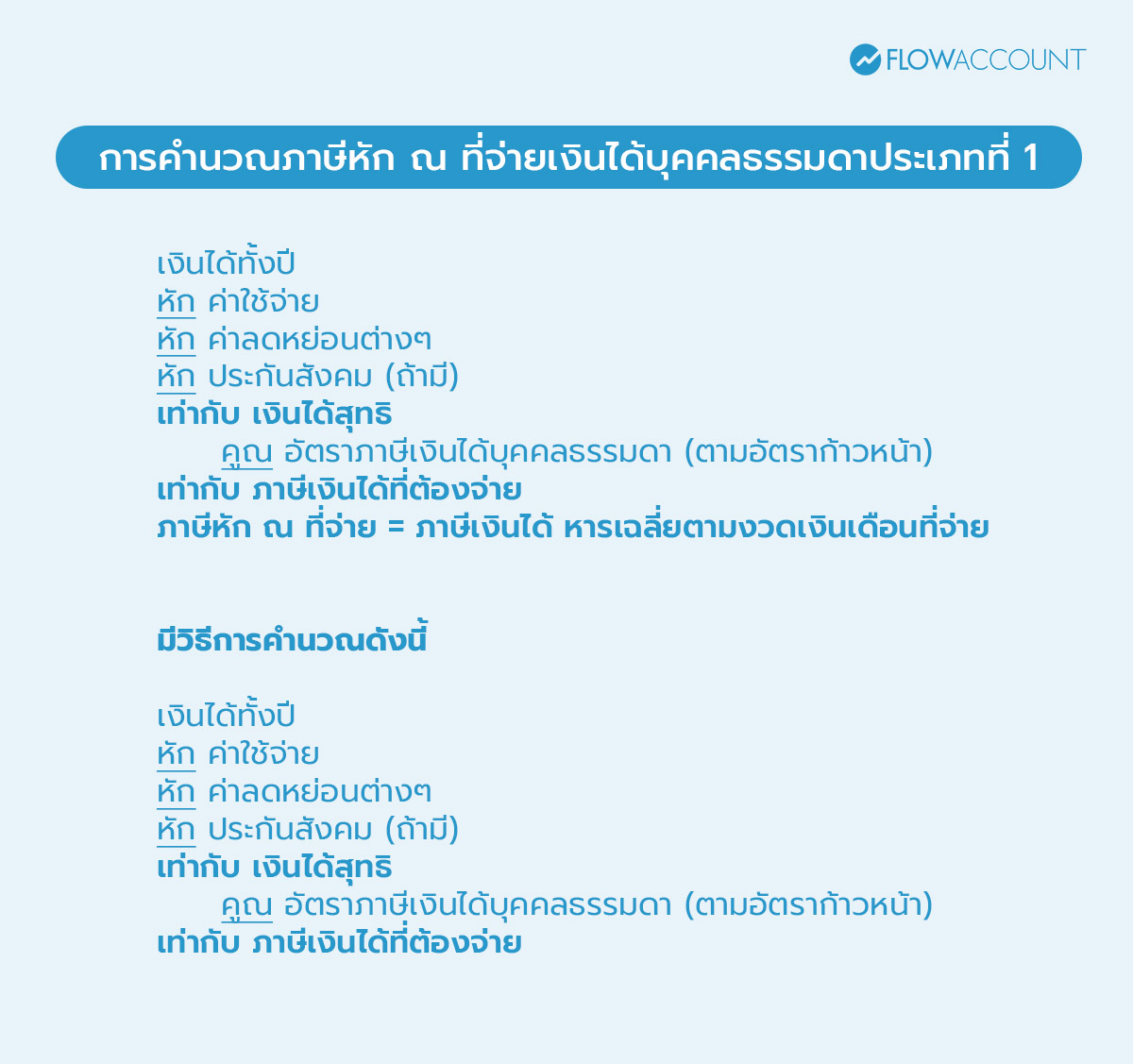

ในบทความนี้ จะขอยกตัวอย่างวิธีการคำนวณภาษีเงินได้พึงประเมินประเภทที่ 1

เงินเดือน หรือ เงินได้ตามมาตรา 40(1) ในแต่ละเดือนนั้นจะถูก หัก ณ ที่จ่ายตามอัตราก้าวหน้า หมายถึง การคาดการณ์รายได้พนักงานไปทั้งปีเลย แล้วหักด้วยค่าใช้จ่าย ค่าลดหย่อนตามที่พนักงานได้แจ้งไว้กับทางบริษัท (หรือ ฝ่ายบุคคล – HR) เพื่อคิดเป็นฐานเงินได้สุทธิ และนำไปคำนวณภาษีตามขั้นบันได แล้วนำเงินได้สุทธิมาคูณอัตราภาษีตามอัตราก้าวหน้าอีกที (ตามตารางในหัวข้อที่ 3)

ดังนั้น ภาษีหัก ณ ที่จ่ายที่บริษัทหักออกจากเงินเดือนในแต่ละเดือน มาจากฐานภาษีเงินได้ที่หารเฉลี่ยตามงวดเงินเดือนที่จ่ายในแต่ละเดือนนั่นเองค่ะ

1. รวมเงินเดือนทั้งปีและหักค่าใช้จ่าย

กฎหมายยังกำหนดให้เงินได้ประเภทที่ 1 นี้สามารถหักค่าใช้จ่ายได้ในอัตราร้อยละ 50 แต่ไม่เกิน 100,000 บาท

ยกตัวอย่างเช่น

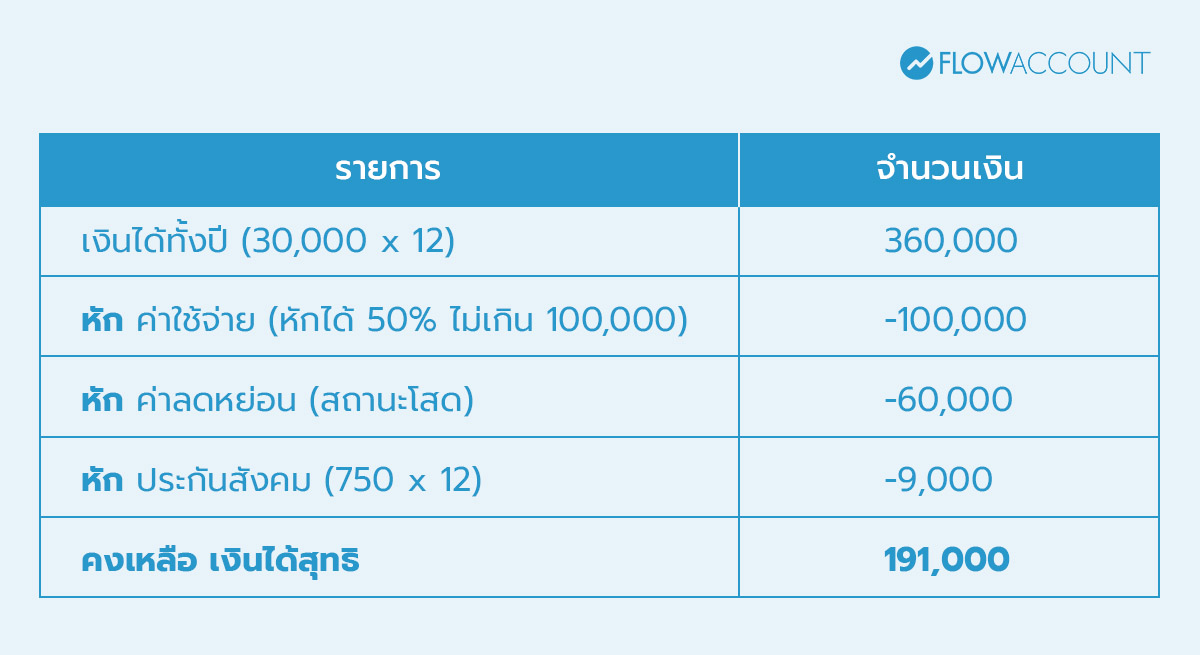

นายเอ มีเงินเดือนเดือนละ 30,000 บาท ถ้านายเอทำงานตั้งแต่ต้นเดือนมกราคม 2567 จนถึง 31 ธันวาคม 2567 นายเอจะมีเงินได้ตลอดทั้งปีเท่ากับ 30,000 x 12 = 360,000 บาท

นายเอสามารถหักค่าใช้จ่ายได้ 50% ของ 360,000 บาท (360,000 x 50% = 180,000 บาท) ซึ่งเกิน 100,000 บาท

ดังนั้น นายเอสามารถหักค่าใช้จ่ายได้เพียง 100,000 บาท เท่านั้น ก็จะเหลือเงินได้หลังหักค่าใช้จ่าย 260,000 บาท

แต่เดี๋ยวก่อน! 260,000 บาท นี้ยังไม่ใช่จำนวนเงินที่นายเอต้องนำไปคำนวณเพื่อเสียภาษีนะคะ

2. หักค่าลดหย่อนส่วนตัว

กฎหมายกำหนดให้บุคคลธรรมดาสามารถหักลดหย่อนส่วนตัวได้ ไม่เกิน 60,000 บาท

“ตามกฎหมายแล้วนอกจากหักค่าใช้จ่ายตามประเภทของเงินได้แล้ว ยังสามารถหักค่าลดหย่อนตามสถานะของผู้มีเงินได้ได้อีกด้วย”

ยกตัวอย่างเช่น

เงินได้หลังหักค่าใช้จ่ายของนายเอที่คำนวณไว้ คือ 260,000 บาท – ค่าลดหย่อนส่วนตัว จำนวน 60,000 เหลือ 200,000 บาท

ซึ่งตามกฎหมายแล้ว ยังมีค่าลดหย่อนให้หักอีกหลายข้อ สามารถหาข้อมูลเพิ่มเติมได้จากเว็บไซต์ กรมสรรพากร ได้เลยค่ะ

จากตัวอย่าง นายเอมีเงินเดือนเดือนละ 30,000 บาท และเป็นคนโสด แต่ในชีวิตจริง สมมติว่าปีถัดมา (2568) นายเออาจจะมีบิดา-มารดา ที่ไม่มีเงินได้และอายุ 60 ปีทั้ง 2 ท่าน หรือปีถัดมาเกิดสมรสมีภรรยาขึ้นมา หรือมีค่าลดหย่อนด้านอื่น ๆ ไม่ว่าจะเป็นค่าเบี้ยประกันชีวิต ค่าเบี้ยประกันสุขภาพ นายเอจะต้องไล่เรียงค่าลดหย่อนที่เกี่ยวข้องมาคำนวณเงินได้สุทธิเพื่อเสียภาษี ตามตัวอย่างนี้ค่ะ

- เงินเดือน (30,000 x 12) 360,000 บาท

- ลดหย่อนภรรยาหรือสามี (ภรรยา/สามีไม่มีเงินได้) 60,000 บาท

- บุตรชอบด้วยกฎหมายหรือบุตรบุญธรรมคนละ 30,000 บาท (บุตรชอบด้วยกฎหมายไม่จำกัดจำนวน บุตรบุญธรรมหักลดหย่อนได้ไม่เกิน 3 คน)

- ค่าอุปการะเลี้ยงดูบิดามารดาที่อายุเกิน 60 ปี ท่านละ 30,000 บาท (กรณีสามี/ภรรยาไม่มีเงินได้ สามารถลดหย่อนบิดา-มารดาของสามี/ภรรยาที่อายุเกิน 60 ปีได้อีก ท่านละ 30,000 บาท)

- ค่าอุปการะเลี้ยงดูคนพิการหรือทุพพลภาพ 60,000 บาท (คนพิการหรือคนทุพพลภาพต้องมีเงินได้พึงประเมินไม่เกิน 30,000 บาทในปีภาษี)

- ค่าเบี้ยประกันชีวิต (กรมธรรม์ 10 ปีขึ้นไป) ได้ตามที่จ่ายจริงแต่ไม่เกิน 100,000 บาท

- ค่าเบี้ยประกันสุขภาพบิดา-มารดา หักได้ตามที่จ่ายจริงแต่ไม่เกิน 15,000 บาท (บิดา-มารดามีเงินได้ไม่เกิน 30,000 บาทในปีที่ใช้สิทธิยกเว้นนั้น)

- ลดหย่อนและยกเว้นเงินสะสมที่จ่ายเข้ากองทุนสำรองเลี้ยงชีพ หักลดหย่อนได้ตามที่จ่ายจริง แต่ไม่เกิน 10,000 บาท ส่วนที่เกิน 10,000 บาท ได้รับยกเว้นไม่เกิน 490,000 บาท และไม่เกินร้อยละ 15 ของค่าจ้าง

- ดอกเบี้ยเงินกู้ยืมเพื่อที่อยู่อาศัยตามที่จ่ายจริงแต่ไม่เกิน 100,000 บาทต่อปี

3. หักประกันสังคม (ถ้ามี) เพื่อหารายได้สุทธิ

ในกรณีที่พนักงานอยู่ในระบบประกันสังคม และบริษัทมีการหักเงินเดือนสมทบเข้าประกันสังคมทุกเดือน จะสามารถนำเงินสมทบประกันสังคมมาลดหย่อนได้เพิ่มเติมอีก ไม่เกิน 9,000 บาท (750 บาทต่อเดือน)

ยกตัวอย่างเช่น

ต่อจากข้อที่ 2 นายเอมีเงินได้ทั้งปีหลังหักค่าใช้จ่ายและค่าลดหย่อนส่วนตัว เท่ากับ 200,000 บาท และส่งเงินสมทบเข้ากองทุนประกันสังคมเดือนละ 750 บาท สามารถนำมาหักลดหย่อนได้เพิ่มเติมอีก 9,000 บาท (750 x 12)

ดังนั้น นายเอจะมีเงินได้สุทธิในปี 2567 เท่ากับ 200,000 – 9,000 = 191,000 บาท

4. คำนวณภาษีตาม อัตราก้าวหน้า ของภาษีเงินได้

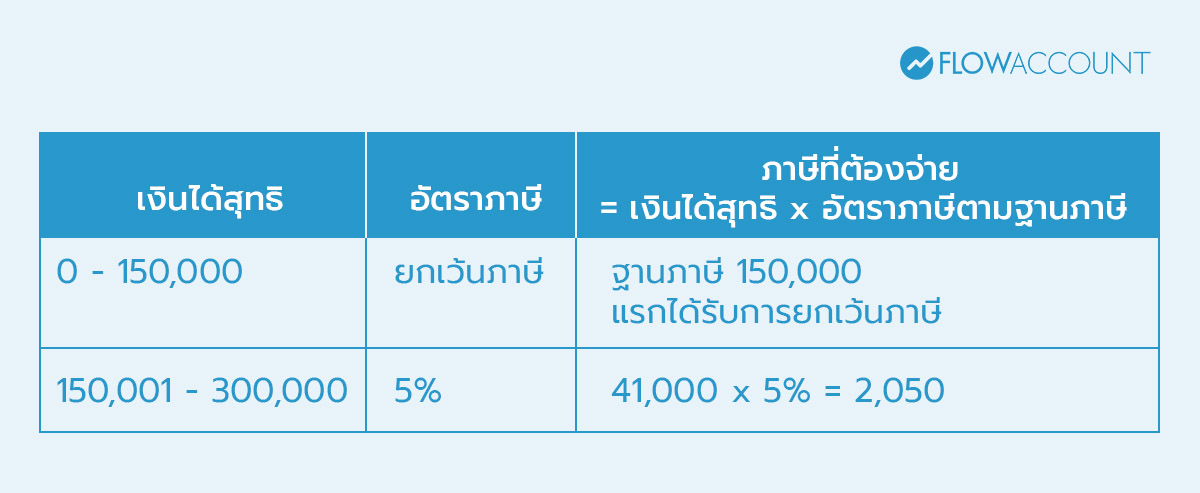

เมื่อได้ยอดเงินได้สุทธิเพื่อเสียภาษีแล้ว ก็นำไปคำนวณภาษีตามอัตราก้าวหน้าของภาษีเงินได้บุคคลธรรมดา ดังนี้

จากตัวอย่างนายเอมีเงินได้สุทธิ 191,000 บาท ดังนั้น นายเอจะได้รับการยกเว้นภาษีในส่วน 150,000 บาทแรก ก็คือ 191,000 – 150,000 ดังนั้นจะเหลือ 41,000 บาท ที่จะตกไปในขั้นที่ 2 คือต้องเสียภาษีในอัตรา 5% คิดเป็นเงินภาษีทั้งปีเท่ากับ 41,000 x 5% = 2,050 บาท

จากนั้น นำไปเฉลี่ยเพื่อหักเป็นภาษีเงินได้หัก ณ ที่จ่ายรายเดือน จะได้เท่ากับ 2,050/12 เท่ากับเดือนละ 170.83 บาทนั่นเอง

ขอสรุปวิธีการคำนวณภาษีเงินได้หัก ณ ที่จ่ายของนายคุ้กกี้เป็นตารางเพื่อให้เข้าใจได้ง่ายๆ ดังนี้

เมื่อได้เงินได้สุทธิแล้ว นำไปคูณกับอัตราภาษีเงินได้บุคคลธรรมดา เพื่อคำนวณภาษีเงินได้

ดังนั้น ในปี 2567 นายเอจะต้องเสียภาษีเงินได้เท่ากับ 2,050 บาท โดยบริษัทจะทำการหักภาษี ณ ที่จ่ายออกจากเงินเดือนที่จ่ายในแต่ละเดือน เป็นเงิน 2,050 หาร 12 เดือนเท่ากับ 170.83 บาท/เดือน นั่นเองค่ะ

แนะนำตัวช่วยในการคำนวณภาษีเงินได้หัก ณ ที่จ่าย

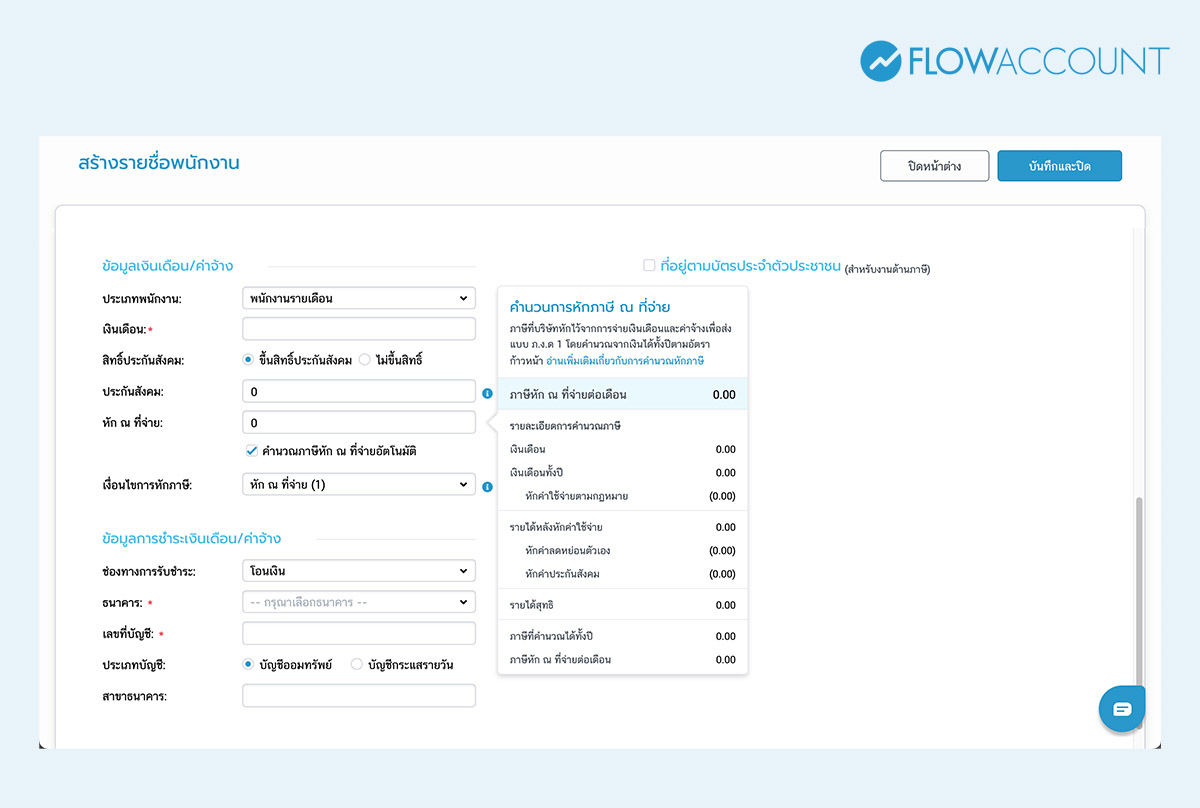

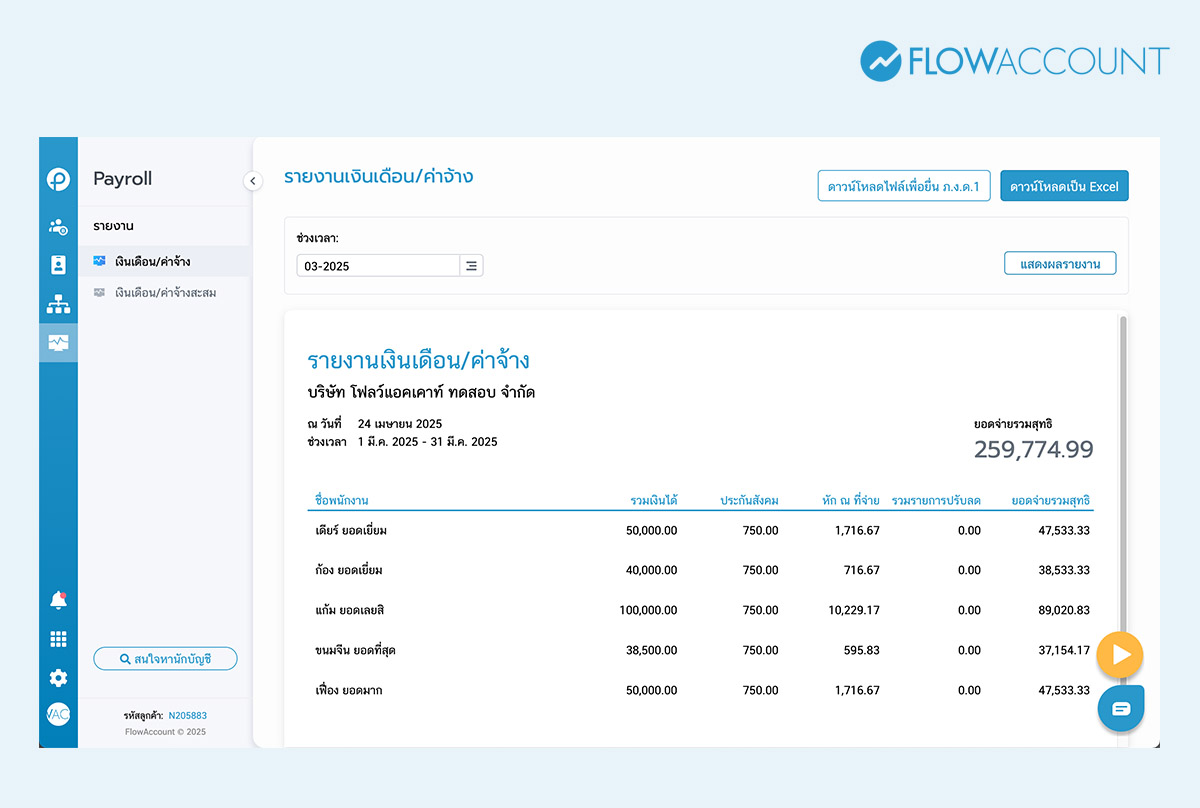

ใน FlowAccount มีฟังก์ชั่นที่ช่วยให้เจ้าของธุรกิจสามารถบริหารเงินเดือนได้ง่ายๆ ด้วยเมนูบริหารเงินเดือน

เมนูเงินเดือนของ FlowAccount สามารถคำนวณภาษีหัก ณ ที่จ่ายเงินเดือนให้อัตโนมัติเพียงกรอกข้อมูล และเงินเดือนของพนักงาน ก็สามารถทราบถึงยอดภาษีหัก ณ ที่จ่ายของพนักงานแต่ละคนได้ง่ายๆ

ซึ่งภาษีหัก ณ ที่จ่ายเงินเดือนจากเมนูเงินเดือนนี้เป็นการคำนวณเบื้องต้นเท่านั้น คือมีเพียงการหักค่าใช้จ่ายตามกฎหมาย หักค่าลดหย่อนส่วนตัว และประกันสังคมด้วยนะคะ

หากพนักงานมีค่าลดหย่อนเพิ่มเติม อันนี้ไม่ต้องกังวลไปนะคะ อาจขอปรึกษากับฝ่ายบุคคล หรือนักบัญชีของบริษัทให้ช่วยคำนวณเพิ่มเติมได้เช่นกัน

หรือสามารถยื่นตามจำนวนนี้ และเมื่อถึงปลายปีที่พนักงานต้องยื่นแบบ ภ.ง.ด.90 หรือ ภ.ง.ด. 91 เพื่อเสียภาษีเงินได้บุคคลธรรมดา พนักงานก็สามารถขอคืนในส่วนที่จ่ายไว้เกินได้

โปรแกรม FlowAccount มีฟังก์ชั่นที่เป็นประโยชน์ต่อทั้งเจ้าของธุรกิจที่เป็นบุคคลธรรมดาและนิติบุคคลในเมนูเงินเดือน ที่สามารถคิดคำนวณภาษีหัก ณ ที่จ่ายให้เบื้องต้นโดยอัตโนมัติ เพียงใช้ระบบ FlowAccount Payroll

จากนั้นกรอกข้อมูลเงินเดือนพนักงานเข้าไป ระบบจะมีการคำนวณเงินเดือนทั้งปี และคำนวณฐานรายได้สุทธิเพื่อคิด หัก ณ ที่จ่ายเงินเดือนให้อัตโนมัติตามภาพนี้เลยค่ะ

นอกจากการคำนวณภาษีหัก ณ ที่จ่ายแล้ว ยังสามารถนำรายงานจากเมนูเงินเดือนของ FlowAccount Payroll เป็นข้อมูลสำหรับกรอกในเอกสาร ภ.ง.ด.1 หรือสรุปข้อมูลเงินเดือนประจำปีของพนักงานแต่ละคน เพื่อกรอกในเอกสาร ภ.ง.ด.1ก หรือนำส่งเงินสมทบประจำปี โดยสามารถทดลองใช้งานฟรี 30 วันได้อีกด้วยค่ะ

“คำนวณ ภาษีหัก ณ ที่จ่าย เงินเดือน” นั้น จะคำนวณตามรูปแบบอัตราก้าวหน้า ซึ่งจะคำนวณในลักษณะของภาษีเงินได้บุคคลธรรมดาแล้วนำมาเฉลี่ยเป็นรายเดือนอีกทีหนึ่ง ไม่ได้มีอัตราหักเป็นเปอร์เซ็นต์ที่คงที่เหมือนการจ่ายค่าใช้จ่ายอื่น ๆ หากทำความเข้าใจในปีนี้แล้ว ปีหน้าก็จะสามารถทำได้เองอย่างง่ายดายแล้วค่ะ

_______________________________________________

คำถามที่พบบ่อยเกี่ยวกับภาษีหัก ณ ที่จ่ายเงินเดือน

1. ทำไมเงินเดือนของเราถึงถูกหักภาษี ณ ที่จ่าย?

คำตอบ: เป็นเพราะกฎหมายประมวลรัษฎากรมาตรา 50 กำหนดให้บริษัทที่จ่ายเงินเดือนต้องหักภาษี ณ ที่จ่ายทุกครั้งที่จ่ายเงินให้พนักงาน เพื่อเป็นการจ่ายภาษีเงินได้ล่วงหน้า หากจ่ายเกินจะได้รับคืน หากจ่ายน้อยจะต้องจ่ายเพิ่มเติมเมื่อยื่นภาษีเงินได้บุคคลธรรมดา

2. เงินเดือนเท่าไหร่ถึงจะไม่ถูกหักภาษี ณ ที่จ่าย?

คำตอบ: สำหรับคนโสดที่มีประกันสังคม หากมีเงินเดือนไม่เกิน 26,583 บาทต่อเดือน (หรือ 319,000 บาทต่อปี) จะไม่ถูกหักภาษี เพราะเมื่อหักค่าใช้จ่าย ค่าลดหย่อนส่วนตัว และประกันสังคมแล้ว เงินได้สุทธิจะไม่เกิน 150,000 บาทต่อปี ซึ่งได้รับยกเว้นภาษี

3. การคำนวณภาษี ณ ที่จ่ายเงินเดือนต่างจากการจ่ายเงินประเภทอื่นอย่างไร?

คำตอบ: ภาษี ณ ที่จ่ายเงินเดือนจะคำนวณแบบอัตราก้าวหน้า โดยคาดการณ์รายได้ทั้งปี หักค่าใช้จ่ายและค่าลดหย่อน แล้วคำนวณภาษีตามอัตราก้าวหน้า จากนั้นเฉลี่ยเป็นรายเดือน ไม่ใช่การหักตามเปอร์เซ็นต์คงที่เหมือนการจ่ายเงินประเภทอื่น

4. หากบริษัทหักภาษี ณ ที่จ่ายไว้เกิน สามารถทำอย่างไรได้บ้าง?

คำตอบ: สามารถขอคืนภาษีได้เมื่อยื่นแบบ ภ.ง.ด.90 หรือ ภ.ง.ด.91 ในช่วงเดือนมกราคม-มีนาคมของปีถัดไป กรมสรรพากรจะคืนเงินภาษีที่จ่ายเกินให้ ทั้งนี้ขึ้นอยู่กับการมีค่าลดหย่อนเพิ่มเติมหรือไม่

5. พนักงานสามารถเลือกไม่ให้บริษัทหักภาษี ณ ที่จ่ายได้หรือไม่?

คำตอบ: ได้ค่ะ พนักงานสามารถเลือกไม่ให้บริษัทหักภาษี ณ ที่จ่ายในแต่ละเดือน แล้วมายื่นและจ่ายภาษีเต็มจำนวนเองเมื่อถึงกำหนด แต่ต้องระวังว่าจะต้องมีเงินพร้อมจ่ายเมื่อถึงเวลายื่นภาษี

6. ค่าลดหย่อนอะไรบ้างที่สามารถนำมาหักได้นอกจากค่าลดหย่อนส่วนตัว?

คำตอบ: มีหลายประเภท เช่น:

- ค่าลดหย่อนภรรยา/สามี 60,000 บาท (กรณีไม่มีเงินได้)

- ค่าอุปการะบิดา-มารดา ท่านละ 30,000 บาท (อายุเกิน 60 ปี)

- ค่าอุปการะบุตร คนละ 30,000 บาท

- เบี้ยประกันชีวิต ไม่เกิน 100,000 บาท

- ดอกเบี้ยบ้าน ไม่เกิน 100,000 บาท

- เงินสมทบกองทุนสำรองเลี้ยงชีพ ไม่เกิน 10,000 บาท (หักลดหย่อน) + ไม่เกิน 490,000 บาท (ยกเว้น)

7. หากมีการเปลี่ยนแปลงเงินเดือนหรือสถานะในระหว่างปี จะมีผลต่อการคำนวณภาษี ณ ที่จ่ายอย่างไร?

คำตอบ: บริษัทจะต้องปรับการคำนวณใหม่ โดยคาดการณ์เงินได้ตั้งแต่เดือนที่เปลี่ยนแปลงจนถึงสิ้นปี และอาจต้องปรับภาษี ณ ที่จ่ายในเดือนถัดไปให้เหมาะสม หรือในกรณีที่มีการเปลี่ยนสถานะ (แต่งงาน มีบุตร) ควรแจ้งฝ่าย HR เพื่อปรับข้อมูลค่าลดหย่อน

Credits

Voice Artist พิมวิภา ป๊อกยะดา

Scriptwriter สราญรัตน์ ไว้เกียรติ และ ชลิตตา วนิชพิสิฐพันธ์

Sound Designer & Engineer อลงกรณ์ สุขวิพัฒน์