| การยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 ประจำปี ผู้ประกอบการควรเตรียมเอกสาร ตรวจสอบข้อมูลการคำนวณภาษี และระมัดระวังในเรื่องรอบบัญชี, ชื่อผู้ทำบัญชี/ผู้สอบบัญชี, การใช้สิทธิขาดทุนสะสม, ความครบถ้วนของเอกสารประกอบการคำนวณภาษี และการกรอกงบฐานะการเงินให้ตรงกับที่ผู้สอบบัญชีรับรอง เพื่อป้องกันข้อผิดพลาดและค่าปรับ |

เจ้าของกิจการทุกคนเตรียมตัวไว้ให้ดีนะคะ เพราะตอนนี้ใกล้ถึงช่วงเวลาที่ต้องยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 ในปี 2568 แล้วค่ะ (อ่านมาถึงตรงนี้ก็ขนลุกซู่กันเลยทีเดียว)

เวลานี้เป็นเวลาสำคัญที่เราต้องเตรียมเอกสารต่าง ๆ และตรวจสอบข้อมูลการคำนวณภาษีให้เรียบร้อย แต่เชื่อมั้ยคะว่า เจ้าของกิจการบางคนอาจละเลย ไม่ได้เตรียมตัวเตรียมใจไว้แต่เนิ่นๆ ทำให้ต้องยื่นภาษีแบบเร่งรีบโดยที่ไม่ได้ตรวจทานข้อมูลอย่างละเอียด จึงมีโอกาสที่จะเกิดข้อผิดพลาดได้ง่าย และนำไปสู่ค่าปรับราคาแพงในที่สุด

บทความนี้เรามีข้อมูลดี ๆ เกี่ยวกับข้อควรระวังที่ต้องเช็กก่อนยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 มาฝากทุกคนกัน จะช่วยให้เจ้าของกิจการสามารถยื่นภาษีเงินได้นิติบุคคลได้อย่างราบรื่น และมั่นใจได้ว่าจะไม่ได้คำนวณภาษีผิดพลาด ถ้าพร้อมแล้วเราไปทำความเข้าใจทีละขั้นตอนเลยค่ะ

เลือกอ่านได้เลย!

Toggleภ.ง.ด.50 คืออะไร

ภ.ง.ด.50 คือ แบบฟอร์มแสดงรายการภาษีเงินได้ประจำปีของธุรกิจประเภทนิติบุคคล เช่น บริษัทจำกัด ห้างหุ้นส่วนจำกัด เป็นต้น ซึ่งภาษีที่ต้องเสียนั้นมาจากการกำไรทางภาษี (รายได้หักค่าใช้จ่าย) และต้องยื่นภาษีต่อกรมสรรพากรให้เรียบร้อย

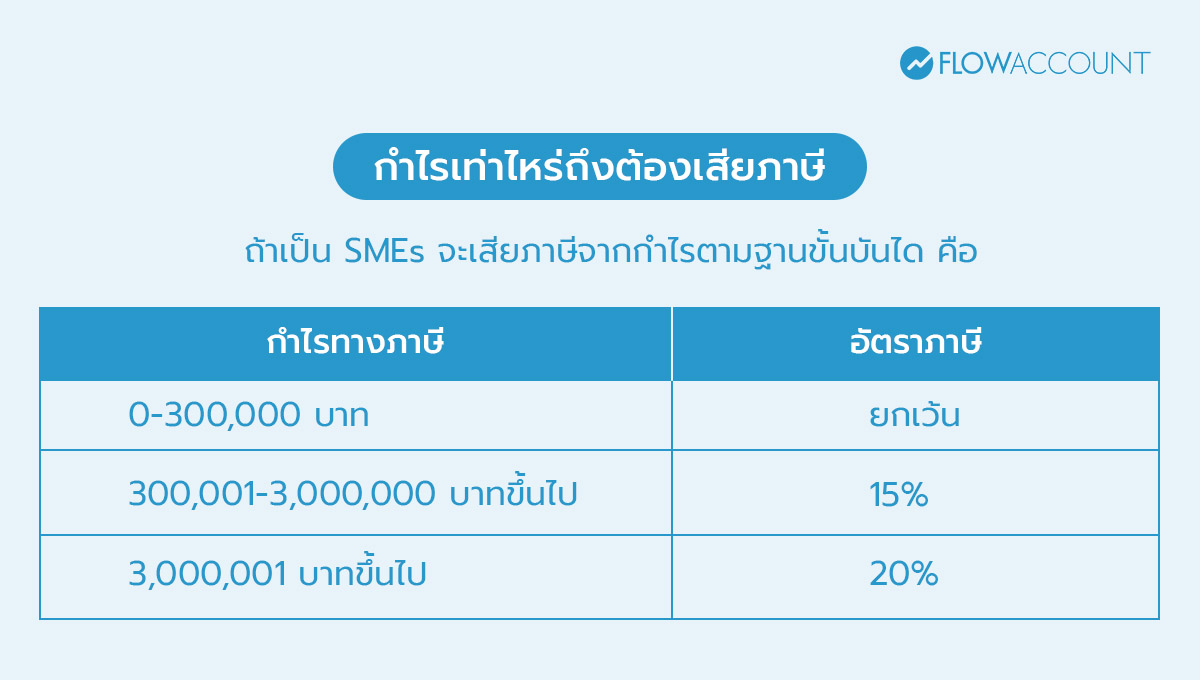

กำไรเท่าไหร่ถึงต้องเสียภาษี

อันดับแรกต้องเข้าใจก่อนว่า ภาษีเงินได้นิติบุคคลนั้น เสียจากฐานกำไร ไม่ใช่ฐานรายได้นะคะ

และเราก็ต้องรู้ว่าเราเป็น SMEs หรือไม่เป็น โดยธุรกิจที่เป็น SMEs จะต้องเข้าเงื่อนไข 2 ข้อหลัก คือ

- มีทุนจดทะเบียนที่ชำระแล้วไม่เกิน 5,000,000 บาท

- รายได้จากการขายสินค้าหรือให้บริการตลอดทั้งปี (ตามรอบระยะเวลาบัญชี) ไม่เกิน 30,000,000 บาท

ถ้าเป็น SMEs จะเสียภาษีจากกำไรตามฐานขั้นบันได คือ

ถ้าไม่เข้าเงื่อนไขทั้ง 2 จะเสียภาษีตามอัตราคงที่ 20% ของกำไรสุทธิตั้งแต่บาทแรก แต่หากกำไรที่คำนวณแล้วไม่ถึงฐานที่ต้องเสียภาษี ก็จะได้รับการยกเว้นการเสียภาษี แต่ก็ยังต้องยื่น ภ.ง.ด.50 อยู่นะ (แม้จะขาดทุนก็ยังต้องยื่นเหมือนกัน)

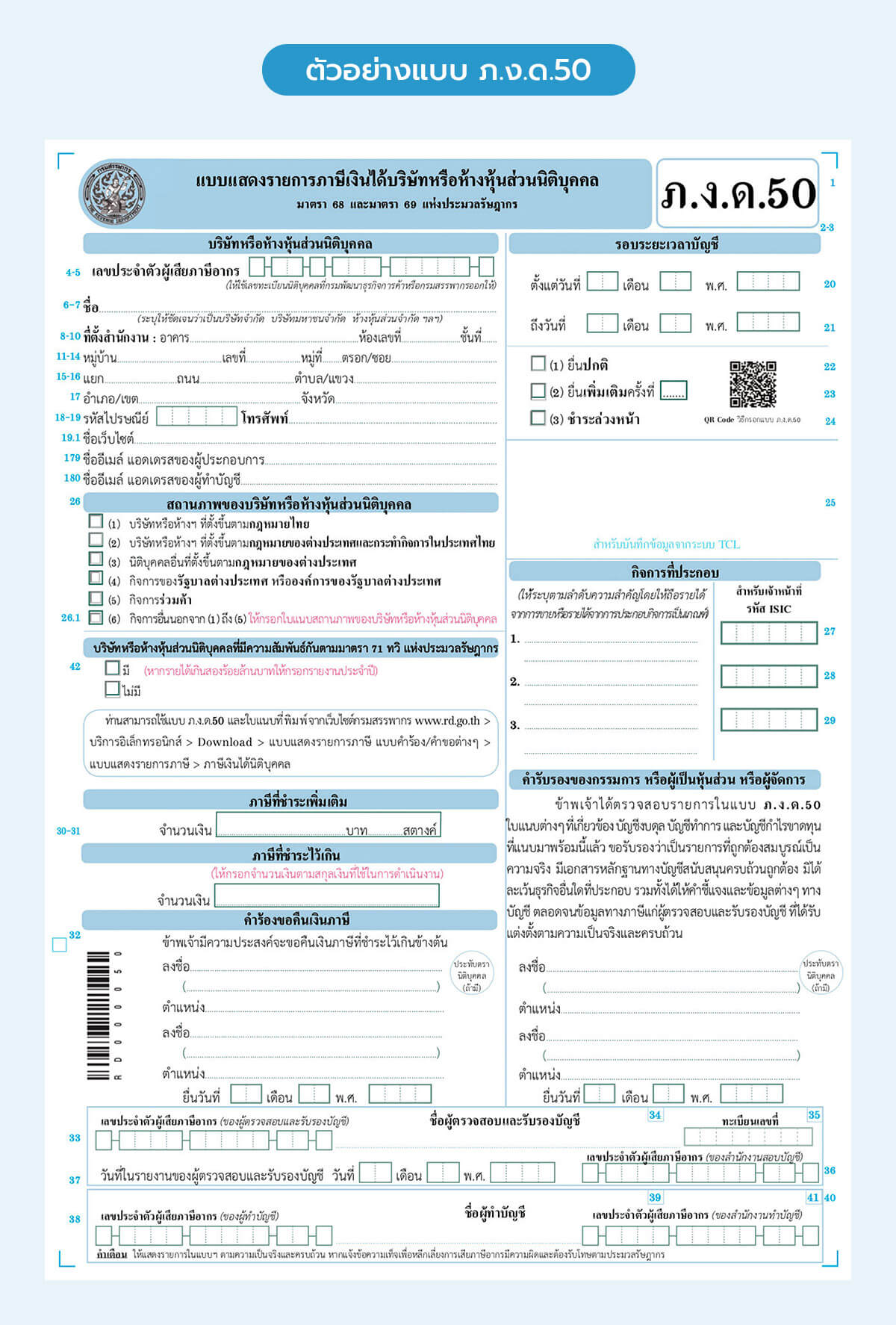

นี่คือหน้าตาของ ภ.ง.ด.50 นะคะ เป็นแบบฟอร์ม 8 หน้า หน้าปกเป็นสีขาวฟ้า โดยจะต้องกรอกข้อมูลบริษัท รายได้ ค่าใช้จ่ายทางบัญชี และรายการปรับปรุงทางภาษีให้ครบถ้วน ซึ่งปัจจุบันเราสามารถกรอกแบบในระบบออนไลน์ของสรรพากรที่นี่ และเมื่อกรอกเสร็จก็แล้วพิมพ์เอกาสารแบบหน้าตาแบบนี้มาตรวจสอบได้เลยค่ะ

ภ.ง.ด.50 ยื่นเมื่อไหร่

ช่วงเวลาในการยื่นภาษี ภ.ง.ด.50 ต่อกรมสรรพากรในปี 2568 นี้ มีทั้งหมด 2 แบบให้เลือกค่ะ

- ยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 แบบกระดาษ: ภายใน 30 พฤษภาคม 2568 (150 หลังวันสิ้นรอบบัญชี)

- ยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 แบบออนไลน์: ภายใน 9 มิถุนายน 2568

ใครต้องคำนวณภาษีเงินได้นิติบุคคล

โดยปกติแล้วบริษัทส่วนใหญ่มักว่าจ้างให้สำนักงานบัญชีเป็นคำนวณภาษีเงินได้นิติบุคคล หรือถ้าเป็นบริษัทใหญ่มีแผนกบัญชีก็จะเป็นหัวหน้าแผนกบัญชีจัดการคำนวณให้ แต่ก่อนนำส่ง เจ้าของธุรกิจต้องควรเช็กที่มาที่ไปของตัวเลขให้เรียบร้อยถูกต้องอย่างดีเสียก่อน

ข้อควรระวังที่ต้องเช็ก ก่อนยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50

1. รอบบัญชี

ต้องเข้าใจก่อนว่า รอบระยะเวลาบัญชีจะมีระยะเวลา 12 เดือน ซึ่งกิจการแต่ละแห่งจะมีรอบระยะเวลาบัญชีที่แตกต่างกัน เช่น กิจการ A เป็นรอบบัญชี 1 มกราคม 2567 - 2568 ส่วนกิจการ B รอบบัญชีเป็นวันที่ 31 พฤษภาคม 2567 - 2568 เพราะฉะนั้น ตอนที่ทุกคนยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 ในระบบ e-Filing ของกรมสรรพากร จะขึ้นวันที่มาให้โดยอัตโนมัติ ต้องดูดี ๆ เลยค่ะว่าถูกต้องตรงกันไหม ถ้าไม่ตรงกันให้แก้ไขวันที่ให้ตรงกันนะคะ โดยเฉพาะอย่างยิ่งกิจการที่เพิ่งเปิดใหม่ หรือปิดในระหว่างปีค่ะ

2. ชื่อผู้ทำบัญชี/ผู้สอบบัญชี

ถ้าสังเกตดีๆ จะเห็นว่า ตอนที่ทำงบการเงินประจำปี และกรอกข้อมูลในแบบฟอร์ม ภ.ง.ด.50 มักมีผู้สอบบัญชีเข้ามาตรวจทานข้อมูลให้กับผู้ทำบัญชีอยู่ตลอด ดังนั้น เมื่อถึงเวลาต้องยื่นภาษีเงินได้นิติบุคคล ภ.ง.ด.50 เราต้องตรวจสอบชื่อผู้ทำบัญชี และผู้สอบบัญชีว่าตรงกับที่ยื่นงบให้กับกรมพัฒนาธุรกิจการค้าไปหรือไม่ และนำส่งแบบ ภ.ง.ด.50 ให้ถูกต้องตรงกันด้วยค่ะ

ข้อควรรู้ก่อนยื่นงบกรมพัฒนาธุรกิจการค้า 2568

3. ขาดทุนสะสมยกมา 5 ปี

ผลขาดทุนสะสมยกมาไม่เกิน 5 รอบระยะเวลาบัญชีนั้น สามารถนำมาหักเป็นรายจ่ายทางภาษีได้ค่ะ แต่ต้องไม่เกินจำนวนกำไรสุทธิของรอบบัญชีในปีนั้น โดยจะต้องแนบแบบสรุปผลขาดทุนสะสมของแต่ละปีพร้อมกับ ภ.ง.ด.50 ด้วย ซึ่งบางกิจการเคยมีขาดทุนแต่ไม่เคยกรอกในแบบเลย ทำให้ปีถัดมาเสียสิทธิ์ทางภาษี แบบนี้น่าเสียดายมาก ๆ เลยค่ะ

4. เอกสารประกอบการคำนวณภาษีที่ต้องมีให้ครบ

ข้อนี้สำคัญอย่างยิ่งค่ะ ต้องคำนึงอยู่เสมอว่าการคำนวณภาษีของเราต้องมีหลักฐานประกอบเสมอ ในกรณีที่สรรพากรขอตรวจสอบเราจะได้ไม่เลิกลั่ก

ทุกคนต้องเตรียมเอกสารประกอบการคำนวณภาษีให้ครบถ้วน ซึ่งประกอบด้วย

- งบการเงิน: ต้องได้รับการรับรองจากผู้สอบบัญชีเพื่อให้แน่ใจว่าข้อมูลถูกต้องและเป็นไปตามมาตรฐานการบัญชี

- ใบเสร็จและใบกำกับภาษี: เอกสารที่เกี่ยวข้องกับการซื้อขายสินค้าหรือบริการเพื่อใช้ในการคำนวณรายได้และค่าใช้จ่าย

- เอกสารการชำระภาษีระหว่างปี: หากมีการชำระภาษีระหว่างปี (ภ.ง.ด.51) ต้องมีเอกสารการชำระภาษีเพื่อนำมาหักในแบบ ภ.ง.ด.50

- แบบรายงานประจำปีสำหรับบริษัทหรือห้างหุ้นส่วนนิติบุคคลที่มีความสัมพันธ์กันตามมาตรา 71 แห่งประมวลรัษฎากร: ยื่นพร้อมกับใบ ภ.ง.ด.50 กรณีที่มีรายได้ตั้งแต่ 200 ล้านบาท

- เอกสารอื่น ๆ ที่เกี่ยวข้อง เช่น เอกสารใช้สิทธิ์หักค่าใช้จ่ายทางภาษีได้ 2 เท่า

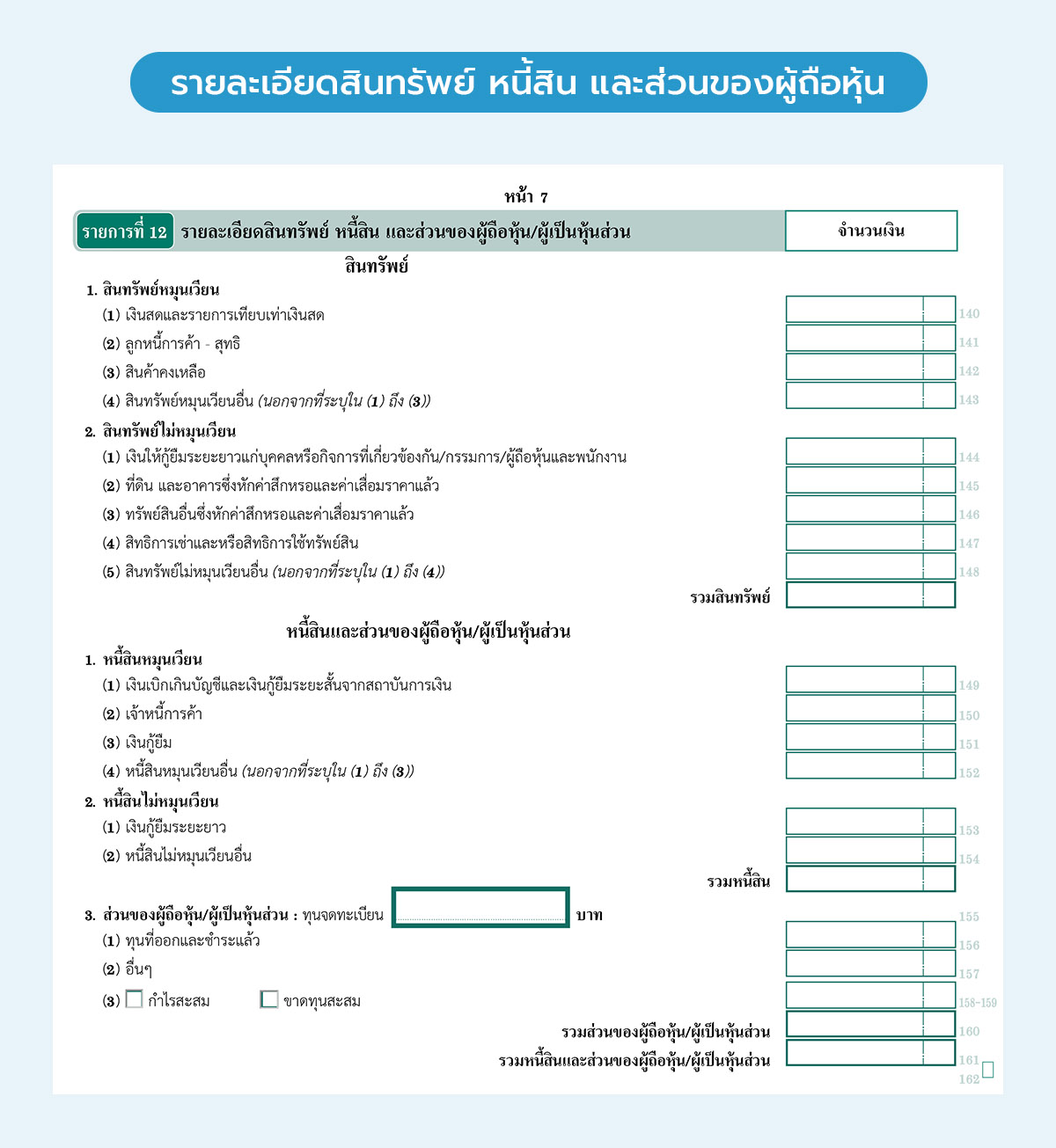

5. กรอกงบดุลให้ตรงกับงบที่ผู้สอบรับรอง

การกรอกแบบ ภ.ง.ด.50 รายละเอียดสินทรัพย์ หนี้สิน และส่วนของผู้ถือหุ้น ให้ตรงกับงบฐานะการเงินที่ผู้สอบบัญชีรับรอง สิ่งนี้จะช่วยป้องกันปัญหาที่อาจเกิดขึ้นจากการตรวจสอบของกรมสรรพากรในภายหลัง

ดังนั้น ทุกคนต้องตรวจสอบให้แน่ใจว่า

- มูลค่าจำนวนเงินในแบบ ตรงกับยอดเงินที่แสดงในงบฐานะการเงินที่ผู้สอบบัญชีรับรอง

- การจำแนกประเภทสินทรัพย์และหนี้สินต้องถูกต้องเป็นไปตามที่แบบภาษีกำหนด (อาจจะแตกต่างจากงบฐานะการเงินเล็กน้อย แต่ยอดรวมต้องตรงกัน)

สรุป

เห็นไหมคะว่า การยื่นแบบภาษีเงินได้นิติบุคคล ภ.ง.ด.50 นั้น มีรายละเอียดยิบย่อยหลายอย่าง ที่ผู้ประกอบการต้องทำความเข้าใจแต่เนิ่น ๆ รวมถึงนักบัญชีต้องระมัดระวังหลายจุด และต้องตรวจเช็กก่อนยื่นเพื่อให้มั่นใจว่าเรายื่นภาษีได้อย่างถูกต้อง และถึงแม้จะโดนสรรพากรตรวจสอบ ก็ไม่หวาดหวั่นเพราะมีเอกสารหลักฐานครบถ้วนนั่นเองค่ะ

About Author

นักบัญชี ผู้สอบบัญชี และผู้ก่อตั้งเว็บไซต์ cpdacademy.co คอร์สอบรมบัญชี CPD ออนไลน์สำหรับผู้ทำบัญชีและผู้สอบบัญชี ที่มีประสบการณ์ในวิชาชีพมากกว่า 10 ปี และอยากส่งต่อความรู้เพื่อเพื่อนนักบัญชีให้มีทักษะอย่างมืออาชีพและก้าวทันโลกดิจิทัล

ร่วมสมัครเป็นนักเขียนกับ FlowAccount ได้ที่นี่